敲黑板!固碳、储氢: 绿氨行业概览与展望

发布日期:2022/11/30

在碳达峰、碳中和的世纪热潮中,世界各国都在积极寻找下一代能源技术,绿氨正在成为近期全球关注的焦点。相较于氢,氨由于其在储存和运输方面的明显优势,正在从最传统的农业化肥领域向能源领域拓展。2022年年初,国家发改委联合其他部委连发两文,提出逐步引导原本高耗能的传统合成氨优化原料结构和生产技术、淘汰落后低效产能,向绿氨发展;以及探索开展可再生能源制氢在合成氨等行业替代化石能源的示范等。未来合成氨市场将进一步由传统合成氨向绿氨转移,绿氨的市场规模必将得到进一步释放。

氨作为零碳燃料和氢能的载体,“氨-氢”能源密不可分,是实现未来绿色发展的重要支柱。毕马威于今年9月发布了《一文读懂氢能》报告,收到了较好的社会和市场反响。在此基础上,毕马威计划于近期推出聚焦绿氨行业的研究报告,持续为市场带来我们对新能源行业的洞见。该报告将从氨的简介和分类入手,对全球市场、中日韩三国发展策略、重要应用领域、绿氨成本趋势、以及海内外企业布局情况等方面进行了详细梳理,敬请期待。报告的核心发现包括:

氨的简介和分类

氨目前是世界上生产及应用最广泛的化学品之一,主要用于制作硝酸、化肥、炸药以及制冷剂等。目前全球八成以上的氨用于生产化肥。

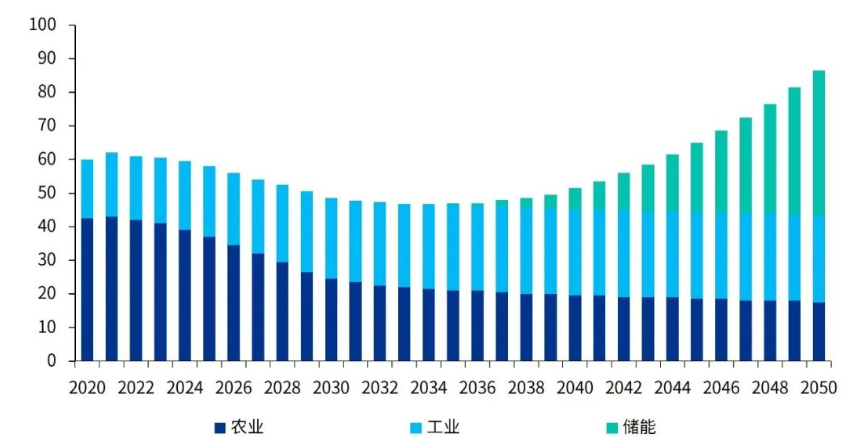

就我国而言,氨主要分农业、工业、储能(新增用途)等三大用途。从2020年的数据来看,农业用氨占比71%,工业使用占比29%。随着未来化肥效能的进一步提升,农业用氨占比将逐年减少,到2050年下降到20%;工业用氨将在2035年达到顶峰,占比约54%,再逐年下降,到2050年占比为30%,与2020年水平基本持平;储能用氨将在2030年后进入快速发展期,到2050年达到50%的占比,是未来合成氨产业发展的主要动力(图1)。

图1 合成氨在中国不同产业中的用量及预测,百万吨

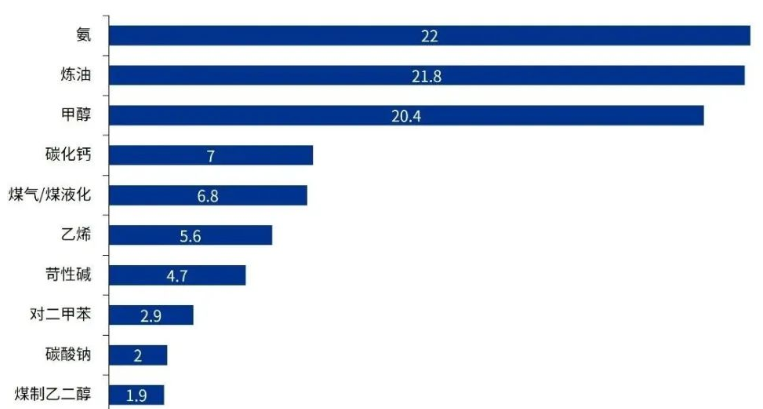

目前全球氨产量约2.53亿吨,其中98%由化石能源制得,其碳排放占全球的1.8%,是全球碳排放“大户”。中国2020年数据显示,化工行业中氨的碳排放量为2.2亿吨,位居首位,略高于炼油行业(图2)。未来基于化石燃料的传统合成氨工业很难持续,积极寻找绿色制氨方案,逐步实现高效、低能耗、低排放、可持续的氨生产,是亟待解决的能源技术挑战。

图2 2020年中国化工产业不同行业碳排放量,千万吨

由于氢气是氨的主要生产原料,因此根据制氢过程中碳排放量的不同,也可以将氨进行颜色分类为灰氨、蓝氨、蓝绿氨和绿氨四类。

灰氨:使用传统化石能源(天然气和煤)制成;

蓝氨:生产原料氢由化石燃料提炼而来,但在提炼过程采用碳捕捉和封存技术(CCS);

蓝绿氨:甲烷热解过程将甲烷 (CH4)分解为氢和碳。使用绿电将该过程中回收到的氢气做为原料制氨;

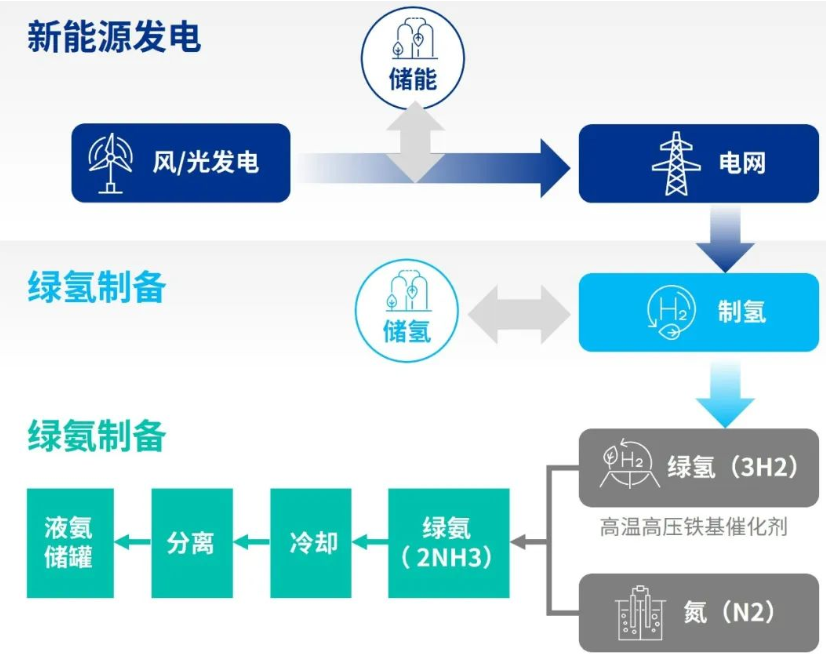

绿氨:通过风能、太阳能等可再生能源发电所产生的绿电电解水产生氢气,再由空气中的氮气和氢气合成氨(图3)。

图3 绿氢、绿氨制取过程图解

全球市场目前仍处于起步阶段,

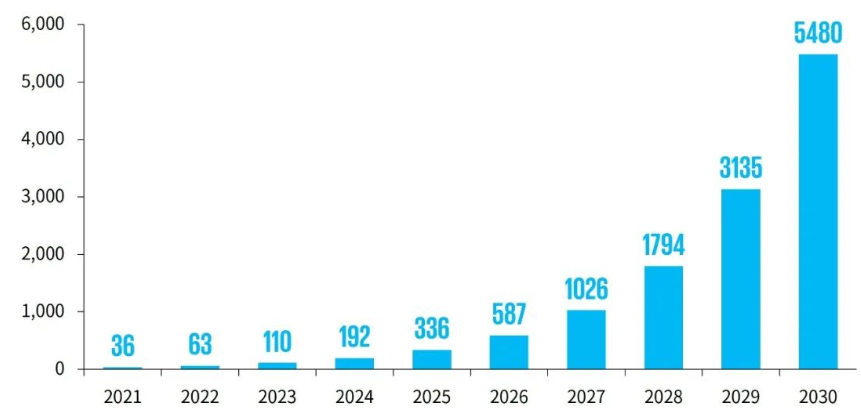

未来年复合增长率有望达到70%以上

目前绿氨生产仍处于探索和起步阶段,产业规模化仍有待时日。随着公众减碳意识的进一步提升以及政府关于碳排放和防止大气污染立法的进一步完善,相信绿氨的产业化发展将加快。从全球范围来看,2021年绿氨市场规模约为3,600万美元, 到2030年预计将达到54.8亿美元,年均复合增长率达74.8%,潜力可观(图4)。

图4 绿氨市场规模及预测,百万美元

中日韩三国合成氨增长速度

世界领先,发力布局绿氨转型

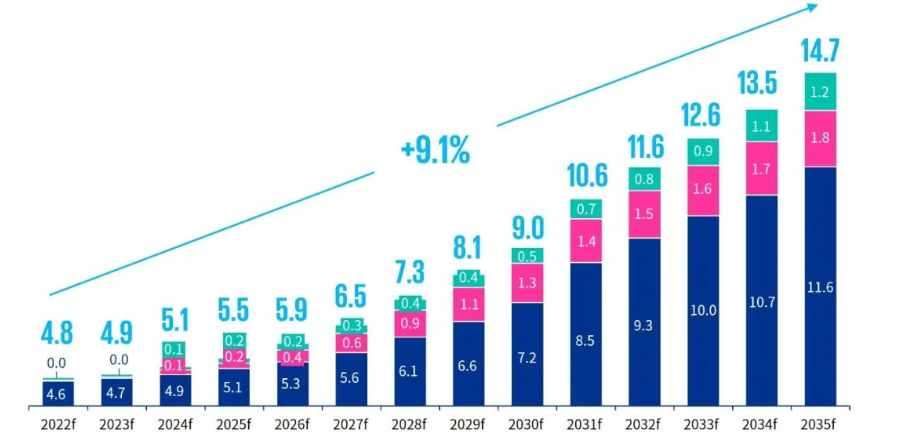

未来中日韩三国的合成氨市场增长速度领先于世界,预计2035年将达到1.5亿吨,其中作为燃料的动力氨将达到0.9亿吨,市场占比达60%,需要加快向绿氨转型才能在满足如此大市场需求的同时减少碳排放(图5)。

图5 中日韩三国的氨消费量及预测,千万吨

日本

日本由于可再生能源较贫乏,电力行业脱碳需要一方面大力发展可再生能源,另一方面则通过将氨与煤炭进行混烧,并逐步提高混烧比例,最终实现氨专烧发电。《第六次能源基本计划》中已明确提出在2030年前实现燃煤掺烧20%氨的目标,要实现该目标未来需要大量进口绿氨或蓝氨(图6)。

图6 日本政府氨能发展计划概览

韩国

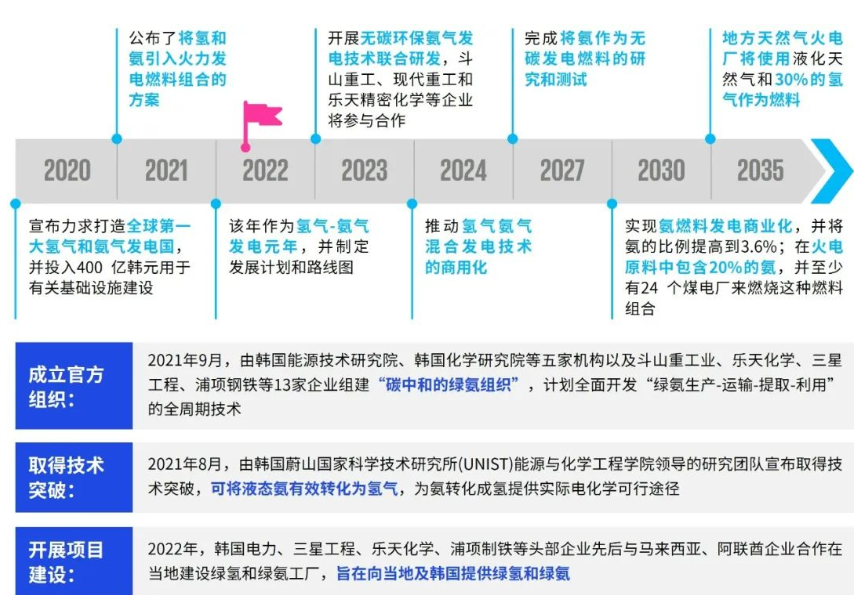

韩政府宣布将2022年作为氢气氨气发电元年,并制定发展计划和路线图,力求打造全球第一大氢气和氨气发电国。为推动氢气氨气混合发电技术发展,韩国加强电力国企和民企合作,韩政府计划从2022年1月起开展无碳环保氨气发电技术联合研发,斗山重工、现代重工和乐天精密化学等企业将参与合作(图7)。

图7 韩国绿氨发展规划

中国

中国合成氨市场规模为千万吨级,规模位居全球第一。根据Wind数据,2021年总产量5,189万吨,占全球合成氨市场份额约30%,现阶段中国合成氨市场基本保持供需平衡。受国家双碳战略和供给侧改革的影响,传统合成氨向绿氨过渡已是必然趋势。2022年2月,国家发改委等四部委联合发文《高耗能行业重点领域节能降碳改造升级实施指南(2022年版)》, 2022年3月发改委和能源局发布《氢能产业发展中长期规划(2021-2035年)》均提出要加快发展绿氨。未来合成氨市场将进一步由传统合成氨向绿氨转移,绿氨的市场规模必将得到进一步释放。

应用领域集中在固碳和储氢两大场景

绿氨作为清洁能源,未来应用场景多种多样,主要包括固碳、储氢等。

固碳载体:绿氨生产过程接近“零碳”,耦合CCS技术固定二氧化碳,有助于实现“双碳”目标

2021年我国合成氨碳排放量约2亿吨,氨自身的碳减排是重点,而经由绿电、绿氢产生的绿氨能够实现接近“零碳”排放。绿氨耦合CCS技术,捕捉制氢、冶金、炼化、发电等行业排放的二氧化碳,将会实现尿素生产的接近“零碳”排放。

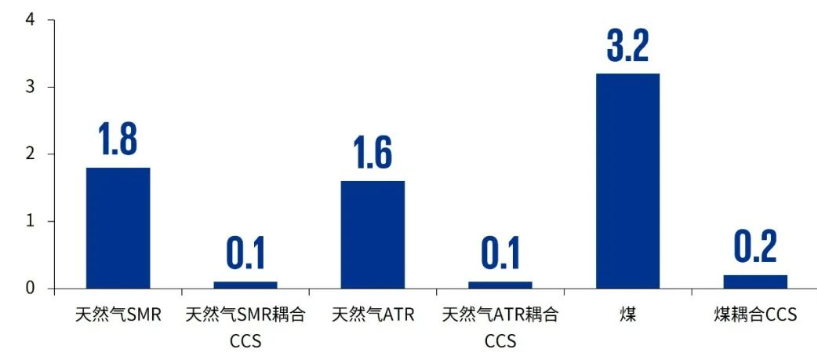

氨耦合CCS捕捉二氧化碳,经过化学反应固定二氧化碳。天然气耦合CCS制取每吨氨的碳排放量可从1.8吨减少至0.1吨,煤耦合CCS制取每吨氨的碳排放量更是从3.2吨减少至0.2吨(图8)。

图8 不同途径生产一吨氨所产生的二氧化碳排放量(吨)

在可持续发展情境下,基于电解水制氢技术和CCS,到 2050 年氨生产的碳排放强度将下降 78%,其中通过电解水制氢合成绿氨减少的二氧化碳排放量将从今天的微乎其微提高到29%,通过CCS累计固定的二氧化碳占比为16%(图9)。

图9 2021-2050年氨生产累计减少的二氧化碳排放量构成

氢的载体:绿氨作为储运氢的载体,可实现氢的低成本远洋运输

氨的特性适合储运氢。氨比氢气更容易液化,常压下氨气在-33℃可以液化,而氢气需要低于-253℃,且同体积的液氨比液氢多至少60%的氢。

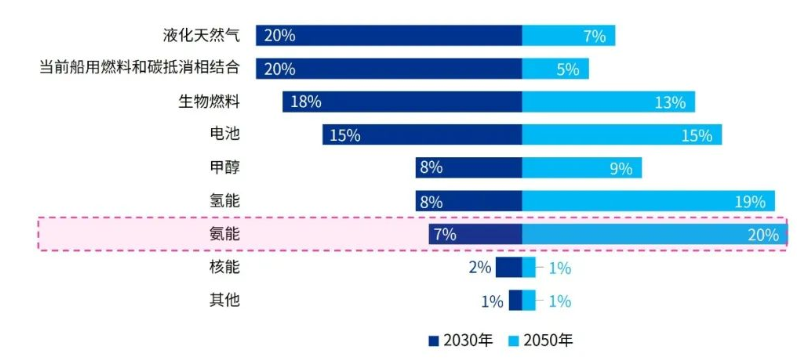

氨的储运基础设施完善。氨有管道、船舶等多种运输方式,其中通过液氨运输一千克氢的远洋运输的成本为0.1-0.2美元,低于通过管道和轮船的氢运输渠道。与此同时,绿氨将是未来航运业脱碳的主力燃料之一,在2030-2050年间,氨能作为航运燃料的占比将从7%上升为20%,取代液化天然气等成为最主要的航运燃料(图10)。

图10 航运燃料中不同能源的使用占比预测

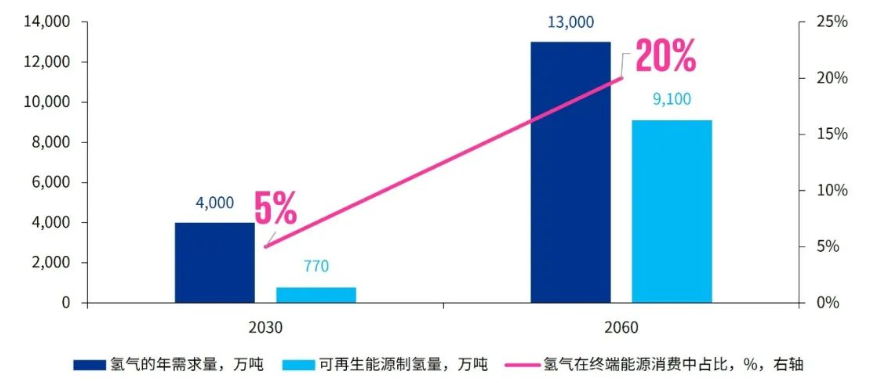

氢作为清洁能源具有较大发展潜力,作为氢载体的氨未来可期。氢能是未来国家能源体系的重要组成部分,到2030年绿氢的产量将增长至770万吨,氨作为氢的载体达100万吨(图11)。

图11 2030年和2060年中国氢能需求量及可再生能源制氢量

绿电价格下降带动绿氨

成本呈显著下降趋势

随着可再生能源发电成本的下降及风光电氢氨一体化技术的成熟,绿氨的成本将显著降低。

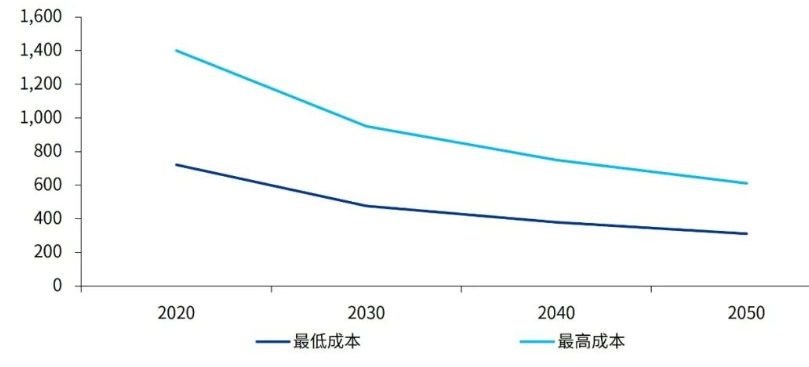

通过煤等化石燃料制取每吨灰氨的成本为280-440美元,通过可再生资源制取每吨绿氨的成本为720-1400美元,即使和煤炭价格处于历史高点时相比,绿氨成本仍然较高,不具备竞争优势(图12)。

图12 绿氨的生产成本估计,美元/吨

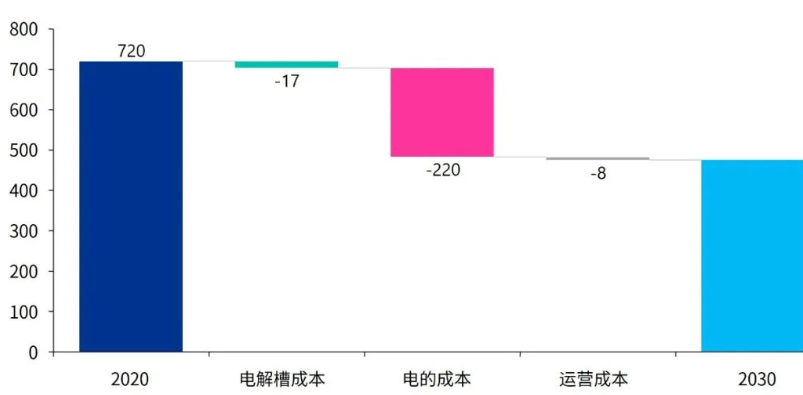

绿电成本下降是绿氨成本下降的最主要因素。根据国际可再生能源机构预测,到2030年绿氨生产的最低成本将从2020年的每吨720美元下降到475美元,降幅由绿电、运营和电解槽三部分组成。其中绿电成本下降约占绿氨成本下降的90%,降幅为220美元;电解槽成本下降约占7%,降幅为17美元(图13)。

图13 2020-2030年每吨绿氨生产成本下降构成,美元

绿氨发展仍面临不确定性。主要国际能源组织对绿氨未来需求的预测多是基于1.5°C减排目标,全球推动碳减排的力度和成效如果不及预期,未来绿氨发展可能面临动力不足问题。

国内外企业均积极布局绿氨产业

全球绿氨产业发展处在产研结合和商业化早期阶段,但由于其广阔的市场前景,海外和中国企业竞相布局绿氢-绿氨赛道。

预计 2025 年以后,海外绿氨将主导氨的新增产能。已经有60多家企业宣布建立可再生氨工厂,主要分布在欧盟、澳大利亚和智利等,项目集中投产时间在2026年左右(表1)。

表1 部分海外企业绿氨项目建设情况

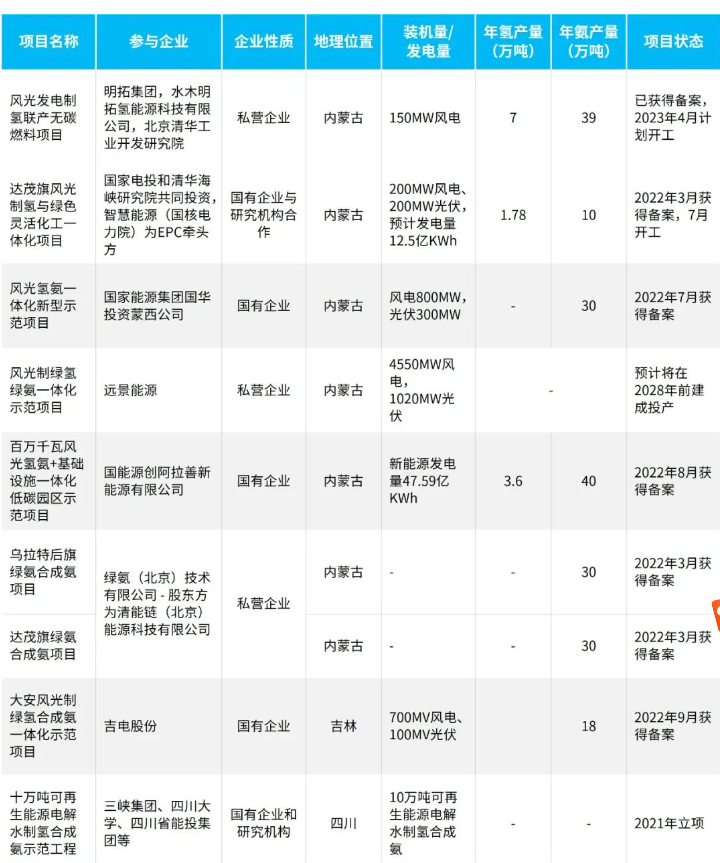

中国绿氨项目主要分布在可再生资源丰富区域,内蒙古今年获得备案的绿氨产能超过100万吨。在“双碳”背景下,伴随着绿氢的发展,氢的载体绿氨也被化工和能源企业重视,多家国企与部分行业领先民企也正在国内积极投资布局风光电氢氨一体化项目(表2)。全国规划的绿氨产能约380万吨,其中内蒙古今年获得备案的绿氨产能约180万吨。

表2 部分中国企业绿氨项目建设情况

能源、化工等相关产业可密切关注绿氨产业政策动态,紧跟国家绿氨政策导向,抓住先发优势,根据自身实际布局绿氨产业链。

来源:毕马威KPMG