2023新能源商用车:换电重卡踩“急刹” 重卡氢燃料电池车放量

发布日期:2023/8/4

因国六排放升级和治超治限政策影响,2020年国内商用车零售创出453万台的“天量”,两年后的2022年,又下滑到258万台的“地量”。

人们期待,2023年的商用车市场走向复苏,但实际情况远比预期差。

根据乘联会数据,剔除掉出口量,今年上半年,国内商用车零售仅143万台,仅仅同比增长了7%,表现得不温不火。就如疫情过后,国内消费恢复低于预期,商用车市场的需求回暖同样体现得不明显。

上半年唯一的亮点是新能源商用车,可圈可点。

1-6月,国内新能源商用车零售量10.2万台,同比增长53%,增速超过了新能源乘用车市场。在新能源商用车的增量中,轻卡、轻客等物流车继续扮演了重要推力角色,而外界颇为期待的新能源重卡却整体表现不尽如人意,尤其是换电重卡,并未延续去年的增长势头。

增速减缓,换电重卡踩“急刹”

从2021年开始,换电重卡进入爆发式增长。2021年销量为3200台,同比增长427%。2022年,换电重卡销售1.24万台,同比增长285%。

中国科学院院士欧阳明高年初曾表示,预计今年电动重卡(包含纯电与换电)仍会高速增长,增速会达到90%-100%,即接近5万辆。其中将会有一半以上为换电重卡,销量预计约3万辆。

但2023年上半年已过,换电重卡交出了一份比较惨淡的成绩单。

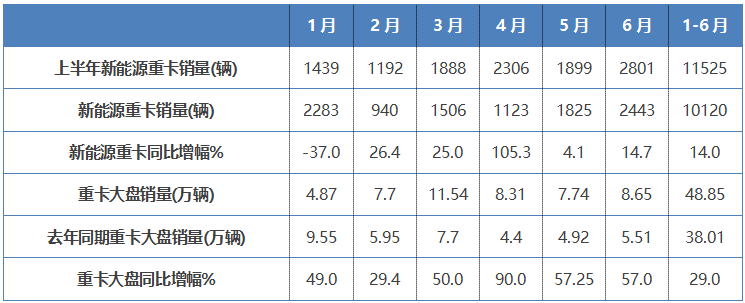

根据终端上险数据,2023年6月,新能源重卡销售2801台,1-6月累计销售1.15万辆,而去年同期销量为1.01万台,同比仅增长14%。如果对比每个月的销量会发现,除了4月同比大幅增长外,其他5个月差强人意,导致上半年新能源重卡整体萎靡不振。这与新能源汽车市场的快速恢复,以及高达44%的增速比较,显然拖了后腿。

被业界寄予厚望的换电重卡,并没有一飞冲天,也没延续去年以来的强势增长态势。

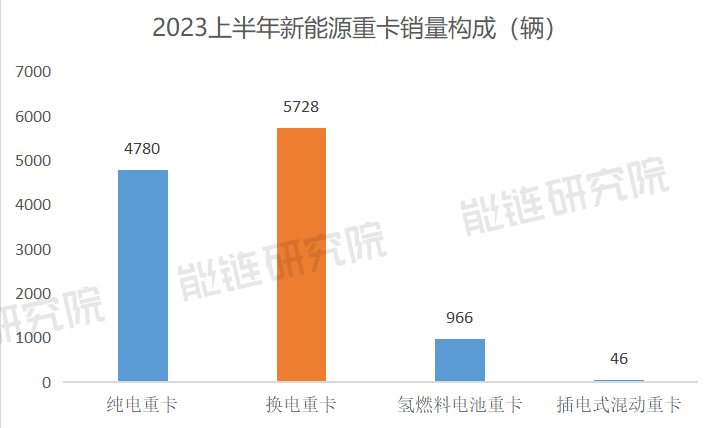

根据能链研究院的数据,今年上半年1-6月,换电重卡销量为5728台,同比只增长了17%,刚刚跑赢了新能源重卡的大盘,与去年285%的增长不可同日而语。对比纯电、换电、燃料电池、插电式混动的新能源重卡不同补能路线,换电重卡的占比为49.7%,纯电重卡占比41.5%,插电混动仅售出46辆,几乎可以忽略不计。

尤其是6月份,换电重卡销量仅增长了0.6%,等同于高速公路上突然踩了“急刹”。

不过,虽然上半年换电重卡表现不佳,但长期看,换电仍然是重卡的主流技术路线。由于重卡耗电量极高,通常为170kWh-200kWh/百公里,单车带电量280-420kWh,以160Wh/kg的能量密度计算,仅仅电池包的质量就超过2吨,这导致带电量更大的纯电重卡竞争不占优势,换电重卡电池包容量可以更小,为载货腾挪空间。

换电只需5分钟,补能效率更高,不占用工作时长,能大幅提高运营效率。但纯电就不一样了,单次充电续航150公里,除非是封闭短途场景,否则很难忍受。

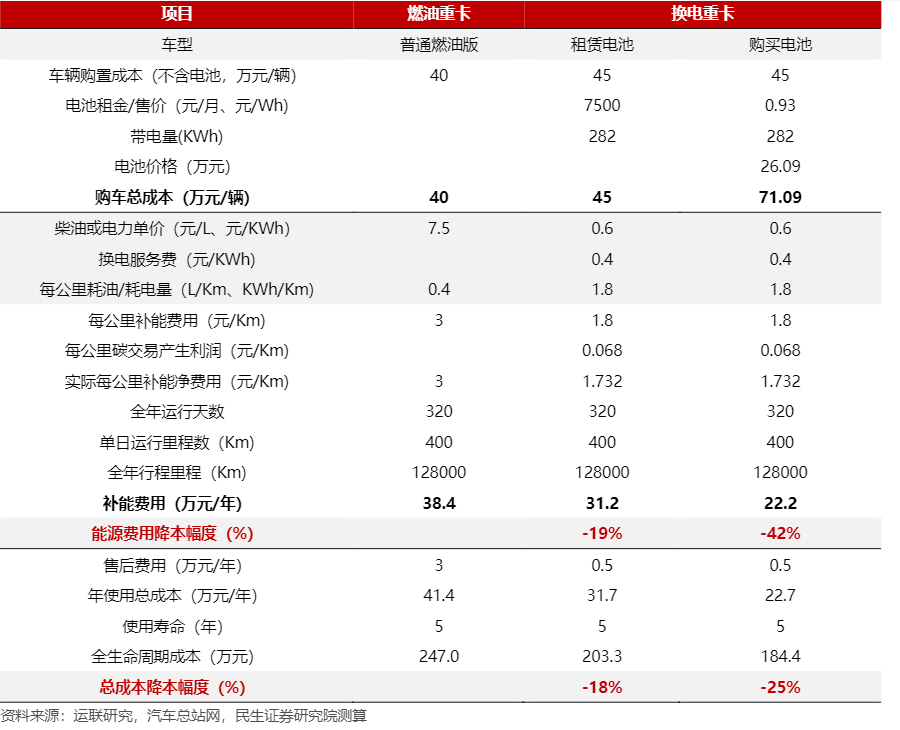

而且换电重卡的经济性已经表现得很明显。

根据巅峰能源报告,以充电价格0.6元/kWh计算,相比燃油重卡,换电重卡全生命周期成本比燃油重卡低44万元,购买电池模式的经济性更高,降本幅度高达25%。即便以1.2元/kWh保守测算,换电重卡仍然要比燃油重卡成本低22万元。

因此,2023年上半年换电重卡表现得不如意,并不代表换电模式没有未来。

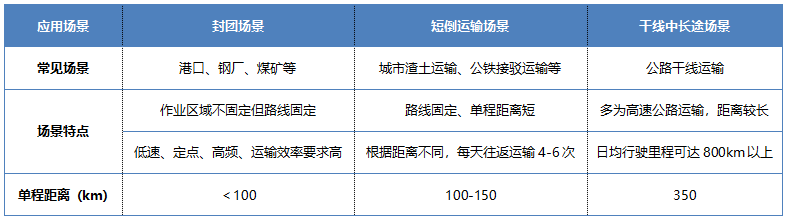

相反,重卡换电站虽然投建成本接近加油站,高于2000万元/站,但相比乘用车换电模式,重卡在电池包、标准上的统一难度更小,更容易跑通。特别是在港口、钢厂、园区、煤矿等封闭固定作业场景,以及城市渣土运输、公铁路接驳的短倒运输场景下,换电重卡几乎是最佳选择。

根据巅峰能源较为积极的预测,预计到2025年,换电重卡销量有望达到9万台,占到新能源重卡75%的比例,保有量超过20万台。2030年,换电重卡销量超过35万台,占比突破80%。到时,市场中每销售10台新能源重卡,就有8台是换电重卡。

2023年已经过半,又到了各大车厂、各类车型集中晒成绩单的时刻。国内乘用车市场销量持续增长,上半年新能源终端销量达到294.36万辆,同比增长40.4%;新能源市场渗透率为30.69%,比去年同期增长7.8%。相较于新能源乘用车市场的火爆,新能源重卡市场稍显疲软。

在国内重卡市场整体终端需求持续放缓的背景下,2023年上半年电动重卡累计销售11525辆,同比去年增长14%。”

但不可忽视的是,从最终结果来看,电动重卡仅占上半年重卡总销量(48.85万辆)的2.4%,销量增速不但远低于同期新能源乘用车增速,也远未达到行业预期:“重卡电动化在2022年起步,2023年会高速增长,预计增速会达到90%~100%,也就是说2023年新能源重卡销量可能会到5万辆”,2023年初行业多位重量级大咖均提出乐观预测。

电动重卡何时迎来像新能源乘用车在2021年时的“拐点爆发”?“拐点加速”的撬动要素有哪些?2023年当下哪些企业会成为具备竞争优势的玩家?面向未来,电动重卡持续提升渗透率的关键又是什么?

政策主导下的电动重卡市场现状:“场景驱动、生态待建”

如同2020年前的新能源乘用车市场,当下的商用车市场尚处于“政策主导”而非“市场主导”阶段。重卡作为工商业领域重要的“生产资料”,成本敏感度极高,是否满足TCO(全生命周期运营成本)的要求是决定其销量的关键要素之一。目前,在首次购置成本较高、续航里程有限、电池自重较大、充电基础设施不完善等因素的制约之下,单纯来算单车运营的经济账,在很多使用场景下,电动重卡对比燃油重卡仍有不小的劣势。

因此,政策拉动仍然是目前影响电动重卡销量的最主要因素。

一方面,传统钢铁、煤炭等高排放产业集中地区迫切需要摘掉全国重污染城市的“黑帽子”。在国家“双碳”目标指引下,下辖“钢铁重镇”唐山、邯郸的河北省,煤炭产业重地鄂尔多斯所属的内蒙古等地区相继出台政策,明确建设新能源重卡试点项目,以补贴和设立渗透率目标等方式鼓励新能源重卡发展,并制定更为严格的环境监管规则。

另一方面,高污染、高排放企业受到政策制约,在严格监管与经济补贴的双重作用下,普遍选择将优先替换燃油重卡这一高排放环节作为保障企业开工率且兼具经济效益的最适解决方案之一,客观上推动了电动重卡在产业终端的需求。

除了政策驱动,在低速、短途、重载、固定区域和线路、管理相对集中的场景,电动重卡更加具有优势。

电动重卡常见应用场景

企业用户在港口、矿山、钢厂、城市渣土等封闭场景、短倒运输场景,通过以规模化、相对固定及与换电站配合更加精准的“点对点式”短线运行,才能使得运力供应链更加稳定,为TCO成本优化留出空间。

换言之,运力场景作为构建电动重卡行业生态的重要筹码,成为盘活整个链条的关键支撑,而运力的获取在较大程度上有赖于当地政府持续、稳定的政策支持。谁拥有解锁运力场景的能力,谁就能掌握驰骋电动重卡蓝海的发展先机。

最后,电动重卡的发展需要具备产业链生态能力的企业大力推动。

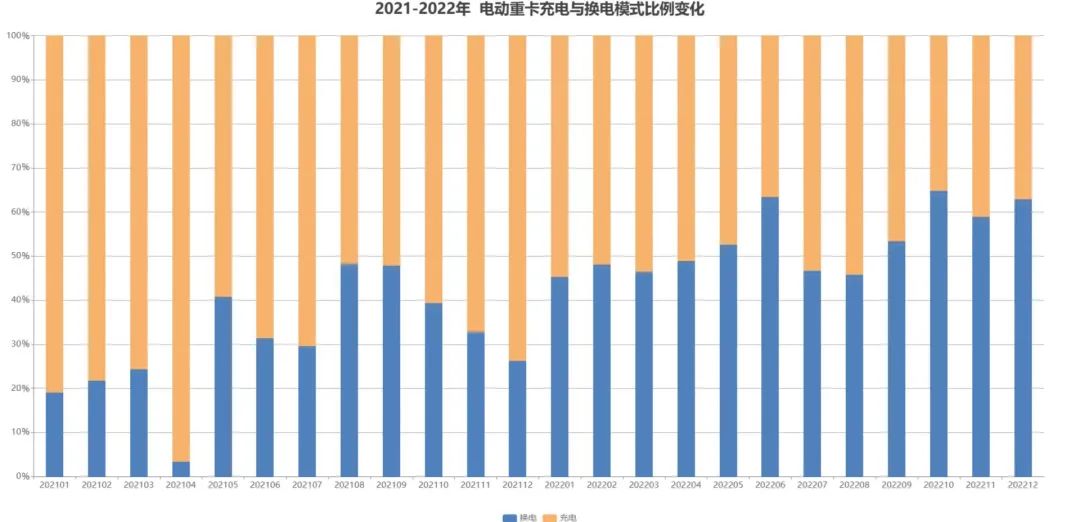

这就不得不提及换电重卡模式——从2020年到2022年,换电重卡在电动重卡的市场占比分别为23%、34%和54%,呈现出持续提升的态势。2023年一季度,国内新能源重卡销量4519辆,其中换电车型共计2317辆,占比达到51.27%。

换电重卡持续获得青睐,得益于其补电速度快、运营效率高、易标准化的特性;在此基础上,利用“车电分离”、电池回购等商业模式,换电重卡可有效避免了占购车总成本40%到45%的电池成本支出,降低前期购车成本。此外,行业数据显示,以换电重卡电费+租赁费预计1.2元/千瓦时计算,换电模式将比燃油重卡的年运营成本低10万元以上。

在换电重卡赛道迅速崛起的背景下,行业标准却尚未统一,谁能率先站稳脚跟、打出影响力,谁就能先发制人。而在电动重卡产品同质化程度较高,尤其是锂电技术已趋于成熟的前提下,局限于单一领域很难谋求出位。

“换电重卡销量不断增长,运营商也不断增多,而且换电重卡的生态产业链更长,涉及电池银行、换电运营商、换电重卡运营、以及对电池和车身做租赁业务的金融机构等”,上汽红岩新能源事业部总经理吕振伟曾表示。因此,推行换电重卡模式,对参与企业的生态体系建设、产业链撬动能力提出了更高的要求。

综上所述,强政策驱动的行业现状,受制约严格的终端场景,以及对参与企业产业布局能力的高要求共同塑造了电动重卡行业的发展现状。从另一个角度来看,谁具备了撬动政策、场景、生态这三类资源的能力,谁就更有机率赢得当下市场,取得先发优势。

能源企业纷纷入场,凭什么,又为什么?

电动重卡市场尚属发展初期,竞争格局未定,市场集中度相对较低。在传统重卡领域,头部四五家企业占据了70%-80%的市场份额。而在包括车企在内的电动重卡全产业链上,行业格局仍不甚明朗,更不乏有新兴势力的出现,具备快速成长与占领市场的可能性。

在这些新老玩家中,能源企业正成为一股不可忽视的力量:以国电投、三峡、中广核、京能集团在内的大型能源央国企为代表的能源企业,先后向这条赛道进发,并大有领军之势:

国电投旗下启源芯动力已在全国31省市区全面布局超200座重卡充换电站,适配市面上200余款换电重卡,成为国内领先的规模化换电服务品牌。

三峡绿动在四川洪雅共同打造了“电动重卡绿色物流项目”,每年可为矿区节省柴油消耗约294万升,减少二氧化碳排放7700吨。

京能集团携手远景、国电投等能源伙伴,落地贺州双碳物流电气化项目,一期交付100台电动重卡并布局换电站。

综合前文对影响电动重卡市场的因素分析,《能源杂志》认为,能源企业加速入局电动重卡业务的底气主要来自以下几个方面:

首先是充换电站的“能源属性”,为能源企业提供了潜力无限的新增用电场景——据测算,一台电动重卡年耗电量10-20万度,一个换电站一般服务30-50台车,因此单站年耗电量大概在600-1000万度电,相当于一个中小型企业一年的用电量。

此外,重卡使用场景最为密集的地区,例如矿区、煤矿和钢铁等大宗商品生产基地集中所在地,正是我国光伏风电项目聚集地的“三北地区”,拥有天然的可再生能源开发潜力。伴随电动重卡深度清洁化转型,能源企业的绿电资源可以直接为重卡换电站提供绿色电能,促进新能源的就地消纳。电动重卡、换电站与新能源发电形成“源网荷储”为一体的生态闭环,在促进绿色交通与清洁能源深度融合的同时,为能源企业未来参与电力交易、碳汇交易等创新业务提供了更多可能性。

三是较强的政策影响力与践行力。配合同上游矿采、钢铁冶金行业的长期合作关系,让能源企业可以优先洞察各地有潜力的需求场景并率先推动产业落地,充分拉动电动重卡的新增销售,以此牵引车辆、电池与运营的全产业链条。

四是强大的生态搭建与资源拉通能力。换电重卡虽已成为电动重卡的主流,但其大规模且长时间的成本投入、复杂的运营体系给主导企业设立了较高的门槛。据协鑫能科报告显示,单个车电分离式的重卡换电站投资额高达2315万元,综合考虑折旧、减值、场地租金、度电成本、人工成本的话,重卡换电站投资回收期长达6年以上,需要拉通的参与主体包含运力公司、电池企业、金融机构等。而这样的重资产、重资源的属性,恰恰落在大型能源企业的“技能点”上。

国家电投董事长钱智民曾表示:“深入认识新能源资源,对保障我国能源安全具有重要意义。保障能源安全要靠清洁低碳转型,从能源供给侧、能源用户侧(包括绿电转化、终端用能电气化等)、能源技术创新、能源体制改革等多方面发力,通过“新能源+”的融合发展方式,为中国式现代化贡献力量。”电动重卡与换电重卡模式便是从“能源用户侧”实现大规模新能源增量的一个极佳场景。

矿山短倒场景分析—— 能源企业发挥协同效应,打造重卡生态链新玩法

贺州双碳物流电气化项目由京能集团同远景的合资公司“京能远景”牵头,协同上汽红岩、远景动力、国电投为当地纯电重卡物流系统提供“车辆运输、能源补给、运维管理、金融服务、材料回收”的一体化解决方案。项目一期交付100台电动重卡即将投入运营,主要用于矿山至加工场站的短倒运输场景,预计一年可减少二氧化碳排放超一万吨。

“贺州这个案例非常有代表性,它符合电动重卡运营的几大特征:低速、短途、重载、固定区域和线路。固定区域线路对于电动重卡来讲经济性更高,也便于政府集中管理。在这个区域里面,随着电动重卡数量的增多也更容易形成一个车联网调度的场景,实现经济效益和环保效益双赢。”

从车队到整车厂,再到电池供应商、充换电站运营及电池银行,在终端场景的牵引下, 行业生态得以稳定运转。其中,能源企业既是参与者,也是产业生态圈的重要组局者。

远景作为行业唯一能提供可再生能源发电、动力电池及物联网软件系统解决方案的企业,依托在新能源领域的多年深耕,已经与包括五大六小在内的能源央企、国际头部能源企业在新能源开发利用、储能、氢能以及能源数字转型和国际化等领域开展全面合作。本次贺州项目是远景和京能集团、国电投等能源合作伙伴在电动重卡生态领域的创新探索。

杨晓伟表示,围绕电动化重卡的商业模式,远景能源、远景动力、远景智能联合其他相关企业,正在发挥非常强的协同效应,形成了“绿能底座、智能运维、智慧物流、金融协同”的生态闭环,并在内蒙、河北、广西等地进行积极的推广。

重卡的降排减碳,一定建立在绿电基础之上。作为新能源企业,远景能源具备天然优势,能够为电动重卡提供100%的低价绿电,在实现商用车清洁化的同时,降低充换电站的用电运营成本。

面对重卡当前购置成本较高的局面,远景和红杉合作成立的碳中和产业基金拉动相关产业投资方共建电池银行,对首次购车成本和全生命周期电池资产管理形成有效的金融协同。

电池是决定电动重卡运营效率的根基,围绕着电动重卡的场景与需求,远景动力推出了集高安全、高能量密度、长循环寿命、低温性能等优势于一体的重卡专用磷酸铁锂电池,高于行业指标水平,为电动重卡产业生态注入源动力。

“重卡作为生产资料,需长期面临较为严苛的工况,对震动强度、机械强度要求非常之高,单就性能及技术指标来看绝不低于其他任何电动汽车产品。”杨晓伟解释道。

此外,通过电池银行,把电池变成会说话的商品交易语言,使之不单单作为动力驱动单元或是能源存储单元,还被赋予金融属性,形成商业模式及总体生态的推动。

不难发现,从产业链参与者到“行业话事人”,只固守电池、设备或整车制造的单一环节,显然已经不能满足行业巨擘纵横捭阖的壮志雄心。以能源企业为首的各路玩家,正以合作共赢的姿态齐聚电动重卡产业的生态化构建,从充换电运营辐射全产业链的标准化运作,以电池为核心、金融为纽带的商业闭环,共同交织电动重卡行业的未来生态。

毋庸置疑的是,重卡新能源化已成必然趋势,伴随新一代纯电动平台的推出,滑板底盘、高性能电池等创新产品进入市场,充换电网络的持续完善,纯电重卡的便利性与经济性将会逐渐提升,从而摆脱当下政策主导的发展模式,进入市场化发展的快速爆发期。而能源企业当下正在探索的,或许就是为了在拐点到来之前,创造自己的不可替代性。

重卡领衔,燃料电池商用车放量

与换电重卡比,氢燃料电池车的政策氛围更暖,呼声似乎更高。

近年来,各地政府在氢能产业上发布了多项支持政策,绿氢项目纷纷上马。2019年以来,国内至少有18个省市公布了氢能发展规划目标。数据显示,到 2025 年,我国将累计至少建成加氢站762座,燃料电池车保有量8.8万辆,氢能产业规模接近7000亿元。

在应用场景方面,氢燃料电池汽车所在的交通领域的“权重”一直高于电力、钢铁、化工,曾被认为是氢能应用的突破口,加氢站的投建更是如火如荼,燃料电池示范城市群稳步推进,但问题是,燃料电池汽车近年来的销量表现却远低于预期。

不过,这一颓势在2023年上半年有所扭转。

今年前六个月,在新能源商用车动力类型中,氢燃料电池车保持了最高增速,同比增长了102%,销量达2085辆,是新能源商用车整体增速的2倍,这个量级已经接近去年2465辆的水平。而在燃料电池车的细分类别中,大客588辆,货车累计销量1500辆,同比增长111%,其中大部分为燃料电池重卡,包括牵引车、自卸车等。

氢燃料电池重卡被认为是氢能应用的“火车头”,今年上半年的表现也确实担了重任。

根据上险数据,上半年氢燃料电池重卡销量968辆,相比去年同期的566辆,同比增长了70%,超出新能源重卡56个百分点。在新能源重卡中的占比接近9%,“存在感”进一步提升。

不过,燃料电池汽车由于销量基数较小,且月度波动性较大,短期增幅的持续性尚待观察。而且今年下半年,氢燃料电池重卡的压力将会变大,因为受政策刺激,去年11月、12月燃料电池重卡“爆量”,两个月平均销量接近600辆,成为今年难以逾越的“大山”。

目前,氢燃料电池重卡销量主要集中在河南、河北、上海、天津、北京等燃料电池示范城市群。在车型方面,用于载货的牵引车占了“大头”,其余是自卸车、专用车。这也表明,在加氢站覆盖足够的前提下,氢燃料电池重卡更适合单日800公里以上的干线、中长途运输场景,因为距离较长,氢能的长续航优势更明显。

价格是氢能重卡当前最大的“阻碍”,一辆100KW的燃料电池重卡的价格在130万元以上,仅燃料电池系统价格就40万元,如果政府不给予大额补贴的话,与40万元的燃油车、75万元的电动重卡比,氢燃料电池重卡一次购置成本太高。

不过,氢燃料电池重卡的价格不会一成不变,2021年每KW接近9000元,去年降到了5000元,2025年总体成本降到电动重卡的价格水平是可以期待的。而且燃料电池系统的功率也会继续提升,从100KW到200KW,不仅成本降低,续航能力也提高,在长途运输中的优势变得更加突出。

虽然在重卡中占比9%,已崭露头角,但在新能源商用车整体中,氢燃料电池汽车所占的比例仅2%,还存在极大的增长空间。

目前,世界各国都将构建清洁低碳的全球能源体系提上日程,燃料电池作为一种清洁高效的新型发电形式,逐步成为新能源汽车研发的技术路线之一。

今年上半年,我国新能源汽车的销量达347.7万辆,其中氢燃料电池汽车的销量仅2000多辆,在新能源汽车总销量中占比不高。进一步细分氢燃料电池汽车的销量市场发现,氢燃料电池重卡的销量达977辆,占据氢燃料电池汽车总销量近5成的市场份额,成为推动氢燃料电池汽车销量的“主力军”。氢燃料电池的优势为何在新能源汽车销售市场中并不突出?在纯电动重卡占据新能源重卡市场绝大部分份额的语境下,氢燃料重卡会不会是下一个市场热点?

销量上涨,氢燃料电池重卡初露锋芒

2021年全年累计销售氢燃料电池重卡779辆。

2022年全年氢燃料电池重卡累计销售2600辆,同比增长233.76%。

2023年上半年氢燃料电池重卡的销量为977辆,占新能源重卡总销量(11581辆)的8.44%,同比去年上半年氢燃料电池重卡销量(572辆)增长70.8%,发展势头强劲。

近年来,国家一直倡导将氢燃料电池汽车的推广应用重点向重卡领域倾斜,这是因为,作为世界上最大的氢能生产国,我国在制氢方面具有得天独厚的原料优势,氢能年产量达3300万吨,占全球需求的三分之一以上。

其次,由于乘用车负荷小,燃料电池相比于纯电动无优势,唯有在长途、重载车辆领域(如12吨以上的重卡),电动车续航成为核心瓶颈的情况下,氢燃料电池和换电等技术路线才能才成为最优选。

在目前氢燃料电池车辆总销量不高的前提下,氢燃料电池重卡销量占比较高,国家和地方政府密集出台的氢能产业规划以及对氢燃料电池重卡的高额补贴发挥了重要作用。

2020年9月五部门发布《关于开展燃料电池汽车示范应用的通知》(以下简称:通知)明确,决定以示范城市群的形式“以奖代补”,重新构建燃料电池汽车应用政策补贴体系。通知附件中包含燃料电池汽车城市示范目标和积分评价体系,示范城市群奖励为期4年,奖励逐年退坡,按照2023年的奖励标准,假设一台燃料电池发动机额定功率为80KW时,12-25吨重载货车在各方面达标的前提下,奖励可达18.06万元,25-31吨重载货车奖励可达21.34万元,31吨以上重载货车奖励24.63万元,燃料电池功率在80-110kW的重载货车的奖励会继续提高。

如此高额的补贴必然驱动氢燃料电池重卡销量的增长。目前氢燃料重卡大部分是在化工园区附近点对点运营,化工园区能将自产的工业尾气作为原料,经过回收、提纯、充装、液化、变压等技术分离提纯氢气,用于氢燃料电池重卡的加注使用,制氢成本低廉,氢燃料电池重卡的销量市场自然成为了领跑燃料电池汽车销量的“主力军”。

氢燃料电池重卡经济性到底有多少?

伴随着新能源重卡的飞速发展,纯电动重卡和燃料电池重卡的技术路线之间就纷争不断。很多人认为纯电动重卡目前只是新能源重卡发展的过渡阶段,而氢燃料电池重卡才真正实现了“零碳排放”,是替代燃油重卡的“终极解决方案”。可事实果真如此吗?

电池资源认为,管中窥豹,或许会忽略全貌。

工业副产氢在现阶段氢能供应方面有很大的优势,如制氢成本低廉、储氢加氢便利可利用自身制氢优势吸引氢能全产业链的布局发展等,但氢燃料电池重卡要想从根本上取代燃油重卡就必然要摆脱只在港口运输、矿区作业等点对点运输场景限制。很显然,短时期内要实现氢燃料电池重卡在干线等多元化场景中的运输显然缺乏现实基础。

加氢站的建设布局便首当其冲成为氢燃料电池重卡推广运营上的绊脚石。根据2019版《中国氢能源及燃料电池产业白皮书》的数据显示,国内建设一座日加氢能力500公斤的加氢站需要建设成本1200万元。加氢站的建设属重资产投资,为减少投资成本,目前加氢站的布局大部分以合建方式进行,将加氢站合建在加油站或加气站、充电站内,建设数量较少,远未形成规模化推广之势。除此之外,氢燃料电池重卡目前仍处于商业化发展的初期阶段,实现进一步发展首先要解决,先布局建设加氢站后增加氢燃料电池重卡数量,还是先增量后建站的问题。

其次,我国氢能产业链中,上游制氢主要通过三种方式制取,分别是化石能源重整制氢、工业副产制氢、可再生能源电解质制氢。工业副产制氢无法作为集中供氢来源,可再生能源电解质制氢的电力成本极高,所以目前我国供氢来源以化石能源重整为主,但化石能源重整制氢过程会产生较多的二氧化碳。虽然氢能释放能量后零碳排放,但制氢过程中产生的碳排放也不容忽视。随着未来国家进一步推行“双碳”战略,化石能源领域的产能必然下降,氢气产能也会大幅减少,制氢问题将进一步遭遇瓶颈。

最后,抛开应用端,氢气的制备、储存、运输等环节所需成本居高不下。由于我国燃料电池的研发起步较晚,部分核心技术和关键部件仍未实现国产化,依赖进口成本太高,一系列因素导致氢燃料电池重卡的购置成本降低难;氢气制备、运输难;加氢站建设运营难等问题,为氢燃料电池重卡的推广运营设置了障碍。

任重道远,氢燃料电池重卡之路仍需求索

上下交困的局面中,氢燃料电池重卡是否真的无路可走?

氢燃料电池重卡的商业化道路目前仍处于初期发展阶段,无论是整车购置成本还是加氢站的建设成本都有较大的下沉空间,未来随着技术的提升,有望进一步提升其市场占有率,但现阶段,氢燃料电池重卡的发展道路仍任重道远。

首先,应加大关键材料和氢燃料相关技术的研发投入。国家及地方应在政策补贴方面为示范城市包括非示范区域提供支持,重点支持电堆、氢气循环系统、空气压缩机等关键核心技术研发突破,推动企业向上游核心零部件布局;通过关键材料的国产化来减少氢燃料电池核心部件的对外依存度,掌握燃料电池产业的基础材料,进而降低燃料电池成本,实现氢燃料电池重卡整车成本的降低。

其次,可以通过发展氢能产业链,将供应端和需求端联系起来,建立一个流动循环的市场。以山东省为例,2021年山东省内首个加氢站在泰山钢铁集团建成投产,该加氢站能够辐射周边150公里范围内近百辆氢能汽车的需求。山东省首个加氢站的建设,利用自身钢铁厂的工业副产焦炉煤气制氢,降低了制氢成本;区域附近的氢能价值链发挥彼此间的协同作用,实现加氢站和氢燃料电池车的供需匹配,使加氢站运营产生了经济性和规模效应。

最后,通过技术研发进一步降低制氢成本,降低氢燃料电池重卡的整车购置成本的同时,加氢站等基础设施建设成本的降低也需要进一步加强,想办法在现有的加气站等基础设施上改建,或可缩短加氢站的建设周期,降低建设成本。

总之,氢燃料电池重卡虽然在新能源市场上初步展露了风采,但仍处于商业化初期发展阶段,短时期内无法撼动纯电动重卡主导的新能源重卡市场格局。以现阶段的发展态势看,纯电动重卡中换电技术路线发展较为成熟,未来新能源重卡市场选择继续侧重纯电动重卡的发展,将会比选择氢燃料电池重卡更快实现对燃油重卡的替代。氢燃料电池重卡在商业化的道路中前景逐渐明朗,隐隐透露出向好的发展态势,但仍不可避免面临诸多困难和挑战,未来之路光明灿烂,让我们一起共同期待。

今年难有起色,2025年才是商用车“大年”

今年上半年,商用车整体回暖,但力度小于预期。即便是新能源商用车的渗透率,也低位运行,仅为7.2%。这既与去年新能源汽车国补退坡带来的“透支”有关,也受累于中国经济的增长放缓。

在商用车整体大盘中,上半年,重卡等在内的货车渗透率为3.5%,客车则高达34%,主要来自于轻型客车的拉动。

轻客销量5万辆,同比增长131%,占了新能源客车85%的比例。相较轻客,新能源中的大客、中客均下滑明显,前者掉了31%,后者降幅达30%,原因来自于新能源大中客车补贴取消的政策掣肘,轻客本来就没补贴,反而一定程度上促进了轻客新能源市场的增长。

燃油重卡依然是东风集团、中国重汽、陕汽集团、一汽解放、福田汽车的地盘,但在新能源重卡领域,已经形成了新的势力范围。只不过,当前重卡的新能源渗透率较低,短期还无法撼动传统重卡品牌。

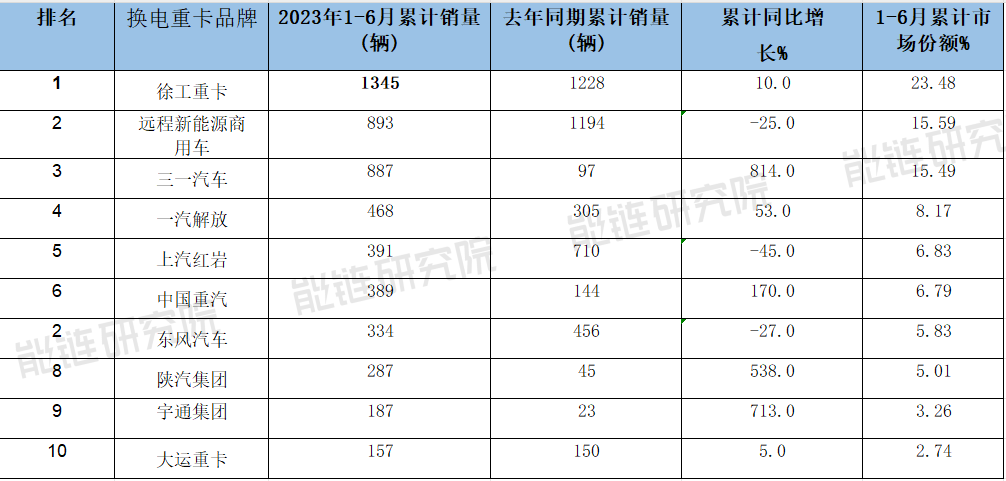

今年上半年,三一汽车、徐工重卡、东风汽车排在了新能源重卡的前三位,远程新能源商用车、宇通集团紧随其后,CR3接近48%,CR5为65.7%。徐工重卡、远程新能源商用车、三一汽车则是上半年换电重卡销量的TOP3,特别是三一汽车,去年换电重卡销量只有97辆,今年上半年则直接飙升到887辆,同比增长814%。

相比,佛山飞驰、宇通集团则在氢燃料电池重卡领域有所建树,上半年分别卖出了148辆、130辆,位列第一、第三位。

总体来看,2023年上半年商用车市场不及预期,在去年销量较低的基数上,并没有大幅反弹。但新能源商用车市场算是一个亮点,只不过喜忧参半的是,换电重卡未如期出现“井喷”,反而氢燃料电池车市场开始小幅“放量”。

来源:巅峰能源