锂电进入寒冬,众多巨头如履薄冰

发布日期:2024/5/6

锂电行业和光伏行业,现在可真是难兄难弟啊。

光伏现在已经差不多全产业链亏损了,锂电产业要好一点,但是也很难。

今天大概讲一下锂电的整个产业链情况。

一、锂矿

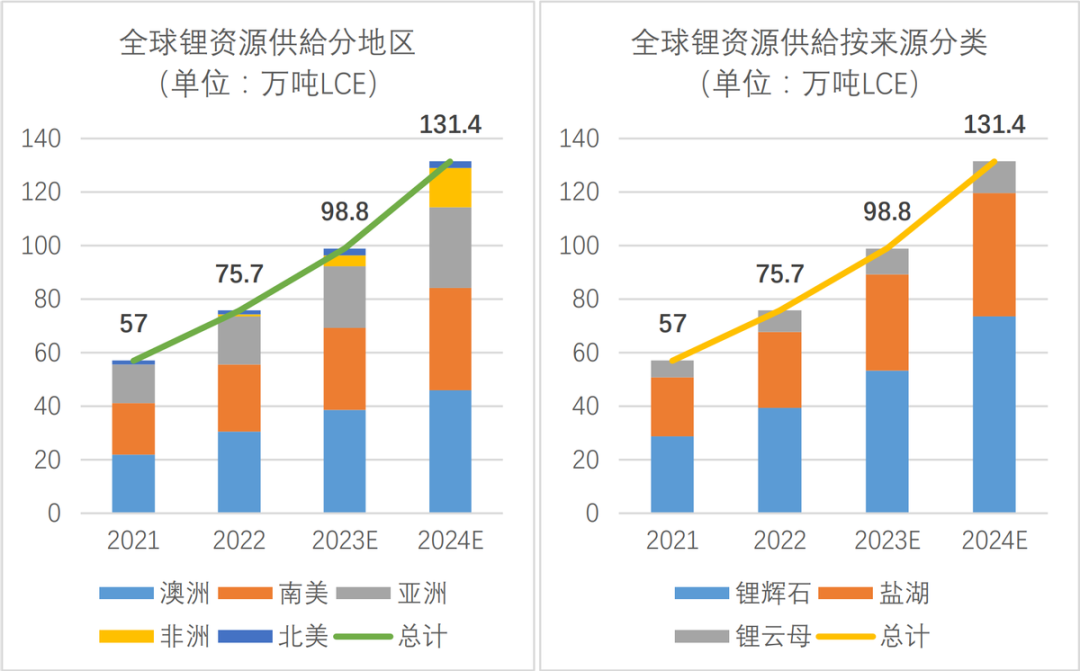

锂资源这个东西,主要来源于锂矿和盐湖,我们国内锂矿很少,主要在澳大利亚,盐湖倒是挺多。

看这个锂资源的供应端表现,一年比一年多,去年全世界供应了99万吨LCE,同比增长31%。

今年预计供应131万吨LCE,还在再增长33%。

挖这么多锂,哪里用得完嘛。

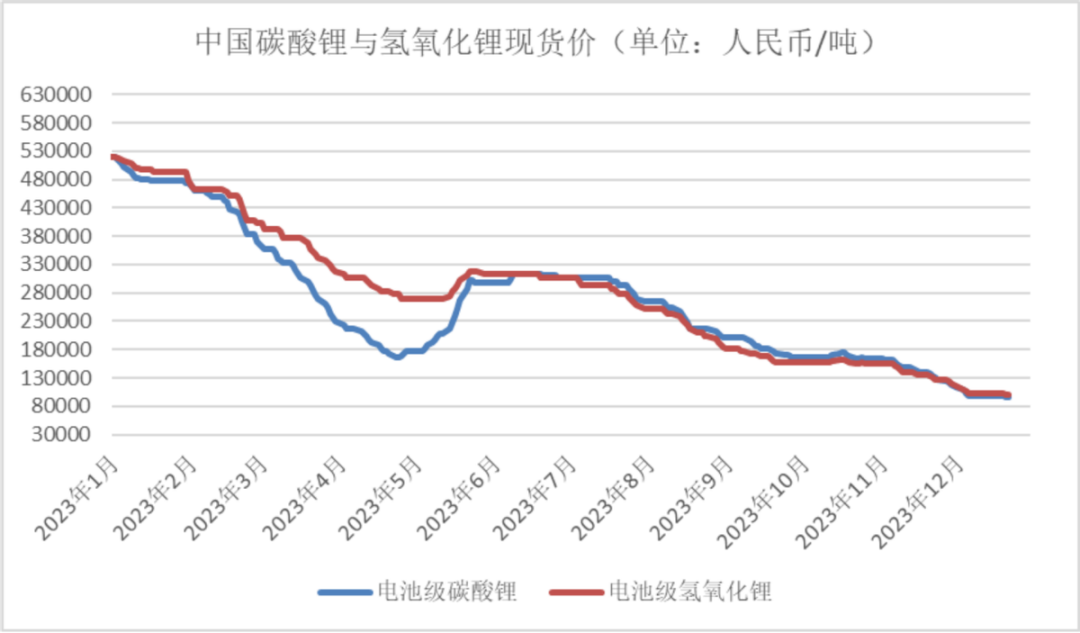

所以就有了这份惨烈的表现。

去年年初的时候,锂矿石运到我们这的价格是6000美元/吨,到年末的时候,就只剩1330美元/吨了,下跌幅度高达78%。

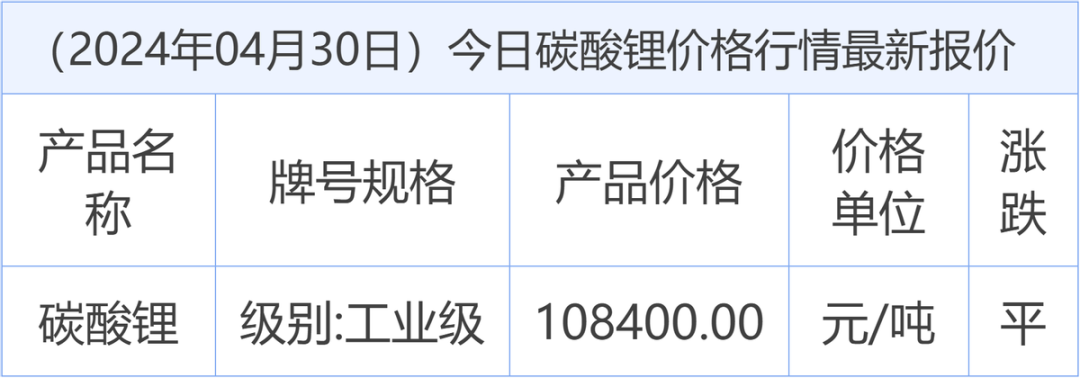

碳酸锂价格从60万元/吨跌到10万一吨以下。

到今年一直在10万/吨左右波动,而且实际成交价还要更低。

这里面可能很多人有个疑问,其实从表面上的供需关系来看,目前好像是平衡的。

2023年的锂资源需求大概是100万吨LCE左右,新能源汽车用了56%,储能用了15%。

那么相对供应了99万吨LCE来说,正好供需平衡,怎么会价格跌成这样呢?

主要是两个原因,第一个是新能源近两年才爆发,而在这之前,锂矿就在使劲挖,所以有很大的库存。

第二个是新能源增速在放缓,但是他们供应端的扩产并没有慢下来。

比如今年锂资源的需求大概是122万吨LCE,但是供应量都超过130万吨。

这其实还是保守数据,如果开足马力生产,以现在的产能趋势,我觉得150万吨以上是没问题的。

别看新能源这两年增长速度这么快,越到后面渗透率越高,增长就越难了。

现在我们国内的新能源汽车占比已经很高了,而国外的话,远没有我们这么积极,包括新能源发电也是一样的。

储能这东西是很好的,也是必须的,因为新能源属于不稳定能源,天气好或者刮大风发电量就多,天气不好或者不怎么刮风,就发不了什么电。

电网很不喜欢这种电力,因为电网的冗余空间有限,所以必须要储能来中转才行。

但是化学储能其实性价比很低,所以储能电池现在规模并不大,产能早就很大了,就是有一半建好的生产线都放在那吃灰。

在这种背景下,锂矿企业就惨了。

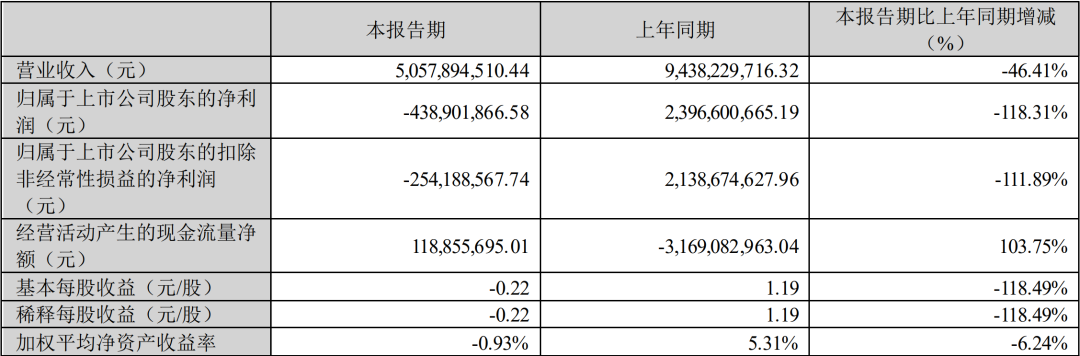

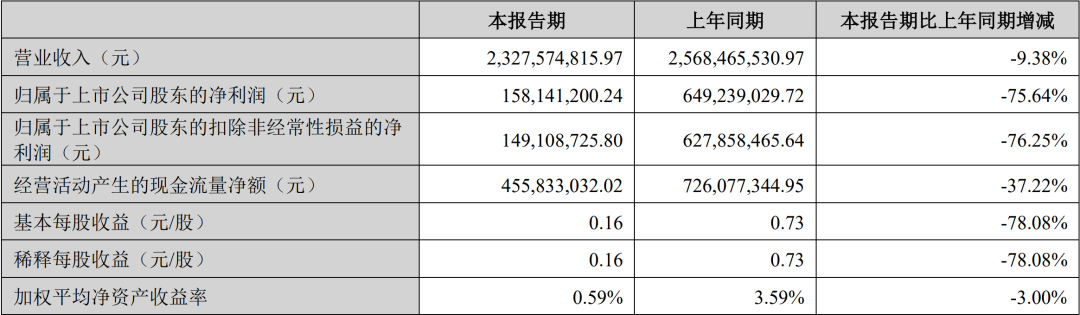

首先是锂矿双雄天齐锂业和赣锋锂业,率先亏损。

天齐锂业今年一季度净利润亏损8个多亿,同比下降110%,还因为联营公司SQM那档子事,导致归母净利润巨亏39亿。

这可真是屋漏偏逢连夜雨啊。

赣锋锂业也好不到哪去,一季度亏损了6个亿,同比下降128%。

不过他的技术是最好的,生产的产品种类最齐全,所以在很多品类上面拿走了市场份额的大头。

除了这两家之外,其他锂业巨头由于业务更多元化,所以业绩要好一点。

比如西部矿业,主要做铁啊、铜啊、锌啊啥的,同时也做盐湖提锂,并且还在加大碳酸锂的布局。

而今年有一些金属价格涨得还不错,比如铜,我之前还单独讲过,都涨到天上去了,所以西部矿业一季度的净利润12亿,同比还增长了17%。

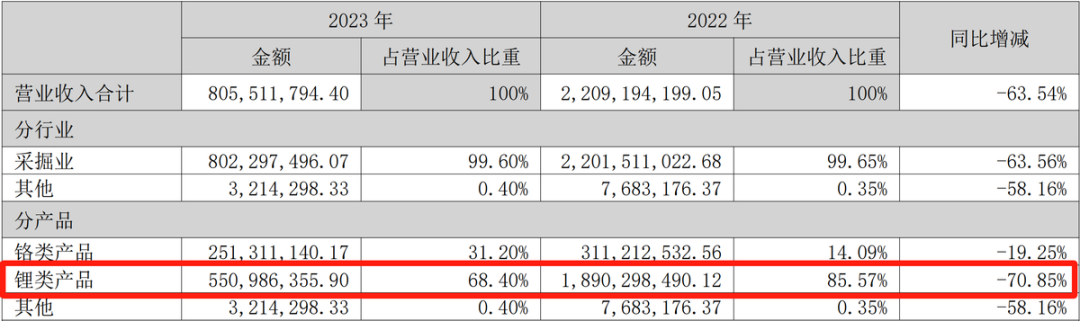

还有一字之差的西藏矿业,他就主要是做锂资源的,顺带还有一部分铬,所以就要惨很多。

去年锂类产品收入5.5亿,同比大降71%。

不过今年一季度还是没有亏损的,赚了4千万,虽然不多,那也是钱是不。

还有盐湖股份,这家公司的财报你别说做的是所有锂矿行业最漂亮的,那叫一个图文并茂,而且色彩鲜艳,风景好的地方就是不一样。

盐湖股份是青海的,青海那些各种各样的湖可美了。

随便拍一张做财报的首页,那都秒杀所有上市公司,你看这就是2023年的年报封面。

知道这叫什么吗,人家年报的第二页就是这个美景,长的像花一样,所以就叫盐花。

这家公司是很有意思,也是很有潜力的,后面我还要抽时间详细讲一讲。

主要是说起这些美景就开心。

但是盐湖股份的业绩好像有那么点不开心。

从去年到现在一直在下滑,今年一季度营收27亿,同比下降42%,净利润10.5亿,同比更是大降57%。

公司主要做钾肥的,资源那叫一个好,就是前些年管理层操作有点那个啥,有点失误哈,不过现在开始步入正轨了,故事可有趣了,下回再讲。

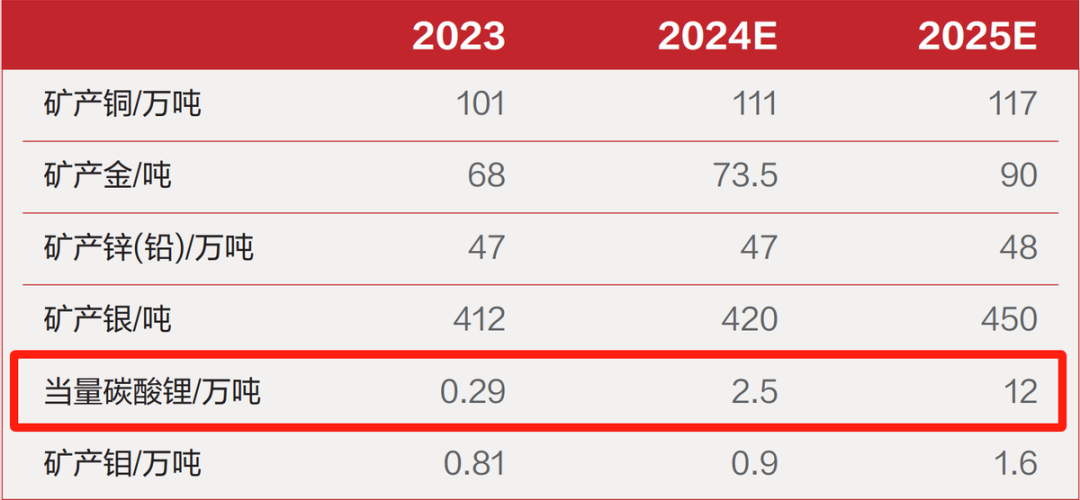

还有一些矿业巨头企业也有锂矿,典型的就是紫金矿业,他不但有锂矿,还有盐湖。

虽然相比于公司其他业务来说,碳酸锂的产量比较小,但是增长速度很快。

2023年虽然只生产了0.29万吨,但是今年预计就是2.5万吨,翻了10倍,明年再翻5倍达到12万吨。

这个产量其实不算小了。

现在知道上游锂矿为什么这么卷了吧,新老玩家都大量扩产,动力电池和储能电池增速远远跟不上。

二、锂电材料

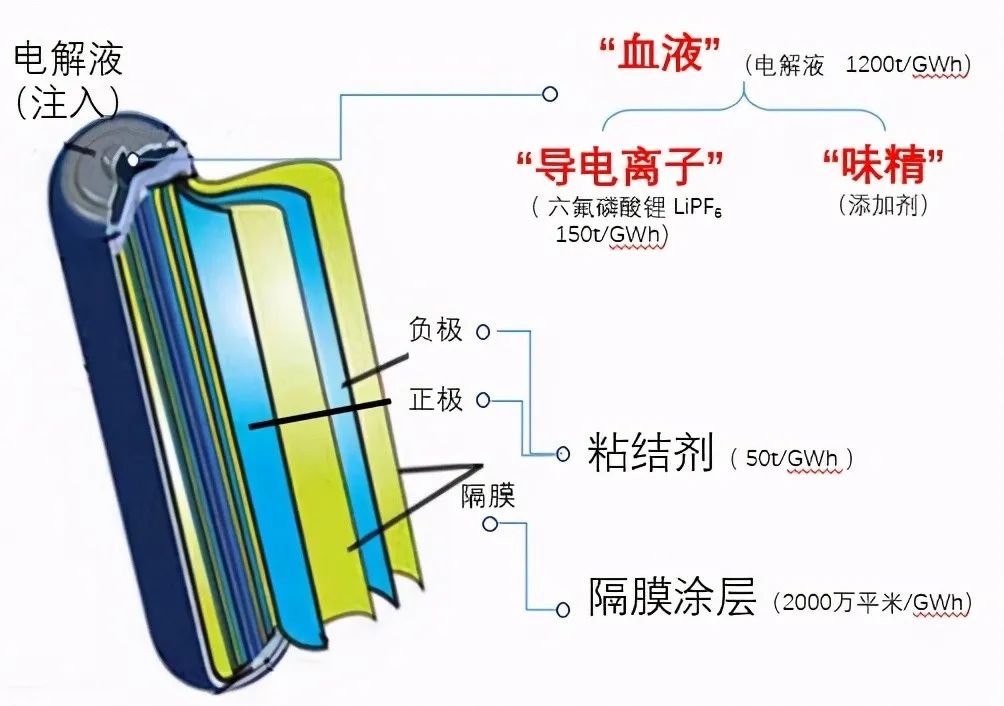

一个锂电池的核心零部件主要有四个,分别是正极、负极、隔膜和电解液。

这个结构目前炒作非常严重,都在吹嘘“固态电池”,也就是没有隔膜了,电解液也变成了固体性质。

尤其是在有些厂家玩文字游戏的宣传之下,很多人以为固态电池好像就在明天。

可以很明确的告诉大家,两年之内固态电池都没法量产,目前都还只是在实验室。

而现在所谓的半固态电池,依然还需要电解液,也需要隔膜。

后面我会单独写一篇关于固态电池现状的文章,这个技术前景是很好的,我也相信未来肯定会替代现在的液态电池,但那是两年后的事情。

在这些电池材料里面,最惨的就是恩捷股份,2022年6月份股价还有260元以上,随后就一直下滑,到现在41.6元,腰斩两次都还不够。

公司主要做隔膜的,如果未来锂电池真的不需要隔膜了,恩捷股份又如果没能转型成功,那就确实凉了。

业绩这一年多也确实表现很差,2023年的营收120亿,下滑倒是不多,但是净利润26.5亿,下降了37%,毛利率确实跌了很多。

而且今年一季度还在继续跌,营收23亿,同比下降9%,净利润1.6亿,同比大降77%,只有不到8个点的净利率,离亏损只有一步之遥。

其实因为新能源的发展,隔膜市场依然还是增长的,2023年我国用了195亿平米的锂电隔膜,同比增长25.8%。

但是竞争也不小,韩国和日本技术都还不错,国内除了恩捷股份之外,也还有不少企业,比如“星源材质”。

你别说星源材质表现还不错,2023年营收30亿,同比增长4.6%,今年一季度营收7个亿,同比增长7.5%。

不过盈利能力是下滑的,去年净利润6个亿,同比下降20.6%,今年一季度净利润1个亿,同比下降43.5%。

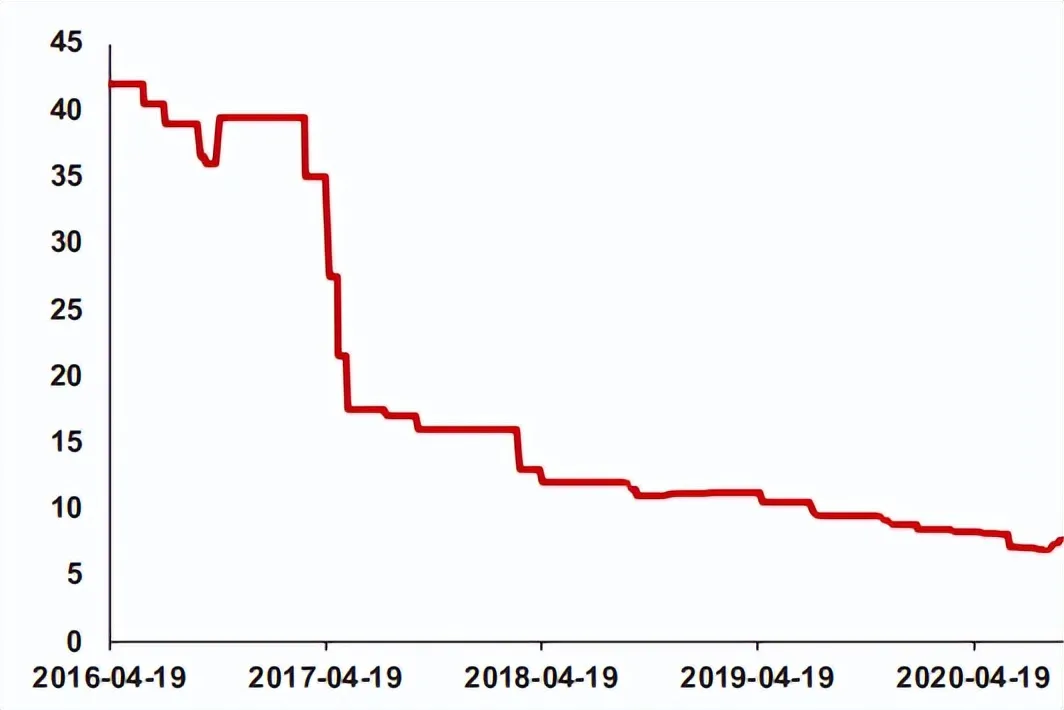

电解液的龙头当然是天赐材料,我之前也详细分析过。

电解液这东西之前很有技术难度,因为里面有个核心物质叫“六氟磷酸锂(LiPF6)”,这玩意有较高的门槛,所以早年我们都是依赖进口。

天赐材料从美国Smith的手里买断了专利,所以具备生产电解液的实力,并且很快就做到了国内龙头位置。

但是后来“六氟磷酸锂(LiPF6)”技术被拍平了,大量资本涌入,2017年价格大幅度下跌,从那以后电解液就不香了。

看这个价格走势,所以天赐材料那两年非常惨,2019年还亏损了。

但是没想到随后新能源汽车爆发了,动力电池需求大增,天赐材料业绩水涨船高,业绩连涨了3年。

不过3年的潇洒时间好像有点少,没办法,锂电已经卷到这一步了。

2023年公司营收154亿,同比就已经下降了31%,净利润23亿,同比下降66%。

今年更惨,一季度营收25亿,同比下降43%,净利润1个亿,同比大降84%。

比之下“新宙邦”虽然规模小一点,但是下滑反倒没那么严重。

新宙邦2023年营收75亿,同比下降23%,净利润10个亿,同比下降45%,表现也不好。

不过今年一季度营收15亿,同比只下降了8%,净利润1.6亿,同比下降34%,居然比天赐材料赚的还多。

还有名字很可爱的“多氟多”,业务比较分散,新能源材料是主业,其中电解液材料又是大头。

多氟多的规模也挺大,但是盈利能力是真的不忍直视。

先不说业绩下滑的问题,反正大家都下滑,没什么好比的。

但是2023年他营收119亿,只赚了6个多亿的净利润,今年一季度营收21亿,净利润更是只有区区6千万,都到千万级别了。

主要还是“六氟磷酸锂(LiPF6)”这东西价格下跌太多了。

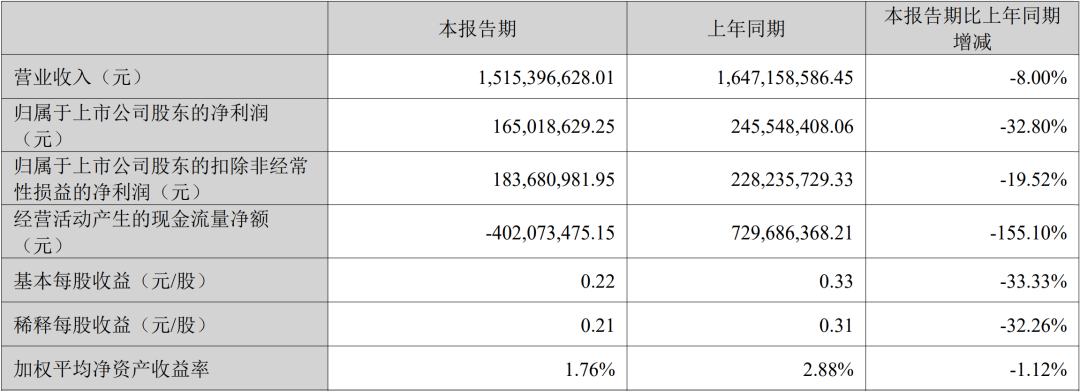

然后就是正极材料,做这个的公司非常多,前面提到的公司也有做这个的。

还有几家有代表性的,比如全球龙头“当升科技”,在白热化竞争中,业绩下滑也很严重。

竞争白热化可是当升科技自己在年报里面的表述,明确说了正极材料产能过剩。

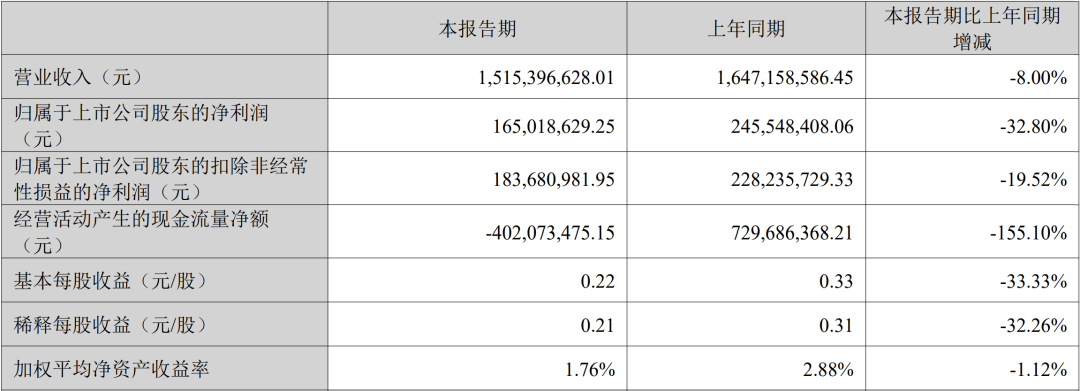

公司2023年营收151亿,同比下降29%,净利润19亿,同比下降15%,这个下滑幅度倒是不算大。

不过今年一季度营收15亿,同比大降68%,净利润1个亿,同比更是大降75%。

连全球龙头一个季度都才赚了1个亿,这也太不赚钱了。

其他公司就都不用看了,几乎是不赚钱的。

最后还有一个负极材料,这个大家第一反应估计都是“杉杉股份”吧,没办法前段时间我们的老大都亲自去了他们公司。

2023年杉杉股份的负极材料产量占比19%,位居行业第一。

负极材料这东西,全球几乎被我们垄断了,去年全球产量176万吨,我们就占了97.3%,没别人什么事了。

杉杉股份去年的销量27.9吨,同比增长了43%,销量差不多也是这个级别,算是体量很大了,但是无奈价格下降太多了。

2023年营收191亿,同比下降12%,净利润不到10个亿,同比大降71%。

今年一季度更惨,营收37.5亿,同比下降16%,净利润8800万,同比大降115%。

又是一个行业龙头只赚了不到一个亿,真难啊!

三、电池

做电池的企业是锂电整个产业链中最多的,没有上市都都不少。

其中当然是宁德时代和比亚迪这双雄表现最好,宁德时代前段时间我刚详细讲过,比亚迪的电池主要是给自己用,这对冤家就不讲了。

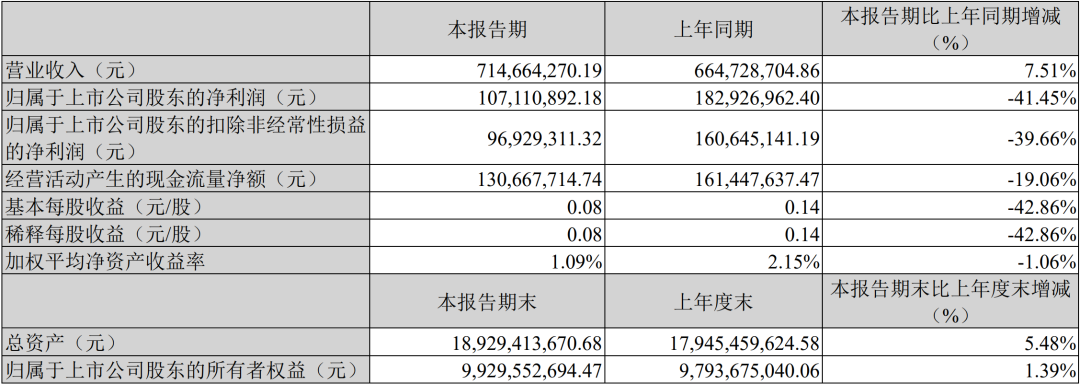

除此之外,还有名气也很大的国轩高科,2023年公司的动力电池装机量近161GWh,同比增长19.35%,市占率4.10%,也不算少了。

他的业绩跟宁德时代正好相反,宁德时代是增利不增收,国轩高科是增收不增。

今年一季度营收75亿,同比增长4.6%,但是净利润仅仅只有3600万,同比大降65%。

比国轩高科体量更大的是欣旺达,之前业绩连续下滑了两年,一季度表现还不错。

营收110亿,同比增长4.7%,净利润2200万,同比大增106%,因为去年一季度是亏损的,所以虽然没多少利润,好歹也属于增收增利。

总觉得这种上百亿的营收,最后这么一点可怜的利润,好像有一种不真实的感觉。

看完锂电产业链的这些代表性公司,有没有寒风刺骨的感觉?

当然一季度的业绩惨,并不代表全年就一定不行。

但是很明显2024年是一道分水岭,今年锂电的价格如果依然低迷下去,这些公司很多都可能会面临亏损。

解决的办法其实也很简单,国内新能源增长速度肯定是会放缓的,毕竟渗透率已经这么高了,但是国外还是有不少增长空间的。

不管是光伏还是汽车,如果没有贸易壁垒,我们这些公司会略微好过一点。

但根本原因还是行业扩产速度太快了,一个个都把产能作为制胜法宝,那么结局必然是行业重新洗牌,倒下去一批公司就好了。

后面我也会逐一深度分析今天提到的这些公司,争取在一片混战中寻找出一点可能性!

来源: 木禾投研