风电海缆“三国记”:中天,亨通,东方业绩大比拼

发布日期:2022/5/16

能源局数据显示,2021年,我国风电装机再创新高,新增并网装机4757万千瓦。尤为一提的是,2021年海上风电全年新增装机1690万千瓦,是此前累计建成总规模的1.8倍,目前累计装机规模达到2638万千瓦,跃居世界第一。

“双碳”目标下,我国“十四五”期间风电要保证年均新增装机50GW以上;到2030年,风电累计装机量至少达到800GW;到2060年,我国风电至少要达到3000GW,海上风电也将作为主力军迎来爆发增长。

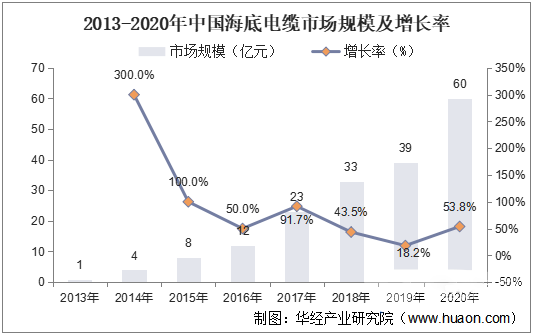

作为输送海上风电的“血管”,以海缆为首的海风产业链也步入了黄金增长期。据华经情报网数据显示,2020年全球海底电缆市场规模为119亿元,2016-2020复合增速约为29%。目前,海上风电也正由潮间带、近海逐渐向深远海发展,市场利好及未来海缆长度需求的提升,风电海缆保持高景气度。

受益抢装营收同增 多寡头竞相逐鹿

由于海上环境应用场景不同,海缆本体制造和产品性能也在提高,涉及敷缆船、设备阻水防腐等,风电海缆的准入门槛远高于陆上。出于对海上风电安全性和成本的考量,头部企业更容易获得优质客户的青睐和认可,通过丰富的项目经验和历史业绩,从而不断强化市场地位。

目前我国的海缆市场竞争格局较为稳定,头部海缆企业供应商主要包括中天科技、东方电缆、亨通、汉缆股份、中航宝胜股份等,均具备220kV送出海缆的供货业绩。据悉,2021年国内风电海缆前三位市占率高达90%。

强者愈强,海缆行业呈现较为明显的“马太效应”,2021年海上风电抢装潮导致设备产能紧张,由于扩产周期长,海缆一定程度供需偏紧,头部企业的海缆业务盈利水平呈现上升趋势。

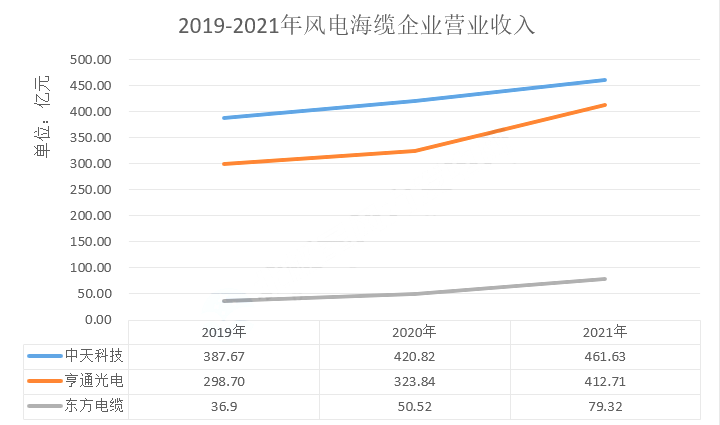

从营业收入来看,截至2021年12月底,中天科技海洋系列业务在执行订单约70亿元。其中,中天海缆服务的海上风电项目达21个(合计 6.29GW,占比37%);中天海洋工程服务6个海上风电项目(竖435台风机合计1.75GW,占比10%)。

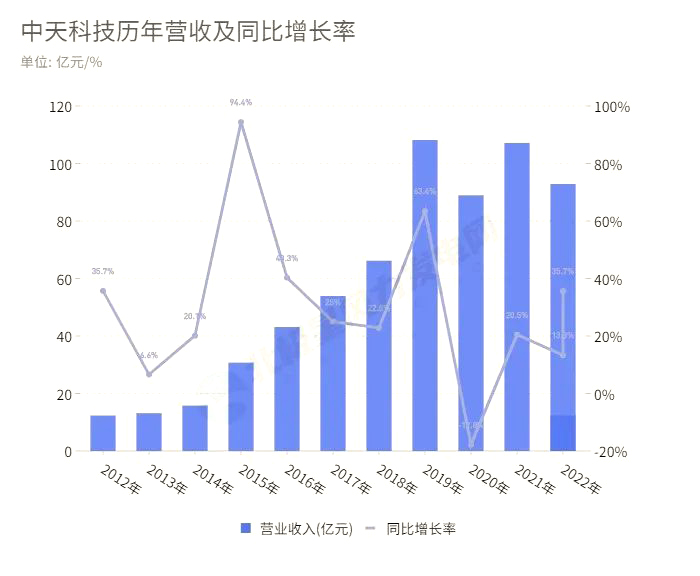

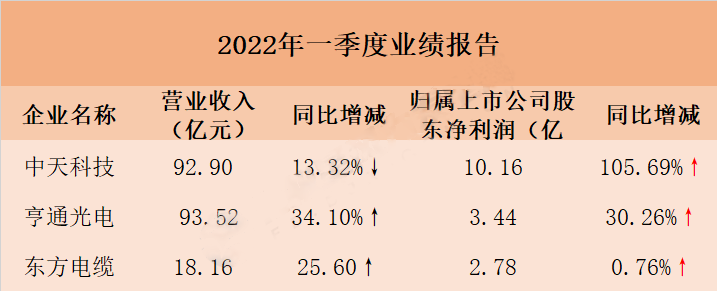

2022年一季度,中天科技实现营收92.90亿元,归属于上市公司股东的净利润约10.16亿元,同比增加105.69%!中天科技方面表示,业绩高增长受益于海上风电和新能源的高速发展,海工及海缆收入高增长等,考虑到一季度业绩,预计公司2022-2024年净利润分别为37.09亿元/45.82亿元/55.43亿元。从下图可知,2019和2021年的两个业绩高点,均为海上风电发展势头迅猛期。

亨通光电2021年实现营业收入 412.71亿元,同比增长27.44%;归属于上市公司股东的净利润14.36亿元,同比增长35.28%。其中海洋能源与通信业务收入57.52亿元,同比增长73.56%。2022年一季度,亨通光电实现营业收入93.52亿元,同比增长34.10%;归属于上市公司股东的净利润3.44亿元,同比增长30.26%;截至2022年3月,亨通光电合计拥有海底电缆生产、敷设、风机安装等海洋能源项目在手订单金额超30亿元。

东方电缆2021年实现营业收入 79.32 亿元,同比增长 57.00%。其中海缆系统及海洋工程营业收入同比增加16.74亿元,增长69.54%,海洋产业板块占全年营收比重首次过半达到51.52%;陆缆系统营业收入同比增加12.11亿元,增长46.02%。

截止一季度末,在手订单为 91.87 亿元,其中海缆系统 54.64 亿元,陆缆系统 28.84 亿元,海洋工程 8.39 亿元。

海风毛利率上升 平价压力下将趋稳

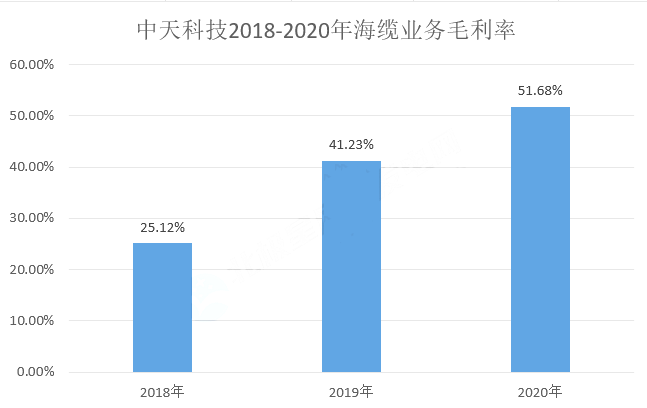

中天科技1999年进入海洋装备领域,是海缆输电业务领军行业,并向多家风力发电公司提供海上风电总包项目,2011年布局新能源业务,其海洋板块收入由2016年的7.22亿元快速增长至2020年的46.67亿元,CAGR达59.45%。自2009年以来,中天科技在国内海缆市场份额多年保持第一。

从各业务毛利率来看,海洋业务毛利率处于较高水平,并由 2016 年的 25.06%提升至 2020 年的 42.80%,海缆业务毛利率涨幅更甚。

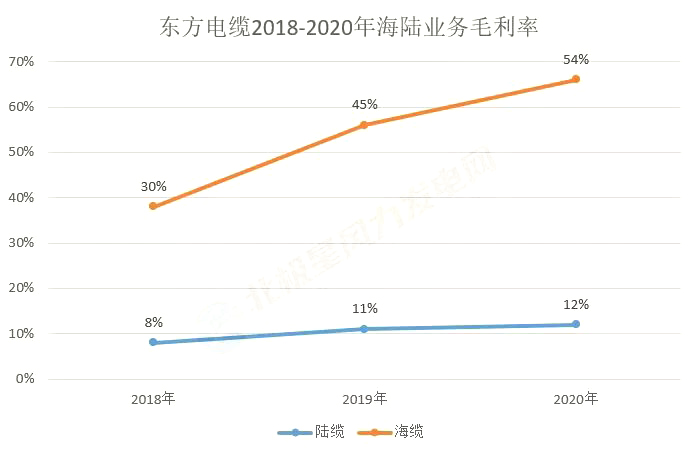

从产品的盈利能力来看,东方电缆近年来海缆系统毛利率突出,呈现直线上升的趋势,且均高于陆缆系统的毛利率表现。2018-2020年,其海缆系统的毛利贡献比例依次分别达64%、72%、83%。

从风电海缆企业龙头可以看出,海缆毛利率大幅度上升。目前,我国海上风电已进入全面平价,海上风电投资成本结构中海缆的占比约8%-13%。

展望未来,在海上整机价格、LCOE降低的趋势下,平价压力也必将传导给设备企业,2021年的风电塔筒在钢价上涨和风机价格下降趋势下,营利已受到明显影响,海缆企业整体毛利率也或将回稳下降,但预期空间有限。

属地区域化扩产能 加码“十四五”!

截止2022年3月1日,全国各沿海地区海上风电规划及支持政策陆续出台,其中广东、山东、浙江、海南、江苏、广西等地区已初步明确其海上风电发展目标。据北极星风力发电网不完全统计,“十四五”期间,全国海上风电规划总装机量超100GW,伴随着海上风机价格不断下探及施工成本低逐步降低,海上风电在“十四五”阶段将迎来爆发式增长!随着近海资源开发趋于饱和,深远海风电也是未来发展大势,潜力巨大。

据业内人士表示,海缆行业准入壁垒高,新晋企业难以抢占份额,海缆制造工艺流程较长、工艺复杂,对生产设备和码头岸线的要求较高,扩产建设周期较长,新入局企业仍处于产能筹划和建设早期,海缆企业竞争格局目前来看不易受冲击。

地理位置:海缆企业运输需要,须临近港口,且需要配上接驳的码头,目前万吨级别码头资源有限;技术门槛:由于海底特殊的环境,海缆系统对于技术指标的要求非常高;资金门槛;品牌/业绩门槛:海缆招标通常需要投标人近3年具有至少1个220kV及以上电压等级的海缆敷设工程业绩。码头资源稀缺,产能布局重要性凸显。

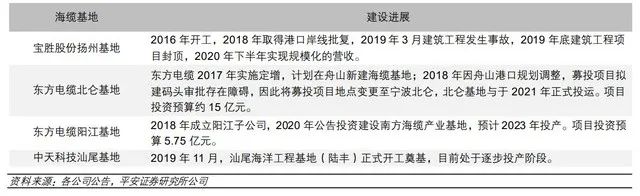

在海上风电加速发展前,头部海缆企业已有丰富的生产经验和多件技术积累,因此,头部海缆企业在市场利好下,将加快产能扩张,临近沿海省份强化属地优势。以中天科技和东方电缆为例,作为江苏和浙江企业,除了在本地扩大产能外,也分别在广东汕尾和阳江新建生产基地。

近年国内主要海缆生产基地建设进度情况

中天科技方面表示,公司产能布局不断完善,海缆产能有望持续扩张。除江苏南通的两个生产基地外,还积极筹建江苏大丰海缆制造基地,拟以大丰港为核心,辐射苏北至渤海湾;同时公司正在建设广东汕尾建立南海海缆制造基地,将利用陆丰地域优势,辐射粤东及东南亚地区市场。通过公司产能布局不断完善,有望进一步巩固广东及江苏海上风电市场,预计2022年底公司海缆产能有望达75亿元。

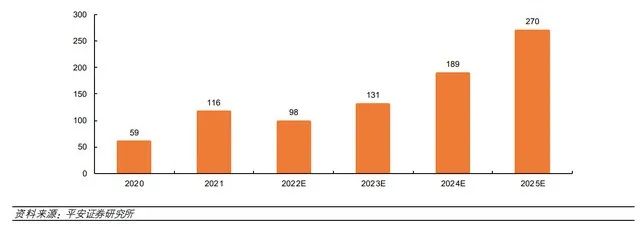

国内海上风电海缆市场规模估算(亿元)

海上风电面临巨大的降本压力,同时随着风机大型化、深远海发展,这也推动海缆技术和应用升级。未来送出海缆可能向直流或更高电压等级的交流发展,头部企业多寡头竞争格局将更加激烈,新进者也在迎头追赶,风电海缆发展与突破拭目以待。

来源:北极星风力发电网 作者:莫小雅