能源投资首富们都在关注这些,你知道么?

发布日期:2017/10/27

能源行业竞争激烈,无论是技术革新还是投资并购都充满变数,首富们也有失手的时候。纵观比尔盖茨与李嘉诚的能源投资布局,均高度顺应近年来全球能源转型趋势,前者更侧重于投资能源技术革新,尤其关注能源生产和储能技术的研发,偏好能源类的技术型初创企业。而李嘉诚则延续其稳健投资的风格,从能源生产环节到能源输配环节、再到终端用能环节的能源全链条布局,重点关注成熟的能源综合服务公司。总体来说,能源行业投资应该着眼于行业大局,跟踪技术路线变革,挖掘优质资产,加大对能源产业全链条的关注力度。

初创企业想在能源这一竞争激烈的市场立足并非易事,即便首富出马,也不免栽了跟头。

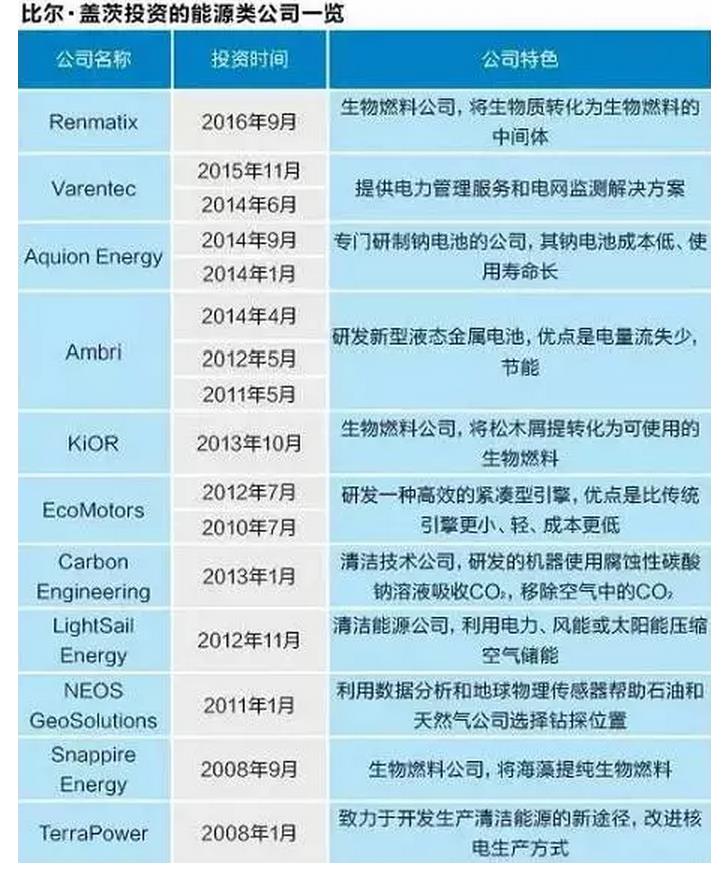

首富比尔•盖茨在能源的投资近期颇多不顺。

早在今年3月8日,盖茨投资的新型电池公司AquionEnergy(阿奎恩能源)由于无法募集到新一轮投资,宣布破产。这家曾经募集到1900万美元风投的明星公司,在去年刚被美国《麻省理工科技评论》评选为“2016全球最聪明的50家公司”。

“创新性电池使得这家创业公司在异常艰难的行业中变得与众不同的成功。”回首彼时的颁奖词,实在与其破产的命运相去甚远。

除了阿奎恩,盖茨投资的另一家液态金属电池公司Ambri也陷入困难,2015年该公司宣布裁员25%,并推迟其在2016年的商业化计划。

电池新贵的陨落

7月21日,阿奎恩在其官网正式宣布恢复运营,并宣告正在重建一支强大的技术、运营和商业新团队。

“我们将为中国和其他不断增长的全球市场,提供最低廉的电池产品。”阿奎恩首席执行官PhilipJuline公开表示,“我们对承诺的商业订单充满信心,并计划在未来几年创造数十亿美元的价值。”

成立于2007年美国宾夕法尼亚州匹茨堡的阿奎恩,是一家水系混合离子(AHI)电池和储能系统开发商和制造商。其AHI电池牵头人原是卡内基梅隆大学主攻材料工程的教授JayWhitacre。

彼时的JayWhitacre并没有选择跟风扎进已经十分拥挤的锂电池市场,相反,对自己有着清晰定位的阿奎恩选择另辟蹊径,专注于生产钠电池,从而避开在市场上与强大的竞争对手发生正面冲突,通过走平民化路线来降低成本,试图找到新的立足点。

据悉,AHI电池是采用水性电解液和储量十分丰富的钠和锰开发形成的一种新兴钠离子电池。第三方测试表明,AHI电池成本低廉,却可以实现持续5000次以上的充放电循环,且效率均在85%以上。

由于不含重金属和有毒化学物质,非易燃、不易爆,电池由海水和储量丰富的钠和锰制成,所以阿奎恩又把AHI电池称为“海水电池”。

风头一时强劲的阿奎恩凭借AHI电池相继拿下多个订单。如泰国“机场自行车道”翻新项目,这是世界上第一条在机场建设的且支持夜间骑行的自行车道。

材料技术的研发和一般科技最大的不同是,一旦进入量产阶段,就需要海量资本的介入。正因如此,JayWhitacre从一开始就在马不停蹄地为阿奎恩筹集资金。

2008年,AHI电池的第一个版本在JayWhitacre的实验室里诞生,并成功吸引了天使投资公司凯鹏华盈的注意。5年后,阿奎恩获得了比尔盖茨领投的3500万美元融资。截止到2016年4月底,Aquion在最新一轮融资中已经筹到了3300万美元,投资者中再次出现了比尔盖茨的身影。此外,投资者中还包括能源行业巨头壳牌和道达尔。

规模高达2亿美元的持续投资对阿奎恩而言,依然杯水车薪。与此同时,面对近几年锂离子电池价格的快速下降,阿奎恩不得不提前面对来自资本市场的挑战。

“创建一个新的电化学和电池平台极其复杂、耗时,而且资本非常密集。尽管我们尽了最大努力继续推动增长,但一直无法筹集到持续经营的发展资金。”今年3月8日,阿奎恩正式申请破产保护,时任阿奎昂首席执行官的斯科特•皮尔森指出,“破产是为合适的战略买家创造了一个独特的机会,可以将变革性资本和协同效应运用其中。”

4个月后,阿奎恩接受了一家以美资为主、中资参股的合资公司Juline-Titans超过916万美元的注资。

资料显示,成立于1992年的Juline-Titans注册于美国特拉华州,中国泰坦能源科技集团参股。主营业务为直流电力系统、电动汽车充电系统及运营,2016年扭亏为盈。

对此,有分析指出:此前阿奎恩的产品主要针对小型市场,为主要位于发展中国家的小型电网运营商和可再生能源项目提供电池。未来,公司将有机会直接面向中国的大型电网运营商。

与阿奎恩命运多舛相似的是,另一家液态金属电池初创公司Ambri也拿到了比尔盖茨的投资,却因发展不顺被迫裁员25%。

此外,致力于空气压缩储能技术的研发公司LightSailEnergy,同样烧光了比尔盖茨提供的资金,不得不将碳纤维存储罐出售给天然气供应商。

“电池、储能等新兴领域方兴未艾,众多投资者盲目涌入、攻城略地,但成本问题依然是难以逾越的鸿沟,应尽量避免商业炒作和重复建设。”

方正证券一位不愿具名的分析师在接受《能源》记者采访时表示。

押宝四代行波堆

作为第四代核电技术行波堆的推广大使,比尔•盖茨总是不遗余力。

2009年11月5日,比尔•盖茨到中核集团原子能院,参观中国实验快堆,并与中核集团进行技术交流。2015年9月22日,在西雅图召开的中美省州合作研讨会上,中核集团与美国泰拉能源签署行波堆合作文件。2017年3月23日,比尔•盖茨来京访问中核集团,双方就积极推动后续合作达成共识,同时双方签署合作文件。

而最近的一次,是在7月26日至29日,中核集团董事长王寿君率团访问美国,与时任泰拉能源公司董事长比尔•盖茨举行了会谈,共同推动行波堆项目合作。

行波堆是一种满足四代核能技术要求和安全标准的金属燃料钠冷快堆,采用铀锆合金燃料,换料周期长并可以大量使用贫铀,机组可利用率设计值高于90%,具有高效利用铀资源、减少乏燃料卸出量等优势。

“行波堆有个形象的名字叫‘蜡烛堆’,因为其反应堆一旦点着,就像蜡烛一样,一直能烧到底。‘波’的意思是一边烧一边产生裂变,就像一个个向下裂变的波。同时,在向下走的过程中还会生产一些可裂变的新材料,如钚239,从而形成一个个新的波——增殖波。”中国工程院院士、中核集团快堆核电站技术领域首席专家徐銤在受访时向《能源》记者形象地表示。

作为全球第四代先进核能系统的首选堆型,快中子堆(简称快堆)代表了第四代核能系统的发展方向。

“快堆一共包括四种堆型,即纳冷快堆、铅冷块堆、铅铋快堆、气冷快堆。行波堆在本质上属于纳冷快堆的一种。”徐銤说。

而与其他四代核电技术相比,行波堆可直接利用废弃的铀以及只需简单转化的核废料,在贫铀条件下运行数十年,产生的废料远少于常规反应堆。比尔•盖茨正是评估了已有理论上被研究和讨论过的核反应堆类型后,选择了投资行波堆,并于2006年创立泰拉能源公司用于发展该项技术。

“四代行波堆技术具有很多优势。包含了固有安全特性,能够在不需要的情况下运行,也无需人工干预。其生产燃料的步骤较少,降低了整体成本,还能将废物减少高达80%,并进行再利用。”泰拉能源北京代表处中国首席代表、高级副总裁王定南此前接受《能源》记者采访时表示。

谈及为何选择中国作为第一个合作伙伴时,王定南坦言,泰拉的设计得到了来自世界各地政府实体、企业和大学的兴趣、支持和合作。但只有少数几个国家有必要的核电基础设施、专业知识和国际承诺,以寻求先进的核能选择,而中国最为突出。

值得关注的是,对于一项全新的带有实验性质的核电技术,比尔•盖茨为了找到一个可以进行商业化实验的空间,在全球四处活动,但进展并不顺利。

“据我所知,法国、日本、印度和韩国等都先后拒绝了其合作的要求。”徐銤说,“让经济落后的地区用上电,改善生活,从这点来看,他是好意。但要看到,行波堆的技术攻克还面临很多难题,若要全部解决,还需很长一段时间,或许30年,或许50年。”

李嘉诚

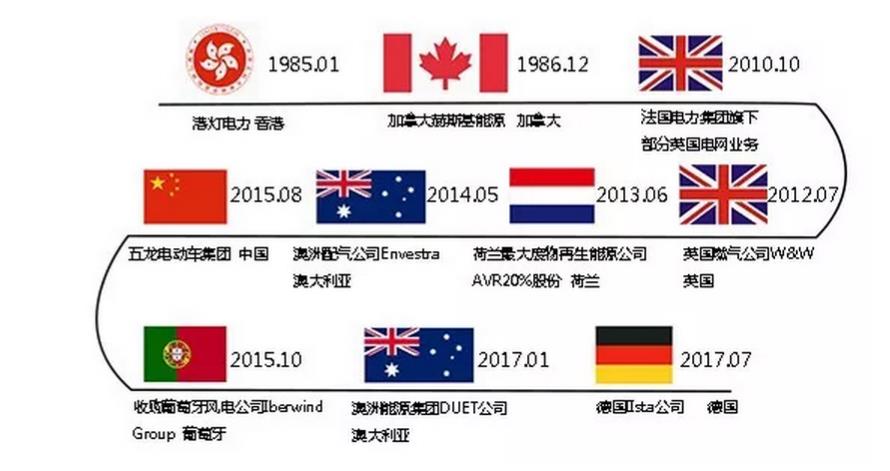

以377亿人民币全盘收购澳大利亚能源集团DUET公司、以331亿人民币入手德国老牌能源管理供应服务商Ista公司……2017年来,李嘉诚及其旗下公司(以下简称“李嘉诚”)在能源领域的投资力度之大、动作之频。

从上世纪80年代至今,经过多年精心布局,李嘉诚的能源业务已经覆盖亚洲、欧洲、美洲和大洋洲,业务范围不仅包括传统的煤炭、发电、配电等业务,而且涉及可再生能源的开发利用等领域。尤其是2010年后,李嘉诚紧盯后金融危机这一黄金窗口期,在西方经济亟待提振、优质资产处于价值洼地的时点出手收购,成功将其能源帝国推入到飞速发展的快车道。

目前,能源板块已经成为了李嘉诚商业帝国的重要支柱。2016年,仅加拿大赫斯基能源公司就为长江和记实业集团贡献了近9%收益。

纵观其三十年来的能源投资行为,李嘉诚在能源领域的投资策略不仅与他“不赚最后一个铜板”的投资逻辑一脉相承,而且投资低碳和清洁能源、关注能源行业全产业链布局、并购综合能源服务公司、甄选能源投资地区等做法高度顺应近年来全球能源转型趋势,对于能源企业的投资决策具有很强的借鉴意义。

李嘉诚在能源生产环节的投资选择倾向于低碳化、清洁化,顺应了全球能源转型趋势。

20世纪以来,化石能源以丰富储量和多样用途成为世界主要能源之一。受此影响,1985年李嘉诚初涉能源领域即投资了以煤炭发电为主营业务的港灯电力集团,其稳定的收益成为李嘉诚庞大能源帝国的重要奠基石。1986年李嘉诚再次出手,收购了加拿大赫斯基能源公司,正式将天然气、石油的上下游业务纳入其能源板块,成为了对冲地产、基建、金融等板块波动风险的重要砝码。进入21世纪后,李嘉诚凭借敏锐的投资嗅觉,针对清洁能源领域着手布局。他先后于2013年和2015年投资荷兰废物再生能源公司AVR、葡萄牙风电公司IberwindGroup等新能源公司,并于2015年抛售港灯电力集团16.5%股份,只保留约33.5%股权。李嘉诚利用其擅长的长线投资方式,通过投资清洁能源积极应对全球能源转型挑战。

李嘉诚的能源投资行为呈现出从能源生产环节到能源输配环节、再到终端用能环节的能源全链条布局,符合能源系统整体转型、能源产输消纳一体化的全球能源发展规律。

从投资港灯电力集团到投资葡萄牙风电公司IberwindGroup,李嘉诚能源帝国在能源生产环节实现多种类能源齐头并进;从收购加拿大赫斯基能源公司到收购澳洲能源集团DUET公司,李嘉诚能源帝国的能源输配区域已经覆盖亚洲、欧洲、美洲、大洋洲等地区,实现了能源输配环节的全球布局;从大手笔投资以能源计量服务为主要业务的德国Ista公司可以看出李嘉诚在终端用能环节的精心部署。与其他公司进行海外能源投资时更聚焦某一环节相比,针对能源全链条进行投资,不仅极大地降低单一投资带来的潜在风险,而且有效放大了能源链条各环节之间的协同效应,为未来能源产输消纳全链条高度联通奠定了坚实基础。

在投资企业的类型上,李嘉诚偏好投资综合能源服务公司,引领当前能源公司从单一能源企业向综合能源服务商转型的发展趋势。从投资以煤电为主的港灯电力到以供气、供电和综合能源解决方案为主营业务的澳洲能源集团DUET,李嘉诚重点关注综合能源服务公司,体现了其对能源企业转型趋势的提前洞见。

在投资地域的甄选上,李嘉诚的能源投资决策呈现出高度的稳健性。李嘉诚并未选择在能源基础设施尚未完善、经济发展潜力较大发展中国家实施能源布局,而是选择能源管制透明、社会环境稳定、利润回报水平高的发达地区或国家进行能源投资。笔者认为,主要基于三方面原因:一是可以成功规避政局动荡等不可控的投资风险;二是可以利用发达地区或国家现有的成熟运营模式,降低投资新领域时因不熟悉导致的经营风险;三是欧洲、澳洲等发达地区积极推进能源转型,社会公众对能源转型接受度较高。

根据以上分析,能源企业可以从以下方面借鉴李嘉诚的能源投资经验,积极布局:

一是能源企业决策层要培养能源投资大局观。基于对全球能源转型趋势的研判,能源企业决策层要形成着眼宏观、立足全球的能源投资顶层设计思路,为企业能源投资决策具体行为的全面铺开提供战略支撑。

二是能源企业要着力完善对能源全链条的整体布局。未来的能源系统将在能源生产环节、能源输配环节、终端用能环节实现全方位转变,这要求能源企业不仅要继续做优做强当前主业,更应加大对能源产业全链条的关注力度,积极应对全球能源转型挑战。

三是能源企业要重点关注对综合能源服务公司的投资机会。随着能源技术的革新,未来的能源交易和服务方式将会迎来巨大转变,企业应积极跟踪新兴技术的发展趋势和业界动态,系统开展针对具有清洁、低碳和高效的能源业务公司的投资研究和分析,挖掘其潜在价值。

来源:瑞景观点

[←返回]