2020年风力发电策略报告

发布日期:2019/12/30

2.1 风电发展趋势良好,中国风电市场雄踞世界第一

随着全世界对碳排放要求愈来愈高,大规模使用清洁能源已经成为全球共识,根据 IRENA提出的能源发展路线图,预计2050年可再生能源发电量将达到总发电量的86%。风力发电成本低廉,届时将占电力总供应量的35%,预计总装机量将达到6044GW,相 当于当前装机规模的10倍。

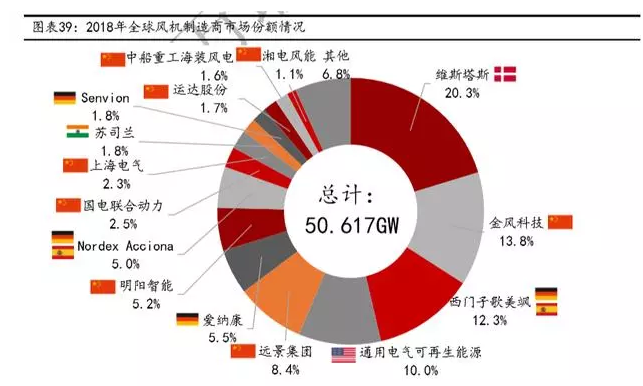

2005年以来,中国风电行业发展迅速,2018年我国新增风电装机量20.59GW,占全球 新增风电装机量的41.10%,累计装机量197.80GW,占全球累计装机量的33.13%,风电 市场规模牢牢占据世界第一。2018年全球风电整机制造商市场份额前15名中有8家企 业来自中国,我国风电产业链市场份额占比巨大。

随着我国风电产业链技术的日趋成熟,成本不断下降,风电已成为我国应用规模最 大的新能源发展方式。《风电发展“十三五”规划》提出,风电累计并网装机容量要 达到2.1亿千瓦以上,年发电量确保达到4200亿千瓦时。随着未来技术进一步发展, 风能将成为极具成本优势的电力来源,国家可再生能源中心预计,到2050年风力发 电将占我国发电量构成的50%,成为最主要的电力来源。根据中国风能协会估算,2050年风电总装机量将达到2150GW,中国风电行业未来前景十分广阔。

2.2 技术升级助力,降本增效加强风电竞争力

2.2.1 风电迅猛发展,成本优势明显

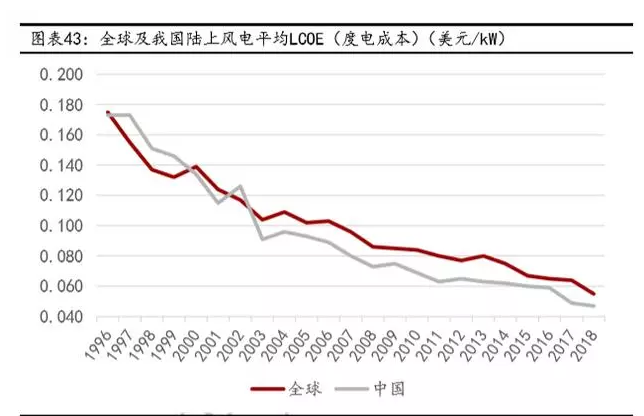

我国风电起步较晚,1993年国家才开始风电产业的规划,1997年国家计委提出,到 2001年风电项目达到1000MW。国家“十五”(2001-2005年)规划中开始对可再生能 源的比重作出要求,2003年起,国家连续5年组织风电特许权招标,规划大型风电基 地,随着2006年《可再生能源法》的实施,我国风电市场进入高速发展期,总装机 电量在2008年达到1221万千瓦,较2004年增长近20倍。在风电规模快速发展的同 时,我国风电企业的成本优势开始凸显,根据IRENA数据,2018年我国陆上风电平 均装机成本为1173美元/kW,较1996年下降65.93%,相较于2018年全球平均成本低 21.72%,平均度电成本从1996年的0.173美元/kW下降至2018年的0.047美元/kW,下 降72.83%。

在未来行业继续降成本的过程中,风机技术的升级将起到至关重要的作用,风机大 型化、发电机和叶片相关技术的快速更新将推动风电成本进一步下降。

2.2.2 风机大型化成为行业趋势

风力发电成本下降最主要推动力源于风机技术革新,其中衡量风机技术中较为重要 的两个参数为风轮直径和输出功率。通过提高风轮直径增加扫风面积,进而提高风能 利用率,使得风机即便在低风速区域也可以有优异的表现。全球各大整机制造商频繁 推出大叶片、大兆瓦机型来获得竞争优势。GE目前陆上机型为4.8MW和5.3MW,海上风 电达到12MW,西门子歌美飒则推出了5.8MW,170m叶片直径的大风机,维斯塔斯的海 上风机功率已经达到10MW。从国内市场来看,金风的3S陆上风机平台功率达到4.5MW, 东方风电、明阳、海装相继推出10MW海上风机。金风也推出8MW海上风机,风机大型 化趋势已经形成。

IRENA预测,到2022-2025年陆上风机平均功率将达到5.8MW,风轮直径达到170m;到 2025-2030年海上风机平均功率将达到15-20MW,风轮直径有望超过230m,这将极大 提高风电的发电效率,降低度电成本。

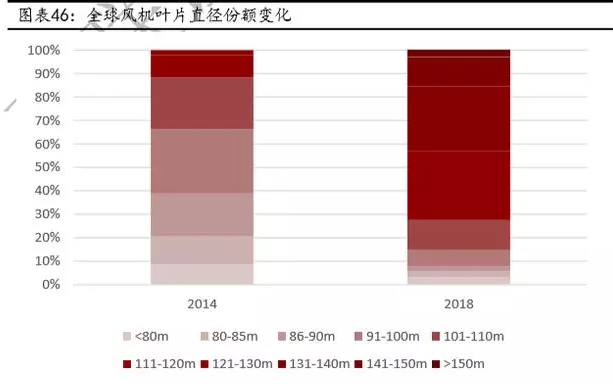

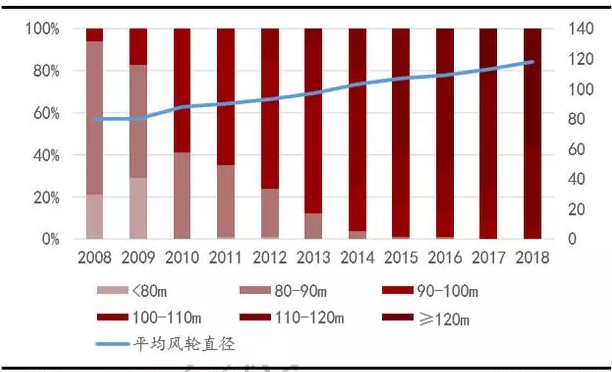

风轮直径逐年上升,大叶片成为行业主流。全球范围来看,2018年111-130m叶片直径 取代了2014年的91m-110m成为了行业最主流叶片规格,占据了57%的市场份额,较 2014 年提升了46%。从国内来看,120m以下叶片份额快速下降,2018年平均风轮直径已经 达到118m,140m以上直径规格叶片将逐步成为业界主流选择。

2.2.3 叶片材料革命,拥抱大风机时代

国家支持风电叶片材料研发。随着叶片长度的快速提升,对叶片刚度、强度以及重量 的要求也愈来愈高。早在2016年,国家发改委联合国家能源局印发的《能源技术革命 创新行动计划(2016-2030年)》中就提出,要研究100米级及以上叶片结构轻量化设 计、高效叶片气弹和新材料相结合的一体化设计技术以及叶片碳-玻材料混杂及铺层 优化设计技术,推动国产叶片产业化。国家能源局在《能源技术创新“十三五”规划》 中也指出,我国将开展大尺寸、大厚度碳纤维复合材料风机叶片热载荷与力学载荷综 合作用研究以及碳纤维复合材料风机叶片结构优化设计。科技部发布的《2019年国家 重点研发计划重点专项项目申报指南》也指出,将开展新型轻量超长柔性叶片技术、 超长叶片一体化设计技术等研究。可以预见,高性能材料和精细化设计将成为未来叶 片发展的必然方向。

性能优异,碳纤维复合材料逐步登上叶片舞台。碳纤维是用高温分解法在高温的惰性 气体下将有机母体纤维(粘胶丝、聚丙烯腈或沥青等)碳化制成的,具有强度大、密 度低、模量高、线膨胀系数小等特点,是一种力学性能优异的材料。碳纤维复合材料 具有刚度强、质量轻等一系列优异特性,研究表明,碳纤维复合材料叶片刚度是玻璃 纤维复合叶片的2-3倍。当叶片长度为34m时,EPR/玻纤复合材料叶片质量为5200kg, 而碳纤维增强EPR叶片质量仅为3800kg。

目前碳纤维没有普及的主要原因是材料成本过高以及对工艺制造水平要求较高。目 前叶片成本是风机价格的主要组成部分,约占20%,而其中叶片材料又占到叶片成本 的80%以上,因此叶片材料成本是风机制造商重要考量因素。尽管目前碳纤维成本仍 然比较高,但是由于碳纤维密度较小的优势,随着叶片长度不断增加,碳纤维材料的 成本将被摊薄,因此当叶片达到一定规格后,碳纤维的成本劣势将被弥补甚至转化为 成本优势。此外,通过碳纤和玻纤混编也可以有效降低成本,并兼具玻璃纤维和碳纤 维的优势,或在叶片关键部位应用碳纤维,如应用在叶片的表面、横梁以及在叶片前 后边缘以提高刚度和避免雷击对叶片造成的损伤。目前,在叶片中注入碳纤维工艺难 度也比较大,复合材料成型加工浸润比较困难。但是,通过行业不断技术创新,提高 叶片工艺制造水平,引进新型成型加工技术如预浸料(RTM)和真空辅助树脂传递模 塑工艺(VARTM)等,碳纤维生产难度也将逐步降低。

2.2.4 直驱技术引领行业方向,效率成为主要驱动力

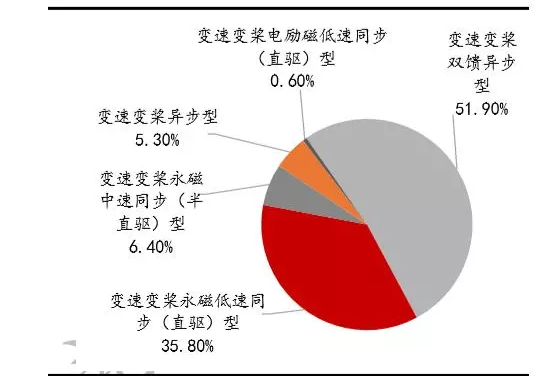

双馈式风力发电机是一种绕线式感应发电机,为行业内早期普遍应用的技术。其风 轮通过高速齿轮箱连接发电机的高速转子,而直驱式发电机的转子转速低,无需齿 轮箱进行变速与风轮连接。由于直驱技术省去了齿轮箱,减少了传动部件,使得风 机的机械效率、噪音和故障率大大降低,同时风机体积也因此减小,降低了运输难 度。此外,永磁直驱技术具备较强的电容补偿、低电压穿越能力,对电网的冲击较 小。

相较双馈式发电机组,直驱技术未来有更大上升空间,其后续运维成本低廉并能适应 低风速情况,且在我国三北地区应用有较大优势。预计未来直驱风机占新增装机量的 比重将持续上升。

2.3 抢装背景下,市场格局向有利于整机商的方向倾斜

2.3.1 运营商为风电核心驱动因素

弃风弃电持续“双降”,为明年市场增量打开空间。2019年前三季度全国风电平均利 用小时数1519小时,同比下降45小时;全年弃风电量128亿千瓦时,同比减少74亿千 瓦时,平均弃风率4.2%,同比下降3.5个百分点,全国弃电量和弃风量持续“双降”, 均创新低。在弃风率大幅下降、利用小时数持续提升的背景下,IRR也将明显上升, 风电运营商投建新风电场动力大大增加。

与此同时,国内风电红色预警限制逐步解除,18 年由红六变红三, 19 年红三变红二, 2018 年吉林由红色区域调整为绿色区域,黑龙江由橙色调整为绿色,弃风弃电量的 双降加之风电投资预警的好转为明年的抢装行情打开了足够的增量空间。

指导电价逐年下调,运营商为高电价抢装。2019年5月24日,国家发改委发布《关于 完善风电上网电价政策的通知》,明确了2018年底之前核准的陆上风电项目,2020年 底前仍未完成并网的,国家不再补贴;2019年1月1日至2020年底前核准的陆上风电项 目,2021年底前仍未完成并网的,国家不再补贴。自2021年1月1日开始,新核准的陆 上风电项目全面实现平价上网,国家不再补贴。此外,《通知》还规定了2019年和2020 年的指导电价,呈逐年下滑态势,并指出新核准项目不得高于项目所在资源区指导价。

在此背景下,为了保住高电价的项目,运营商一方面必须抢核准同时还要保证开工和 并网,2020年运营商将有充分的抢装动机来保障项目IRR。

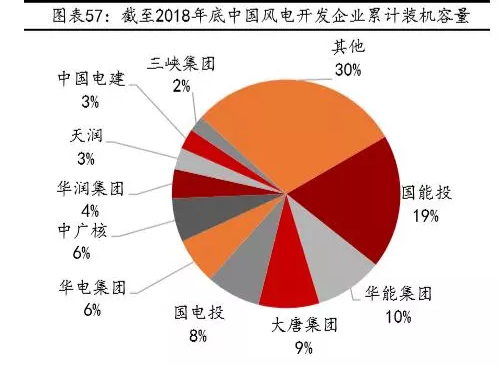

国企运营商稳扎稳打,系抢装背景下主力军。从风电运营商的格局来讲,中国风电运 营商以国有大型电力集团为主。2018年风电运营公司累计装机量中排名前十的为国 能投、华能集团、大唐集团、国电投、华电集团、中广核、华润集团、天润、中国电 建和三峡集团,累计装机容量合计超过1.4亿千瓦,占全国装机量的70%。他们是风电 行业主力军,对中国风电行业的发展起到举足轻重的作用。鉴于国企背景,他们在经 营风格上倾向于稳扎稳打,抢装背景下不会出现光伏抽风式发展的混乱情况。

2.3.2 风机供不应求,产能成为整机商天花板

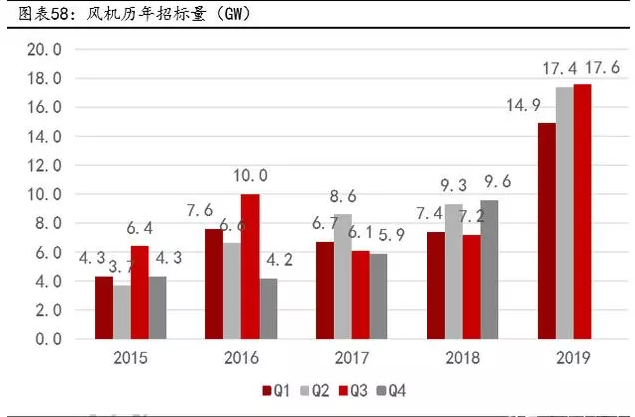

由于运营商的抢装需求,风电招标量激增。2019年前三季度,国内公开招标量达到49.4GW,同比增长108.5%,仅前三季度数据就以超过历年的年度招标总量。作为先 行指标,如此高的招标量预示着明年并网量将大幅提升。

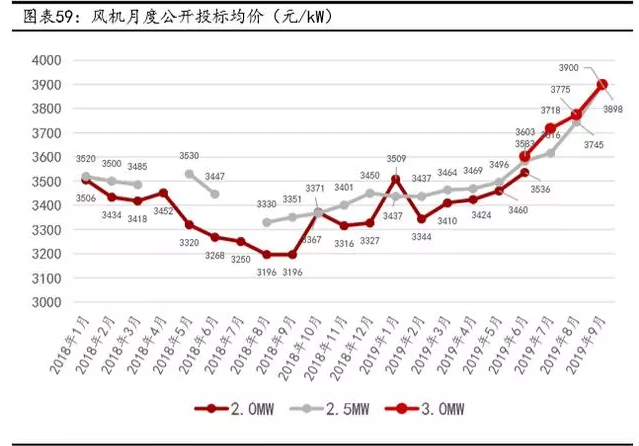

抢装导致目前风机供不应求,推动风机价格快速上涨。今年11月25日,华能河南115MW 风电场工程项目中,GE的中标均价达到了5284元/kW。2019年以来,各机组投标均价 持续回升,且增幅不断扩大。今年9月,2.5MW级别机组投标均价为3898元/kW,比去 年8月份价格低点回升17%;2019年第三季度,3.0MW级别机组的投标均价均在3700元 /kW以上,9月份更是高达3900元/kW。

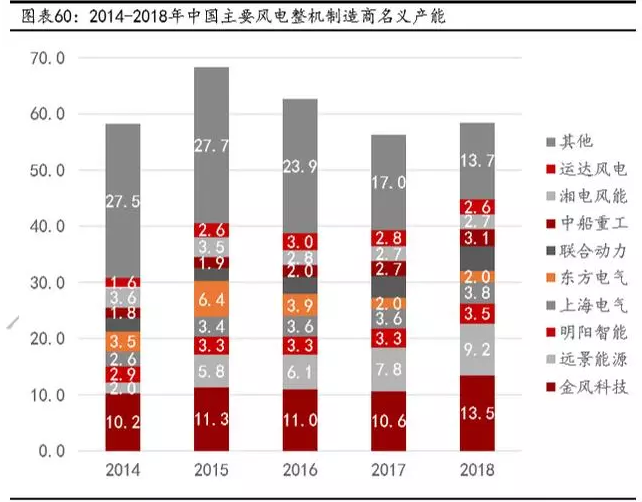

整机商产能紧张,出货量很难满足需求。从2018年下半年起,运营商项目招标开始加 速,目前仍有存量未消化订单,叠加今年如此高的招标量形成的新订单,此次抢装潮 对整个风电产业链尤其是整机商的产能要求较高,目前绝大多数一二线整机商已经 无空闲产能。根据Bloomberg NEF数据,2018年中国风电整机制造商名义产能合计仅 为58.3GW,与2014年持平,仅比近五年最低名义产能水平高出2.1GW。而名义产能中又 有很大一部分为主流4MW左右的机型,实际有效产能更加捉襟见肘,而海上风电由于 机型硕大、施工难度高,以当前产业链水平更是很难支撑如此大规模抢装潮。根据 Wood Mackenzie最新报告,目前已经核准的海上风电项目按照现有供应链水平,仅有 20%项目能够在2021年底前并网发电。

整机制造商格局明晰,市场份额集中度不断攀升。 2018年中国风电整机制造商新增装 机量排名金风稳居第一,远景能源排名第二,明阳智慧能源、国电联合动力、上海电 气分别位于第3、4、5名。近五年整机制造商市场份额集中度逐年上升,排名前五的 整机制造商市场份额由2013年的54.1%增长到2018年的75%;排名前十的市场份额由 2013年的77.8%增长到2018年的90%。综合近10年来的数据来看,整机制造商经过了一 轮洗牌,从2006年的100多家到现在的仅剩31家,行业竞争格局基本明确。金风科技 连续7年新增整机量排名第一,是行业的绝对龙头。另外,值得关注的是远景能源这 匹黑马,从2011年的排名第十五位,到2012年首次进入前十,再到2013年进入前五, 2015年进入前三,2016、2017和2018年连续三年保持第二名。远景是以智慧能源为切 入点,智能风机发电性能要比传统风机高15-20%。

尽管整机商产能受限,但由于风机价格改善和装机量大幅提升,明年整机商业绩将 很大程度上的有较大提升,重点关注整机商龙头。

2.3.3 零部件产能趋紧,叶片板块值得关注

风电机组零部件主要包括叶片、主轴、风塔、锻铸件等零部件、齿轮箱(双馈式)、 发电机等。其中叶片成本约占整个机组成本约23%,是整个风机最大的成本组成部分。主要叶片制造商有中材科技、时代新材等,其中中材科技市场占有率较高。在今年上 半年,叶片就曾出现过产能趋紧的情况,致使叶片价格大幅上升。在明年抢装背景下, 叶片产能将成为主要因素,板块相关标的值得关注。

风塔占整个机组成本约15%。目前,国内塔架生产企业约100多家,然而这些厂商的规 模与技术水平存在着较大的差异。风机塔架市场分为高端市场、中端市场和低端市场, 一般来说,2.0MW及以上风机塔架属于高端市场,1.5MW至2.0MW风机塔架市场属于中 端市场,1.0MW及以下风机塔架市场属于低端市场。中低端风机塔架市场尤其是低端 市场是完全竞争的市场,而高端市场份额被少数实力较强企业所占据。主要制造商有 天顺风能、泰顺风能、辽宁大金重工和天能重工,其中天顺风能是塔架环节的龙头。

2.4 后补贴时代,大基地和海上风电贡献增量

在补贴退出后的竞价/平价时代,中国风电项目储备将主要来自风电开发潜力较高的 区域,即“三北地区”和“东南沿海地区”,根据IRENA测算,中国陆上风电共有8800GW 的开发潜力,其中“三北地区”资源最为丰富且优质。从海上风电来看,在水深小于 20米区域,中国拥有496GW海上风电开发潜力;在20-50米区域,拥有1127GW的发潜力;在50-100米区域,拥有2237GW的开发潜力。而 这些海上资源多数集中在东南沿海区域, 在可预见的未来,海上风电将贡献巨大增量,实现沿海电力生产中心即电力负荷中心 的目标,有效解决沿海煤电污染和特高压输电投资巨大问题。

三北地区拥有极好的风电开发潜力,风功率密度平均水平在400-600W/m2。然而,中 国用电需求主要集中在中部以及东南沿海城市,电力负荷中心与电力生产中心结构 性错配,之前大规模开发一度造成了严重弃风弃电现象。为了解决这种供需不匹配的 情况,中国近年来加大输电网络建设,运用先进的特高压技术,形成了庞大的特高压 输电网络,截至2018年底我国在运特高压累计线路长度达27114公里,累计输送电量 11457.77亿千瓦时。

依托逐渐完善的特高压远距离输电设施,我国开始在三北地区建设一批风电大基地 项目,这些大基地项目依靠优质风资源,在未来平价时代,能够形成较大优势。据金 风科技估计,风电大基地规划总规模不低于25GW,未来几年大基地的陆续开工将为风 电行业带来增量,同时加快三北地区风电行业复苏。

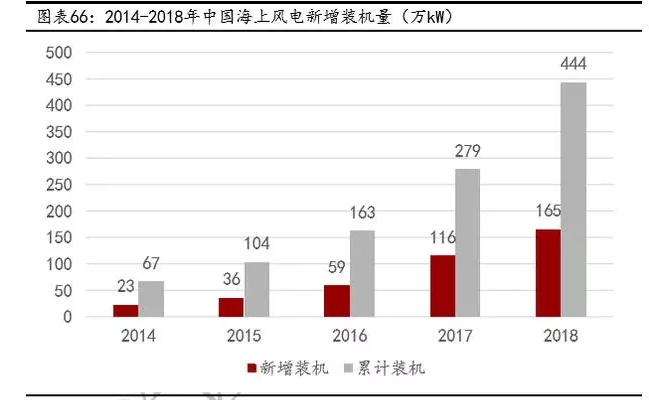

国家政策支持,中国海上风电发展迅速。截至2018年,中国海上风电累计装机4.445GW,根据国家“十三五”规划,到2020年海上风电要实现并网5GW和开工10GW,相较目前 装机量,海上风电仍有较大空间。

从全球范围上来看,2018年中国已经超越英国和德国,成为海上风电新增装机量第 一,新增装机量占全球总量的40%以上。中国海上风电国际竞争力在不断提升,这将 为海上风电技术发展打下基础。目前海上风电成本仍然较高,行业降成本需求大,同 时下降空间也较大,若未来成本优势进一步显现,海上风电将迎来更快发展。

来源:未来智库