欧洲电动汽车市场:一波三折,继续保持高景气度

发布日期:2023/1/20

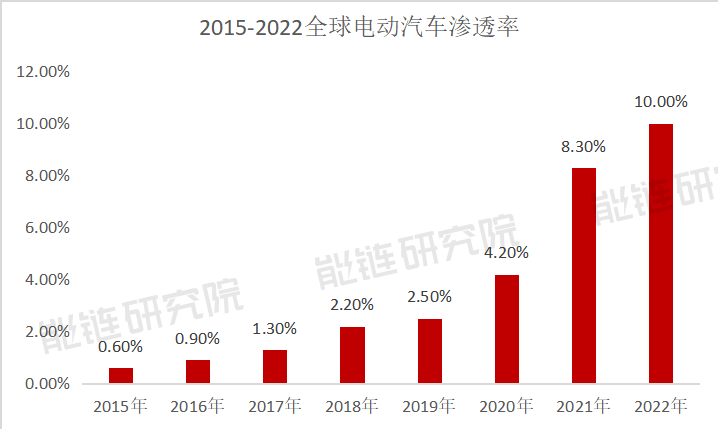

刚刚过去的2022年是一个拐点。这一年,全球电动汽车渗透率首次突破10%。

在拉动电动汽车占有率提升方面,渗透率还在个位数徘徊的美国、东南亚、中非表现一般,中国的贡献超过60%,其次就是欧洲。

能链研究院制图

受经济疲软、能源成本飙升、供应链中断、俄乌冲突负面影响,2022年,全球新车总销售量下降了1%,只有8060万辆,其中美国下降了8%,欧洲销量下滑了7%。但中国汽车销量逆势增长了4%,部分抵消了欧美下滑的趋势。

全球汽车市场传来阵阵寒意,就连欧洲的大众、宝马等车企销量均有所下滑,但这并没有阻挡电动汽车销量在欧洲、中国继续创出新高。

01

欧洲电动汽车市场:一波三折,继续保持高景气度

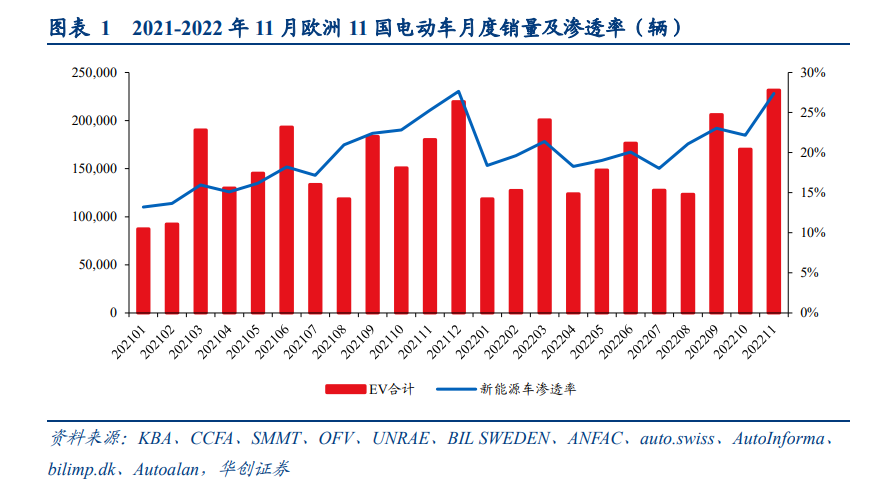

从近两年的各个季度表现看,欧洲电动汽车市场的销量、渗透率波动较大。

中国新能源汽车则是保持稳步、高速增长态势。根据最新中汽协发布的数据,2021年,中国新能源汽车销量为352.1万辆,同比增长160%;2022年,这一数据就飙升至688.7万辆,同比增长93.4%。中国新能源汽车的渗透率也从2021年的13.4%,提升到2022年的25.6%。

相比中国的狂飙猛进,欧洲电动汽车市场起步较早,补贴政策更为激进,一度在全球范围内领先。

2020年初,欧洲电动车的整体渗透率接近10%,2020年底曾到达过25%左右,随后一路下降。2021年开始恢复增长,2021年底提升至接近30%。进入2022年,前三个季度受供应链短缺、地缘政治影响,乘用车市场出现萎缩,前9个月下滑了9.73%,渗透率也所有下降。

(欧洲11国:德国、法国、英国、意大利、瑞典、西班牙、瑞士、葡萄 牙、丹麦、芬兰、波兰)

这个局面从去年11月被打破。

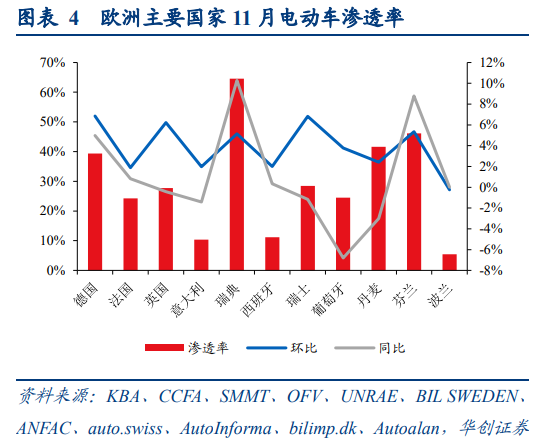

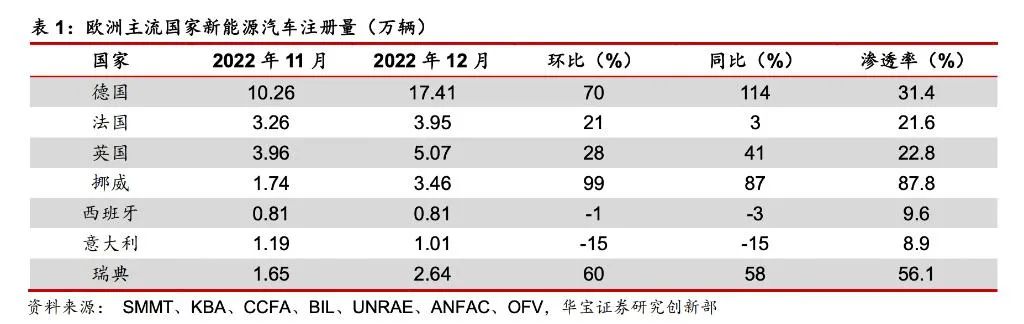

去年11月,德国电动汽车销量迎来大涨,达到历史最高水平。当月,德国电动汽车注册量达到10.2万辆,同比增长50%。12月的销售数据更强劲,德国电动汽车销量为17.41万辆,同比增长114%,环比增长70%。

不仅仅是德国,整个欧洲电动汽车销售都创造出最好成绩。即便是过去有些“拉胯”的充电桩建设,也在政策刺激下开始加速。

去年12月,包括德国、法国、英国、挪威、西班牙、意大利、瑞典的欧洲7国,单月电动汽车销量为34.35万辆,相比11月,环比增长了50%,单月渗透率更是突破40%,大幅超越11月的29.5%。

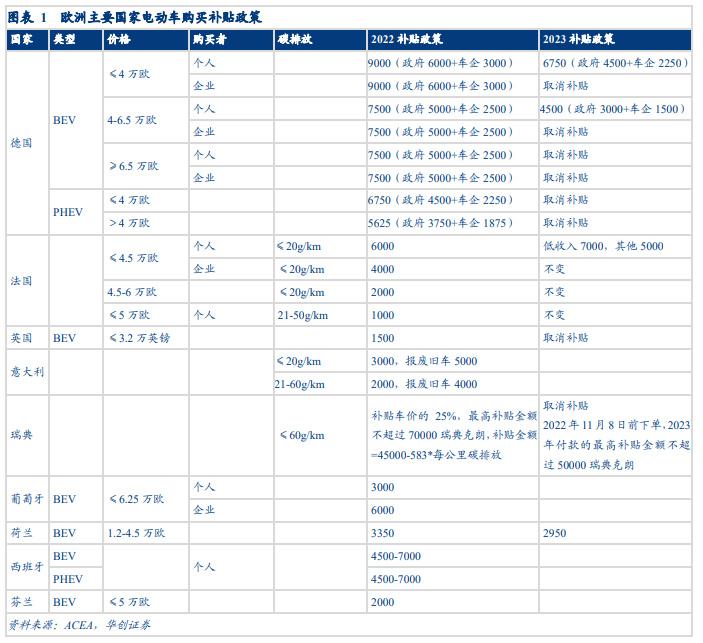

欧洲主要国家补贴政策变化

欧洲电动汽车销量在去年11月、12月出现“翘尾”,与德国、挪威、瑞典、英国补贴退坡在2023年开始生效有关,消费者在补贴政策到期前抢购。自2023年1月1日起,欧洲对标价不超过4万欧元的电动汽车的补贴从之前的6000欧元降至4500欧元。

不过,华宝证券报告指出,渗透率30%的瓶颈线,以及德国挪威等地2023年开始的新能源车补贴到期和加征增值税,在一定程度上会制约欧洲电动汽车销量增长。但地缘冲突、疫情、供应链等负面因素也在消除,2023年欧洲电动汽车有望继续保持高景气表现。

02

欧洲代表性国家电动汽车发展状况

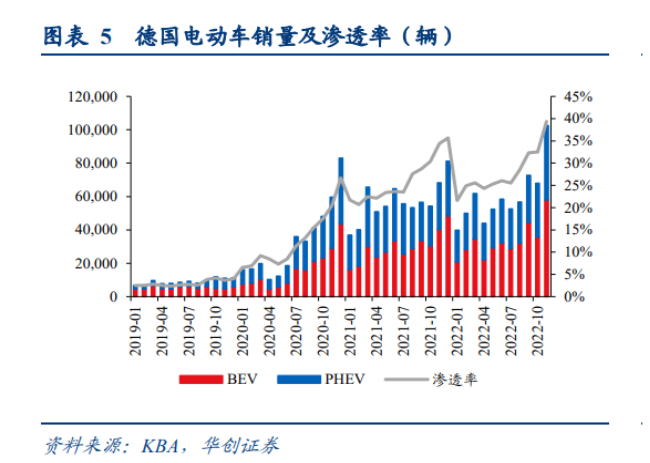

(一)德国:电动汽车销量、渗透率均创出新高

德国是欧洲最大的汽车市场,也是最大的电动汽车市场,有大众、宝马等知名车企。2022年,德国全年电动汽车占新车产量的25%。去年12月,电动汽车的销量超过了传统燃油汽车。

来自于车企的数据表示,2022年,德国宝马新车销量下降了5%,但电动汽车却增长了1倍多;德国大众也差不多,总销量下降7%,至830万辆,但电动汽车增长了26%,达到57万辆。

数据显示,自2013年1月至2022年10月,德国新注册的电动汽车累计数量达到220万辆,包括100万辆的插电式混合动力车及120万辆的纯电动车。当然,这一数字距离德国政府设定的2030年让道路上行驶1500万辆电动汽车的目标还有些遥远。

2022年1-11月,德国乘用车销量为233.7万辆,其中电动汽车销量为65.86万辆,同比增长9.72%,电动车渗透率为28.18%,同比增加4.5个pcts。尤其是11月,德国销售了10.26万辆电动汽车,环比增加51.17%,渗透率达到了39.37%;12月电动汽车销量为17.41万辆,同比更是增长了114%,环比增长70%。

无论是销量、渗透率,电动汽车在德国都创出了历史新高。

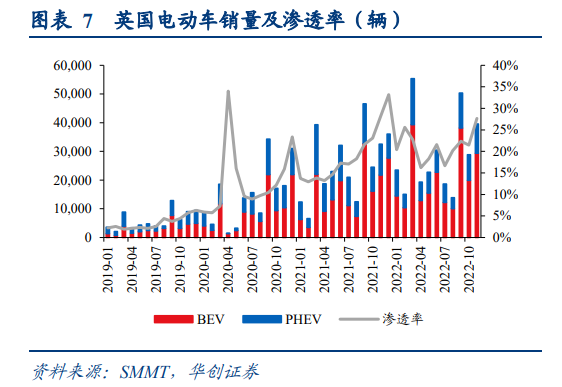

(二)英国:新车销量创30年新低,但电动汽车需求飙升

数据显示,2022年全年,英国有161万辆新车注册,这是1992年以来的最低水平。新车销量略低于疫情影响下的2021年,更是比2019年下降了约25%。

但跷跷板现象突出,英国去年电动汽车的销量持续增长,1-11月的电动汽车销量为31.79万辆,电动车渗透率为21.4%,首次超过柴油车。更让人侧目的是,英国12月电动汽车的渗透率达到30%左右,月销4.2万辆。

不过,随着芯片短缺、疫情等因素消除,供应链将得到缓解,积压的订单将陆续交付。英国汽车制造商和贸易商协会(SMMT)预测,2023年英国新车销量可能会同比增长15%。

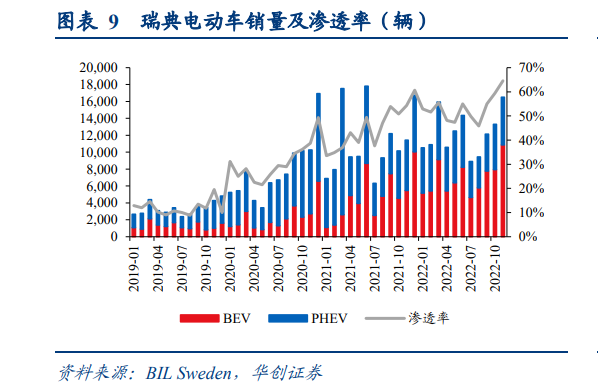

(三)瑞典:渗透率达到53.48%,仅次于挪威

瑞典是全球电动汽车最畅销的十大市场之一。根据Leaseplan的一项新调查研究,瑞典是欧洲购买电动汽车最具成本效益的国家之一,电动汽车的成本低于汽油和柴油汽车,在欧洲位居第三位,仅次于德国和希腊。

从2011年开始,瑞典就对新能汽车给予补贴,从2亿瑞典克朗到2022年高达35亿克朗的拨款。只要符合碳排放要求的新能源汽车,均免征5年年度流通税。

2021年,瑞典电动汽车的市场渗透率达到45%。2022年1-11月,瑞典乘用车整体销量为25.26万辆,其中电动车销量为13.51万辆,渗透率摸高到53.48%,在欧洲排名第二,是去年欧洲电动汽车市场表现最亮眼的国家。

但去年11月8日,瑞典宣布取消电动汽车补贴,包括纯电动汽车和插电式混动汽车。政府给出的理由是,现在购买和驾驶这类汽车的成本与汽油或柴油汽车的成本相当。

(四)挪威:全球电动汽车渗透率最高,接近90%

挪威虽然人口只有550万,但却是全球电动汽车渗透率最高的国家。

2021.10-2022.10 来源:汽车电子设计

2022年,挪威共销售出去13.8万辆纯电动汽车,渗透率为79.3%,大幅超过2021年的64.5%。如果叠加插电式混动汽车,挪威2022年的累计渗透率达到了87.8%,基本实现了电动化目标。

但挪威财政部表示,这些补贴使政府在2022年损失约40亿美元收入。现在,挪威政府正试图引入一项基于重量的新汽车税,限制高端汽车的优惠。

与德国、法国等汽车重镇比,挪威没有本地电动汽车品牌,没有本土品牌的执念和偏好,所以成为中国汽车品牌出海的首站,比亚迪、蔚来、小鹏汽车等先后进驻。根据Marklines数据显示,今年1-8月,比亚迪共在挪威交付1332辆,红旗为1149辆,蔚来共交付646辆,小鹏为526辆。

03

欧洲充电桩建设:严重落后于电动车市场

只要电动汽车销量高,配套的充电桩建设就不会拖后腿。这是惯性思维。

但在欧洲,偏偏打破了这一规律,欧洲充电桩建设步伐远远低于电动汽车的销量增长,颇有点儿“起了个大早,赶了个晚集”的味道。

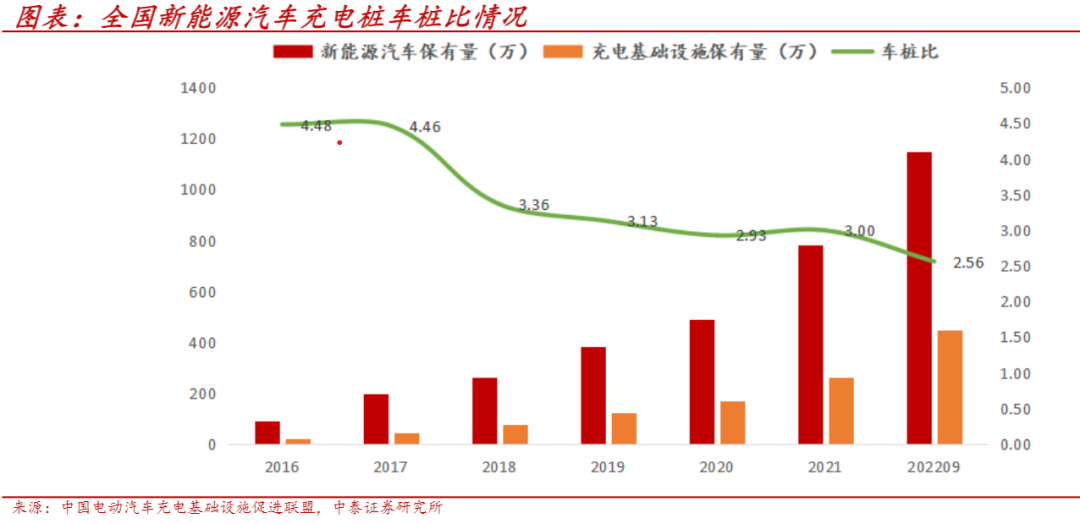

虽然中国新能源汽车销量不断刷新出新纪录,但近年来的车桩比一直持续下降,从2015年的6.36:1、2019年的3.13:1,一直降到2022年的2.5:1左右。即便是公共车桩比,中国也从9:1降到7:1附近。

充电桩建设的步伐基本与新能源车的高速增长相匹配,基本满足了车主的充电需求。

但在欧洲并非如此。

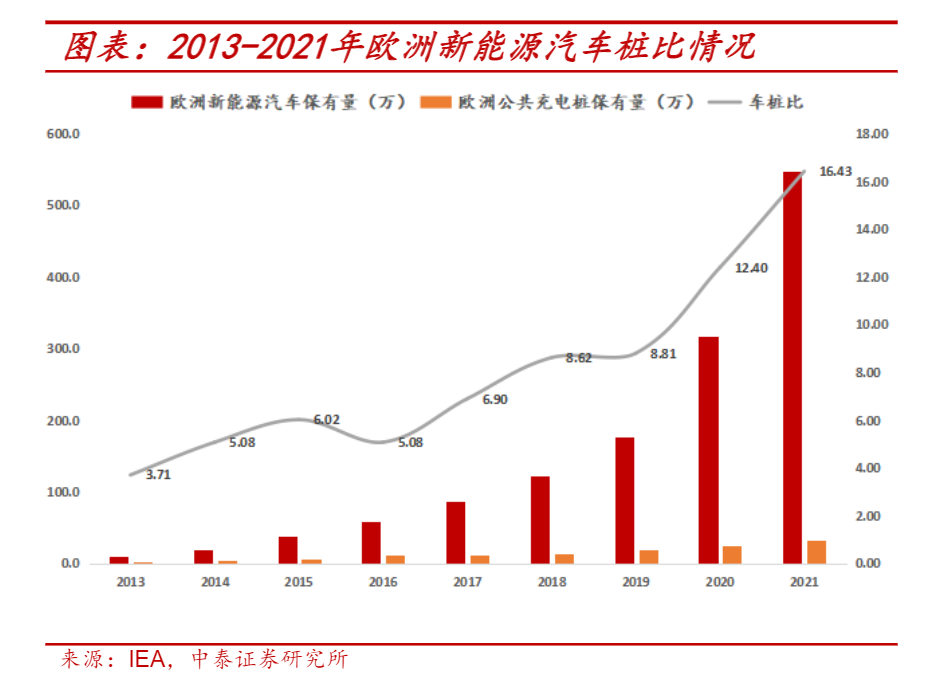

2021年,欧洲电动汽车保有量达到548.3万辆,同比增长72.4%,但IEA数据统计,欧洲公共充电桩保有量仅为33.4万辆,公共车桩比为16.4:1,直流快充桩仅占9%的比例。而且从上图中可以看出,近五年来,这一数字不降反升,从6.9:1一直抬高到16.4:1,公共充电的缺口不断扩大。

随着欧洲电动汽车销量不断创出新高,与充电桩建设进展缓慢间的矛盾更加凸显出来。

从市场增速上也能看出端倪。

IEA的统计数据显示,2021年欧洲电动汽车保有量从2013年的10.3万辆增到2021年548.3万辆,CAGR(复合年均增长率)为55.6%;但同期欧洲公共充电桩保有量为2.8万台增长到33.4万台,CAGR仅为31.88%。

除2016年外,欧洲充电桩建设的增速都远远低于电动汽车的增速,这种明显不匹配的现象一直持续到了今天,甚至还出现了像爱尔兰公共车桩比38:1的严重“贫瘠”的例子。

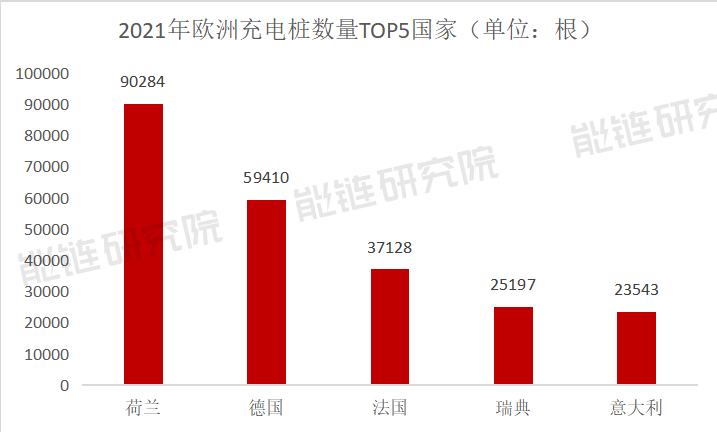

而且,从充电桩保有量对比,欧洲充电设施分布不平衡,东西欧、城乡农村分布差距巨大。

来源: 欧洲汽车制造商协会 能链研究院制图

根据 ACEA 数据,欧盟有一半的电车充电站仅集中在荷兰(约 9 万个充电桩)和德国(约6万个充电桩),德国、法国和荷兰充电站点总和占欧盟约69%,瑞典、意大利排在第四、第五名。荷兰每1.5公里就会有一个充电桩。

但仍有10个欧洲国家,道路平均每100公里竟没有1个充电桩。

来源:欧洲汽车制造商协会 充电桩密度

比如罗马尼亚国土面积大约是荷兰的6倍多,但充电站数量仅占欧洲的0.4%,在斯洛伐克,全国 1/3 充电站集中于其首都Bratislava,这给需要长途旅行的电车车主来说,带来了强烈的里程焦虑。

侧面也表明,欧洲充电桩市场缺口扩大背后,有着巨大增长空间。

中泰证券报告预测,2022年-2025年,欧洲充电桩市场需求达到15万台、25.9万台、44.4万台、68.7万台,充电桩市场规模为16亿美元、28.5亿美元、45.7亿美元、71.8亿美元,CAGR达64%。这一数据已经高于中国充电桩市场43%的CAGR数字。而且,欧洲直流快充桩规模增速更高,2022年-2025年的CAGR为121%。

目前,就欧洲电动汽车与充电桩市场来看,虽说中国品牌竞争优势明显,但还处于开拓阶段。

海外研究机构JATO Dynamics的数据显示,2015年至2022年间,欧洲的电动汽车平均价格从4.89万欧元上涨至5.58万欧元,而中国从6.68万欧元降至3.18万欧元。同样,国内直流桩单W价格仅在0.3至0.5元,而欧洲是国内的2至3倍,具备较强的成本竞争力。

机构预计,到2030年,电动车将占欧洲新车销量的40%,而中国品牌将占欧洲电动车市场的12.5%至20%,销量将在72.5万辆至116万辆之间。

确实,欧洲市场是一块香饽饽,价值数千亿元,但中国企业出海仍有待破局。

来源:能链研究院