真知灼见!用户侧储能盈利分析

发布日期:2023/2/21

基础。电网侧独立储能与电源配储为主,用户侧工商业占比逐渐提升。峰谷价差+需求响应/用户侧调峰/虚拟电厂+运营/装机补贴,代替可中断负荷或错峰用电指标直接为业主带来经济价值,成为用户侧储能关键盈利点。

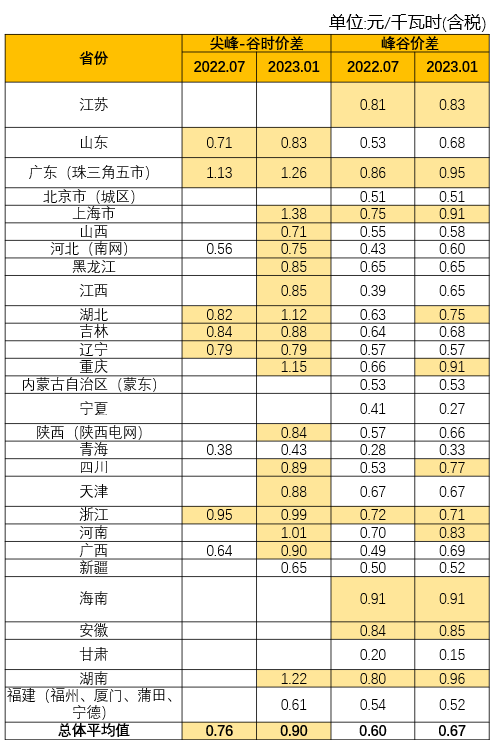

电价改革推进用户侧储能发展

23年1月各地电网代理购电电价的峰谷价差呈增大趋势。从边际变化看,进入23年,峰谷价差超过0.7元/kWh的省市数量增多 (尖峰-谷时价差超过0.7元/kwh的省市由22年7月的6个上升至23年1月的18个);横向看,各地分时电价的峰谷比亦有持续拉大,典型如河南由22年的0.72元/kwh上升至23年1月的1.021元/kwh。我们测算每天一充一放下储能LCOE≈0.63元/kwh,当峰谷电价差大于储能LCOE,工商业储能投资具有经济性,即在峰谷价差不断增大的趋势下,全国范围内已有越来越多省份的工商业储能具备了经济性。此外,对大工业用电而言,安装工商业储能能有效降低两部制电价的两部分电费支出。

图源:天风证券

由2023年1月全国主要省市代购电峰谷价差情况来看,有11个省市的峰谷价差超过0.7元/kWh,具备较高的经济性。

部分省份将正午时段设定为分时电价的谷时,仅装分布式光伏的经济性边际下降,但主动配储需求提升。23年1月,山东、山西、浙江等8个省份将光伏发电高峰期的正午时段规定为谷时,其中青海、宁夏、甘肃三省的谷时划分几乎全覆盖日中光伏主要发电时间。此外, 23年起山东将正午划分为深谷(分时系数下降至0.1),据CEESA分析,山东省工商业深谷时段最低电价可能降至0.1元/kWh。考虑光伏出力高峰期电价下降、全国范围内峰谷价差进一步拉大,纯光伏发电经济性被进一步削弱,有望带动新增及存量分布式光伏电站主动配储。

图源:天风证券

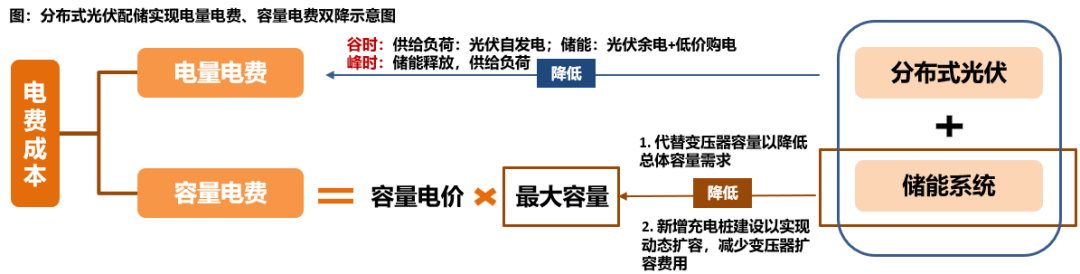

峰谷价差增大趋势下,安装工商业储能对削减工商业电费支出的效果凸显。

峰谷价差持续拉大,进一步开拓了峰谷套利空间。工商业用户利用独立储能,在电价谷时充电,于峰时放电供给自身使用,通过削峰填谷节约平均用电费用,工商业储能需求有望提升。

此外,对大工业用电而言,安装工商业储能能有效降低两部制电价的两部分电费支出:分布式光伏“自发自用”,结合峰谷时段合理利用储能系统,有效减少实际用电费用;工商业储能系统可大幅降低容量电费。

图源:天风证券

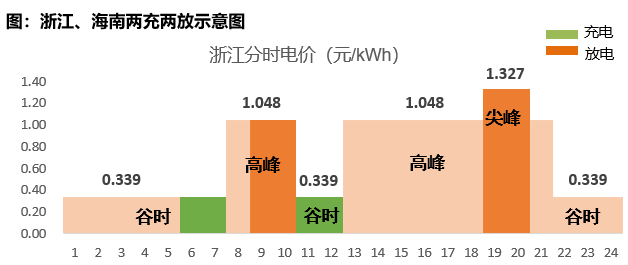

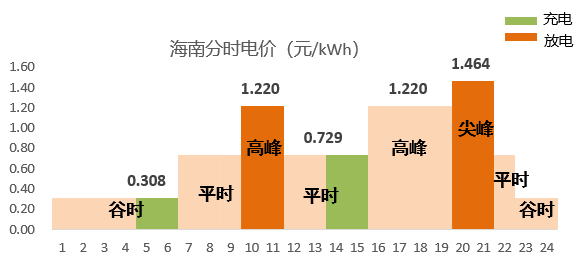

多省市可满足工商业储能每天两充两放

部分省份或可实现每天两充两放,我们测算回本周期有望缩短至6年内。当前分时电价机制下,多省市可满足工商业储能每天两充两放:如浙江、湖南、湖北、上海、安徽、广东、海南等(分时电价每天设置了两个高峰段,且两高峰段间存在电价差,可在谷时/平时充电,并分别于两个高峰段放电,实现两充两放)。储能系统的利用率大幅提升的情况下,我们预计工商业储能的成本回收周期将能有效缩短。

在满足每天两充两放基础上,我们亦发现浙江、海南等省份的分时电价设置了尖峰段或两个谷时,在此类省份中安装工商业储能的经济性有望进一步增加。

图源:天风证券

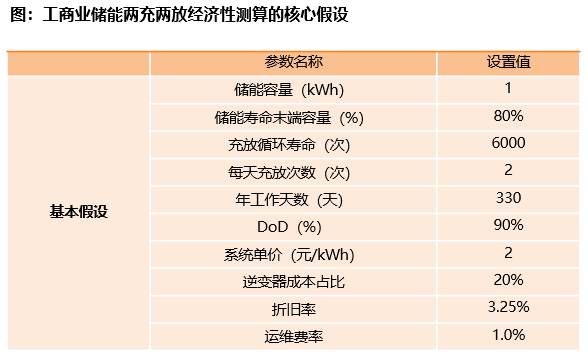

两充两放策略下的经济性测算:核心假设储能投资成本2元/KWh,循环寿命6000次,年运营天数330天,每天满充满放两次,DoD90%,运维费率每年为投资成本的1%,折旧率3.25%。两充两放策略:谷时/平时充电,高峰/峰时放电。测算结果:浙江省4.75年、广东省5.70年、 海南省5.98年,回本周期均在6年以内。

图源:天风证券

两充两放策略下,以浙江省为例,工业活动较发达、峰谷电价差较大,让浙江成为用户侧项目投资经济性较高的区域,在2023年2月电网代理购电价中,浙江省最大峰谷价差为0.9771元/kWh(一般工商业1-10kV)。1月浙江省备案的16个储能建设项目中,15个为用户侧储能项目,总规模约68.82MW/385.39MWh,涉及投资金额约6.8亿元,储能时长配置以2小时为主,项目投资单价约在1.5-3.2元/Wh之间。

图源:天风证券

整体看,我们预计工商业储能优先实现高增速的将会是工业活动较发达、电价政策变化带来较高经济性的浙江省(测算回本周期4.75年)、广东省(考虑需求响应收入,测算回本周期4.86年)。尽管当前并非全国范围内工商业储能都具备经济性,但在不断增加的峰谷价差+适合储能发展的峰谷时段设置趋势下,预计全国层面适合投资工商业储能系统的省份有望逐步增加。

补贴政策提升经济性

2022年以来,针对用户侧储能补贴政策频发,成为地方争取项目投资、产业落地的重要手段之一。截至目前,全国各地正在执行的储能补贴政策超30项,储能补贴政策主要以用户侧为主,注重与分布式光伏相结合,地方招商产业需求较为旺盛;补贴方式主要以容量补贴、放电补贴和投资补贴为主,补贴方向主要与分布式光伏结合为主。其中浙江、江苏、四川、安徽、广东等地政策出台最为密集,浙江省龙港市、北京市、重庆市铜梁区等地方政策支持力度较大。

今年1月10日,发改委发布《国家发展改革委办公厅关于进一步做好电网企业代理购电工作的通知(发改办价格〔2022〕1047号)》,文件明确:鼓励支持10千伏及以上的工商业用户直接参与电力市场,政策的发布将进一步推动用户侧储能参与电力市场,提升其经济性。

在新型电力系统发展过程中,要求电力供给结构从以化石能源发电为主体向新能源提供可靠电力支撑转变,同时,系统形态由“源网荷”三要素向“源网荷储”四要素转变。《新型电力系统发展蓝皮书(征求意见稿)》提出,积极推动电力源网荷储一体化构建模式,灵活发展用户侧新型储能,提升用户供电可靠性及用能质量。若从“源网荷储”一体化来看用户侧储能未来的发展,或许更具潜力。预计未来将有越来越多的省份展现经济性,从而实现0-1、点到面的国内工商业储能市场起量。

来源:金砖储能 参考资料:天风证券