覆地翻天!解析HJT 2023

发布日期:2023/6/5

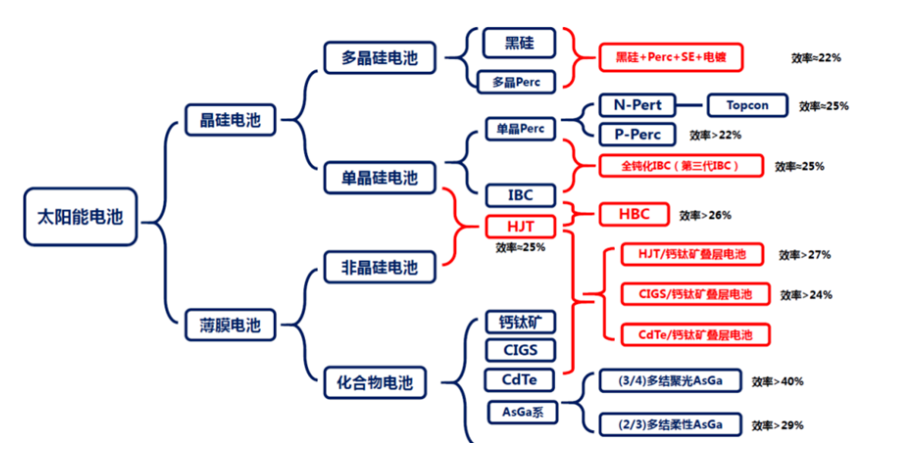

1、 电池片处于技术变革期,第三代技术百家争鸣

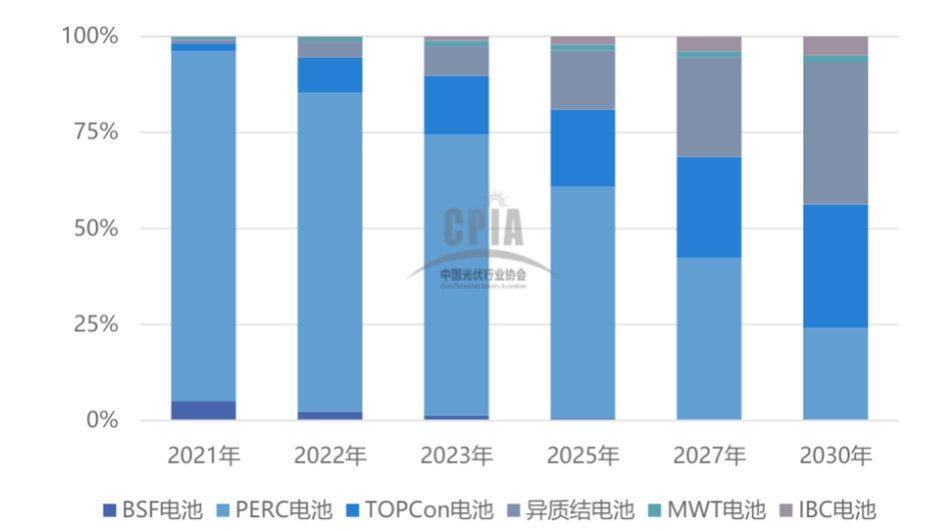

PERC 电池接近效率极限,第三代电池处于快速发展期。随着光伏电池片持续提效,PERC 电池最高量产效率已突破 24%,持续逼近效率极限 24.5%,行业降本增效驱动下,第三代电池片技术正快速发展。第三代电池技术主要包含 TOPCon、HJT和 xBC,其中 TOPCon 和 HJT 具有更高的双面率,主要应用于地面电站项目,xBC由于具备更好的外观通常应用于分布式项目。

第三代电池主要包含TOPCon、HJT、xBC

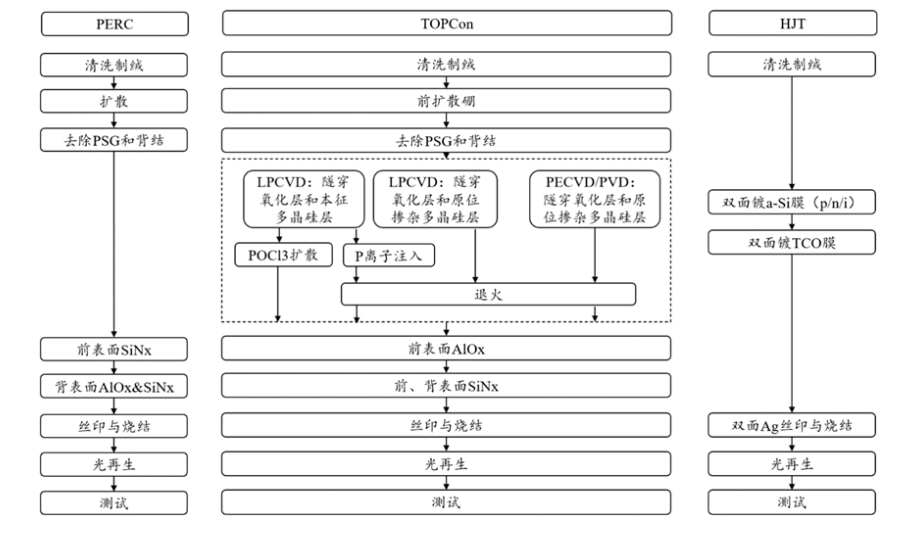

TOPCon 与PERC 设备兼容性较好,短期发展迅速。与PERC 电池相比,TOPCon电池通过增加一层超薄隧穿氧化层,将金属电极与硅金属隔离,利用量子隧穿效应实现电流传输。TOPCon 相比PERC 主要增加了隧穿氧化层的制备,工艺兼容性较好,在晶科能源大力发展带动下,TOPCon 短期发展迅速。

HJT 优势明显,降本空间较大,后续有望快速发展。HJT 具有产品转换效率高、无光衰、温度系数低、弱光响应高等优点,且由于是双面对称加低温工艺,易于薄片化降本。HJT 设备投资较大,但工序较少,未来降本空间大,后续通过降本增效有望迎来快速发展。

TOPCon 与PERC 有更好的兼容性,HJT 工艺流程相对较少

2、 HJT 商业模式有望跑通,出货量有望快速增长

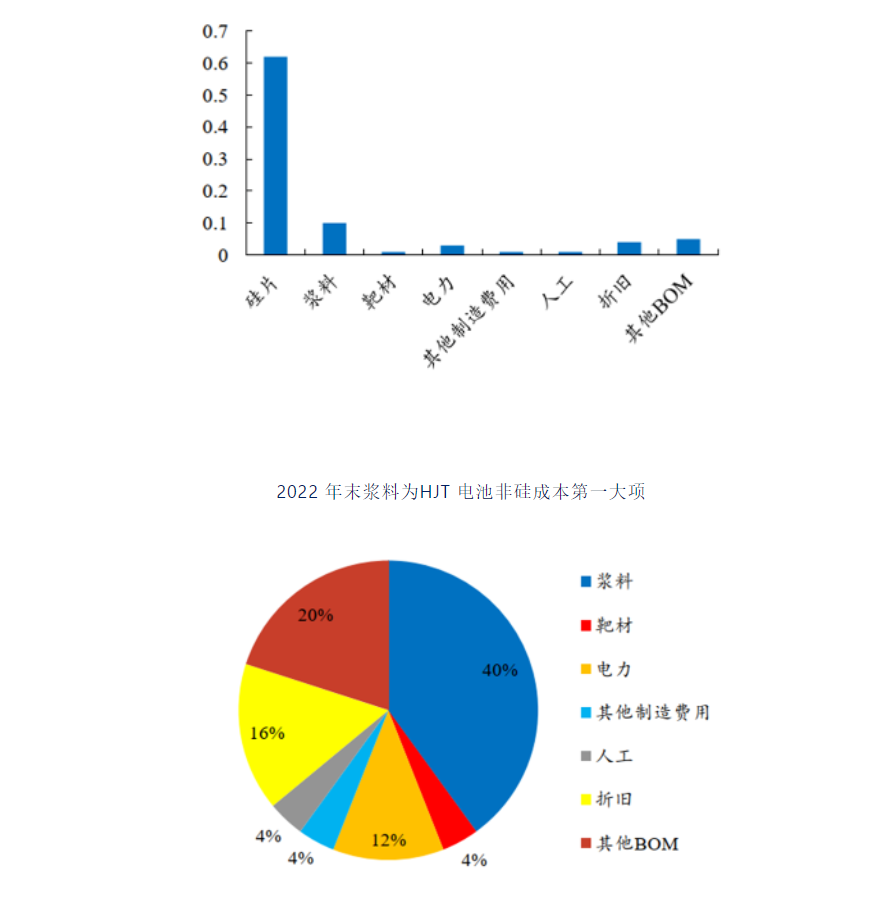

2022 年末 HJT 电池成本浆料占比第二(元/W)

0BB 有望降低银耗用量约30%。目前主流HJT 电池厂银浆单瓦用量约18mg/W,其中 8mg 用于主珊,约 10mg 用于细栅,若采用0BB 图形化及金属化方案,有望将银浆单瓦用量节约至 12mg/W,将带来金属化成本大幅下降。

激光转印可降低银耗约30%,未来有望逐步导入。激光转印可将栅线印刷得更细,可以做到 18 微米以下线径,可节省浆料30%,在 PERC 上已经得到论证,未来有望在 HJT 逐步导入。

电镀铜为无银化路线,有望于 2024 年量产。电镀铜作为完全无银化的金属化解决方案,有望成为未来主要发展方向之一。目前电镀铜方案处于确定最优工艺路径、设备定型阶段,我们预计经过一年左右发展,电镀铜工艺有望于 2024 年开始量产。

HJT 全成本相对PERC 溢价有望低于 0.1 元/W,商业模式有望跑通。随着HJT双面微晶导入带来效率提升,以及金属化进步、去铟化、转光膜导入等,HJT 组件成本相对 PERC 溢价有望低于 0.1 元/W,考虑到新技术溢价,HJT 商业模式有望跑通。

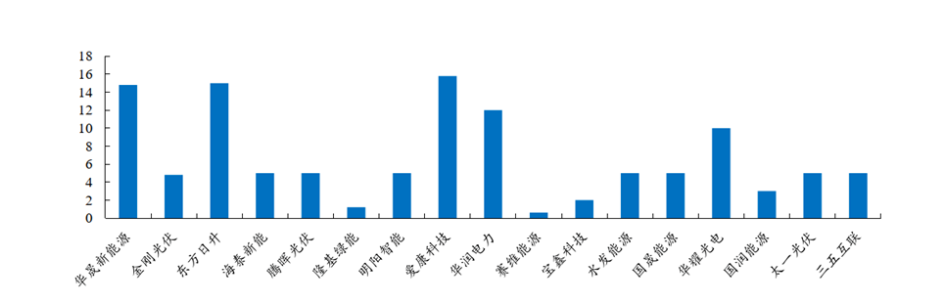

规划产能巨大,HJT 产能产量有望快速增长

2022年国内新增建设和规划中的异质结电池产能达到114.2GW,有望快速投产。截至 2022 年末,HJT 电池已经出片的产能已经累计超过11GW,2022 年国内新增建设和规划中的异质结电池产能达到114.2GW,随着HJT 成本持续下降,规划产能有望加速落地,将保障后续HJT 出货快速增长。

2022 年国内新增建设和规划中的异质结电池产能达到 114.2GW

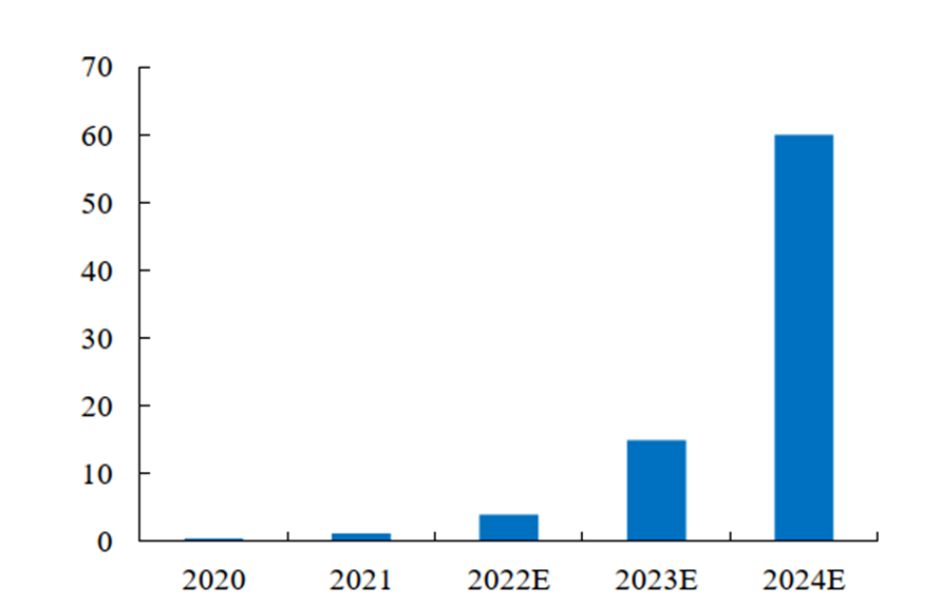

HJT 占比有望持续提升,出货量将快速增长。随着光伏行业降本增效持续推动,N 型电池出货占比有望持续提升,其中 HJT 作为全对称结构电池,有望成为未来几年主流电池之一,出货占比有望持续提升。据Solarzoom 预测,2023 年国内 HJT 电池出货有望达到 15GW,同比增长 275%。

HJT 出货占比有望持续提升

2023 年 HJT 出货有望达到 15GW

1、效率端:HJT在双面微晶达到25.5%后是否可以和TOPCon拉开差距?

1)双面微晶不仅可在设备端优化后达到25.5%,在工艺端优化后仍有约0.3%左右的向上空间:市场对于双面微晶带来的效率增益可能有一定误解,误解来自于之前更多是设备企业推动HJT行业发展,2023年PECVD设备端在上双面微晶后HJT电池片效率可达到25.5%,但实际对于HJT而言双面微晶并不是一步到位的优化。

新技术的提效结果是同时由设备和工艺来共同实现,设备只是工艺的载体,在设备“交钥匙工程”完毕后,对于HJT电池企业在双面微晶的工艺端优化同样重要,即i、n、i、p层的镀膜工艺优化。根据产业链调研,HJT应用双面微晶之后会有效率逐步爬坡的过程,2023年底效率有望达到26%,手段主要为双面微晶,其次为TCO膜层材料的优化。

2)电池片效率并非绝对公正指标,使用组件功率来衡量更为合适:目前平均来看,perc组件550w左右,topcon组件560-570w左右,HJT组件590w左右;更高的组件功率来自于三方面,

第一是更高电池片效率带来的更高功率,以组件功率折合电池效率来计算,HJT平均效率可达到25%,TOPCon电池片平均效率为24.3%左右,效率端HJT同样存在领先;

第二是HJT组件端通过转光胶膜可带来组件功率约10W左右的提升:紫外光会导致HJT组件功率衰减,转光胶膜可将紫外光变为可见光,带来HJT组件功率约10W的提升,而转光胶膜对TOPCon的增益不大;

第三是HJT的CTM相比TOPCon更高,perc的CTM几乎99%,TOPCon一般94%左右,HJT一般97%左右,差异主要来自于TOPCon电池短路电流密度更高,相比HJT在焊接时封损更大。

2、硅片成本端:硅片大幅降价后HJT相比TOPCon是否更难将成本拉平?

硅料降价后HJT单W硅片成本预计仍可比TOPCon低3-5分钱:截至1月15号,150μm的182P型硅片价格约为3.8元,硅料价格30万/吨时,182N型硅片比P型硅片贵5毛左右,按硅料价格10万/吨计算,150μm的182N型硅片价格约3.95元;150μm的P型210硅片价格约5元,硅料价格30万/吨时,210N型硅片比P型硅片贵6毛左右,按硅料价格10万/吨计算,150μm的210N型硅片价格约5.2元。

2023年按TOPCon效率25%,150μm硅片,HJT效率25.5%,120μm硅片计算,TOPCon的单W硅片成本为0.48元,HJT的单W硅片成本为0.43元(按每减薄10μm单W硅片成本下降0.01元计算),HJT单W硅片成本低5分钱,即使考虑TOPCon130μm硅片,HJT单W成本也低3分钱。

制约HJT硅片减薄的关键工艺0BB已即将成熟,后续HJT硅片可继续减薄至100μm。HJT之前硅片减薄面临几大瓶颈,一是减薄后自动化问题导致碎片率更高、二是减薄后效率下降、三是减薄后再在细栅使用银包铜、主栅使用低温银浆,由于两种浆料的膨胀系数不同,电池串容易有隐裂等问题。

目前问题一已解决,问题二在硅片厚度100μm时影响较小,问题三在0BB突破后也可解决,即只有细栅的银包铜浆料,不存在不同浆料带来的膨胀系数不同的问题。东方日升已与高测股份签订每年供货10GW100μm硅片的战略合作协议,预计后续其他HJT企业在突破0BB工艺后也将逐步导入100μm硅片,100μm硅片有望成为HJT标配,就像现在PERC的150μm硅片。

3、非硅成本端:持续制约HJT商业化的浆料成本2023年能否降下来?

1)银浆耗量上通过0BB+银包铜可降低至单W10mg:传统HJT单W银耗为20mg,0BB可降低30%-40%,按35%即降至13mg,背面细栅采用银包铜,50%银含量,继续降低25%,即HJT单W银耗量可降低至约10mg,单W浆料成本可降至6-7分钱,TOPCon也约为6-7分钱(25%效率、100-110mg/一片182),浆料成本可打平。

2023年,0BB与银包铜均有望取得实质性进展:0BB在23年将逐步导入量产。目前有三种方案,梅耶博格SWCT、迈为或奥特维的点胶+串焊、东方日升的低温互联,日升的方案相对成熟,迈为或奥特维的方案也在快速进步,梅耶博格的专利可能继续延期。日升0BB方案有望在23年H1导入量产,其他方案在23年也有望快速成熟;

银包铜进展:0BB应用以前,银包铜浆料一般应用在副删,主栅还需使用纯银的低温银浆保证导电性和电池效率,应用0BB后HJT电池副删可全部使用银包铜浆料,目前一般为30%-50%银含量;银包铜可靠性方面,目前银包铜在电池和组件端没有问题,电站端需要半年到1年左右验证时间,23年有望验证通过;同时,根据对银包铜粉企业的产业链调研,银包铜粉企业对可靠性相对有信心(30%银含)。

2)银包铜浆料凭借更低银含和更低加工费,价格上有望低于TOPCon高温浆料:目前低温银浆价格已有较大下降,7000元/kg→6000元/kg左右,加工费2000元/kg→1000元/kg,后期不仅更低银含量可降低浆料价格,银包铜浆料的加工费也有一定下降空间,HJT银包铜浆料价格有望低于高温银浆。

3)设备:当前0.035元/W,但近期行业内已有3亿元/GW的HJT整线设备报价。PECVD腔体国产化程度提高后,HJT整线设备价格有望降至3亿元以下,届时不止设备折旧费用更低,HJT成本回收周期也更短,性价比将会更高。

4)靶材:当前0.045/W,年底有望降至0.02元/W。0BB成熟后电子在电池表面行走距离更短,功率损失更少,可使用成本更低的AZO替代ITO,迈为股份已在推进无铟化。

4、2023年,HJT电池片成本有望与TOPCon打平

以上条件均满足下,2023年HJT电池片成本有望和TOPCon打平,即使TOPCon硅片从150μm降到130μm,额外的减薄成本也可能由靶材成本下降弥补。

5、行业扩产规模

2023年HJT扩产规模预计50-60GW,2024年预计120GW左右:关注东方日升2023年上半年5GW量产线上的验证结果,若结果理想,下半年头部大厂有望批量导入HJT;2024年在HJT具备一定经济性,主流企业确认选择,以及电镀铜技术24-25年可能逐步成熟并导入量产的情况下,2024年HJT扩产规模有望进一步扩大至120GW。

6、投资机会

基于以上对HJT的最新进展和经济性分析,面对HJT真正从0到1的时间点,我们认为从弹性来看,设备>新玩家>辅材>主材。设备重点推荐捷佳伟创、迈为股份、奥特维、帝尔激光、利元亨、芯碁微装、东威科技;HJT新玩家推荐三五互联、乾景园林、宝馨科技及2023年下半年新宣布扩产的实力新玩家;辅材重点推荐赛伍技术、苏州固锝、广信材料;主材重点推荐东方日升、晶澳科技、隆基绿能。

1)设备:

PCVD设备

捷佳伟创:设备实力在TOPCon上再次得到验证,HJT设备从0到1,双面微晶设备量产效率已可稳定达到25%,市场对于捷佳HJT设备推广存在一定预期差,伴随TOPCon的PE-poly成熟和公司研发重点逐步转向HJT设备,公司有望凭借较强的供应链管理(更低整线成本)和更深厚的大客户积累,继续延续perc和TOPCon上的龙头地位;

迈为股份:当前HJT设备龙头,23年和24年HJT扩产量级有望超预期,同时需关注2023年主流客户的HJT设备选择和公司自身0BB进展;

利元亨:公司研发实力较强,预计23年Q4交付HJT整线,在主业锂电设备估值见底和光伏HJT设备有正向边际变化(客户反馈等)时可参与;

金属化设备

帝尔激光:在0BB之前激光转印不能用于主栅,只能用于细栅,0BB后激光转印的应用价值将提升,有望成为主流大厂的金属化路线选择;

芯碁微装:24年铜电镀成熟预期,LDI设备产能和成本都在进步,有望成为行业主流选择;

东威科技:HJT铜电镀垂直连续电镀设备,已有8000片/h设备,后续关注客户端验证结果。

0BB组件设备

奥特维:0BB串焊机与TOPCon、HJT的SMBB串焊机差别较大,设备替换需求增加+新增投产对应的设备价值量提升。

2)新玩家:

三五互联:新玩家中技术实力相对较强;

乾景园林:后续可能会加大扩产;

宝馨科技:明年中左右建成2GWHJT电池,提前进行了晶硅/钙钛矿叠层的产业布局。

下半年大概率会有其他跨界HJT的新玩家。

3)辅材:

赛伍技术:目前担心转光膜使用年限等问题,可靠性验证通过后有望在华晟以外的客户完成拓展;

苏州固锝:低温银浆+银包铜浆料国内领先;

广信材料:HJT铜电镀中油墨材料供应商,湿膜相对干膜具有更高性价比,24年铜电镀放量预期。

4、主材:

东方日升:0BB进展较快,相应硅片可以更博、浆料可以更少、组件CTM更高;

晶澳科技:已有1条HJT中试线,同时有182TOPCon产线,HJT上有望提前开启布局;

隆基股份:硅片降价影响触底,HJT技术路线确定后有望带来估值修复。

来源:KAIYUAN SECURITIES、天风电新、全球光伏