循序渐进!山西省独立储能项目内部收益率可达5.96%

发布日期:2023/10/10

山西是我国能源大省,截止2022年底新能源装机突破4000万千瓦大关,占全省总装机容量的33.23%,且其电力市场化机制建设一直走在全国前列。通过对山西省独立储能盈利模式分析、经济性测算及敏感性分析后发现:现阶段,山西省独立储能盈利模式逐渐成熟,100MW/200MWh独立储能20年项目IRR为5.96%,可初步实现经济性,具备一定投资价值。

01.山西省储能项目情况

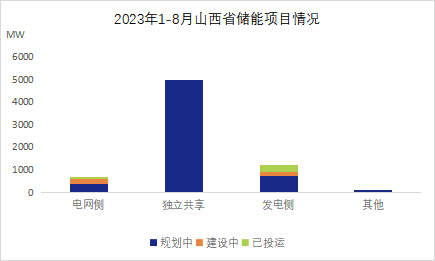

山西省在我国新型储能市场中占据重要地位:据EESA不完全统计,2023年1月至今,我国新型储能项目投运总量为8.55GW/18.29GWh;其中,山西省新型储能投运总量为0.44GW/0.89GWh,占全国新型储能装机的5.18%。独立共享储能是山西省储能项目的规划重点,2023年至今山西省规划的新型储能项目中,独立共享储能占79.56%。

图1 2023年1-8月山西省储能项目情况

数据来源:EESA数据库

02.山西独立储能盈利模式

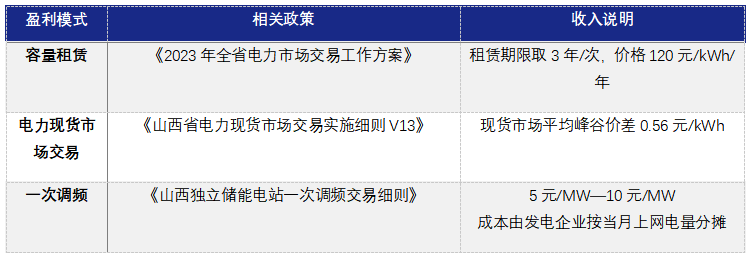

山西省是我国首批电力现货市场交易试点省份,电力现货市场较为成熟,同时也是我国第一个对电力一次调频进行市场化尝试的省份。现山西独立储能形成了“现货市场套利+辅助服务+容量租赁”的运营模式,盈利模式极具多样化。

电力现货市场套利:《山西省电力现货市场交易实施细则V13》对独立储能参与电力现货市场交易给出了相关规定。独立储能电站可在电价低谷时充电,电价高峰放电,赚取电价差。

一次调频辅助服务:《山西独立储能电站一次调频交易细则》规定山西独立储能可以参与电力一次调频交易,按照5元/MW—10元/MW给予补偿。

容量租赁:独立储能电站建设方将自身的装机容量租赁给新能源发电厂,使其达成配储目标,以此获得稳定的租金收入。山西省《2023年全省电力市场交易工作方案》指出,2023年将研究出台独立储能容量租赁相关机制,目前对于租赁年限和租赁价格暂无政策规定;国内其他省份规定的租期一般在1-10年,最长可达20年,指导价格100-300元/kWh/年不等。

表1 山西省独立储能电站收益模式

数据来源:EESA数据库

03.投资回报测算

3.1 前置条件

储能系统容量为100MW/200MWh;系统全生命周期20年,容量年衰减2%,第10年更换电芯,电芯成本0.5元/Wh;系统综合效率85%,系统设备残值率5%,锂电池残值率3%;年均运行天数260天,年运维成本为初建成本的2%,其他核心参数假设如下:

表 2核心参数设置说明

数据来源:EESA数据库

3.2 计算依据

1.现货市场套利收入=参与现货市场的储能能量容量*现货市场加权平均峰谷价差*年运行天数(损耗部分输配电价与政府基金及附加在成本项中减扣)

2.据《山西省一次调频交易细则》,“市场主体i第j次参与一次调频辅助服务的收益为:Rij,=Kij*Dij*CiR”;即一次调频辅助服务收益=申报价格*调节里程*调频次数*K(一次调频性能指标)*年运行天数;

其中,K=k1*k2*k3(K1、K2、K3最大值均为2,K值理论区间:1≤K<8;参考山西省电力能建勘测院及山西省晋中市忻朔区100MW/200MWh独立储能项目可行性研究报告,本次测算K值取5.5。(一次调频充放电平进平出,因系统效率产生的损耗电费在成本项中减扣)

3.容量租赁收入=租赁单价(取2023年我国容量租赁实际中标价均值)*租赁容量*租赁期限(3年/租赁期)

3.3 测算结果

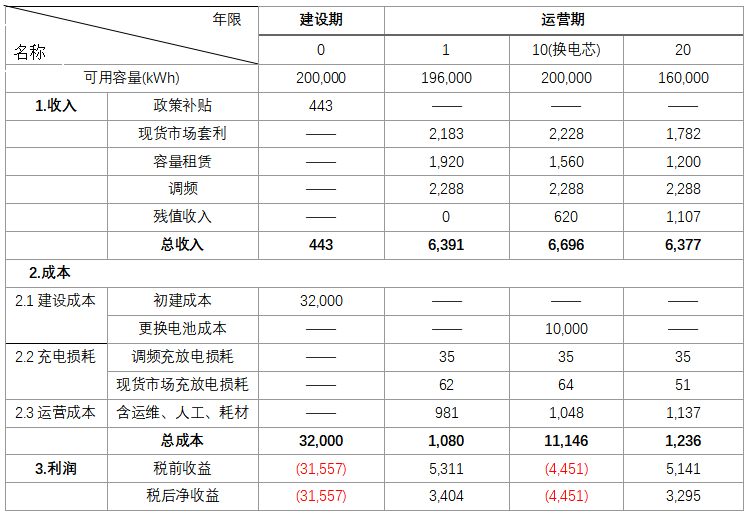

经测算,100MW/200MWh储能系统初建成本32,000万元;投资回收期15年,20年期NPV为8761万元,税后项目内部收益率5.96%,初步实现经济性,部分年份收益成本情况如下:

表3 山西省独立储能收益成本测算(万元)

数据来源:中国能建山西电力勘测设计院 EESA数据库

04.分析&结论

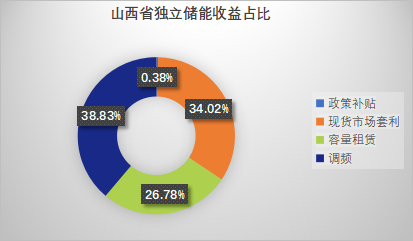

一次调频在山西省独立储能收益中占比最高,为38.83%;其次是现货市场套利,为34.02%,容量租赁占比26.78%,政策补贴占比0.38%。

图2 山西省独立储能收益占比

数据来源:EESA

4.1 现货市场收益分析

山西是我国首批电力现货市场建设试点单位之一,2021年4月启动第七次结算试运行以来一直持续稳定运行,市场成熟度较高。据山西省十四五规划,2025年山西新能源装机规模将占电力总装机的50%以上,造成山西电网的不稳定性进一步扩大;另外,山西省用电负荷增加缓慢,导致供需不平衡加剧,故现货交易的峰谷次数、峰谷价差会进一步扩大,收益更为可观。不过,现货市场收益受交易策略和时机影响较大,要求交易员具备高水平的综合素质。

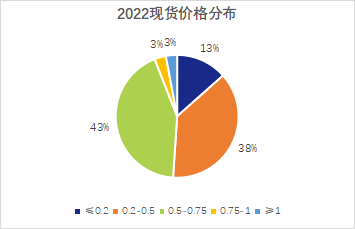

lambda统计数据显示,2022年山西电力现货价格分布情况如下:1-1.5元/kWh及0.75-1元/kWh的占比为3%,价格≤0.2元/kWh的时间为13%,0.2-0.5元/kWh和0.5-0.75元/kWh区间占比最大。可见不同时间现货价格差距较大,若交易人员能够选择合理的交易策略,收益将会进一步加大。据测算,当现货市场平均峰谷价差达到0.75元/kWh时,套利收入在收益中占比为40.85%,IRR提升至8%,可达到多数央企要求的新能源项目内部收益率。

图3 2022年山西电力西现货价格分布

数据来源:lambda EESA整理

4.2 一次调频收益分析

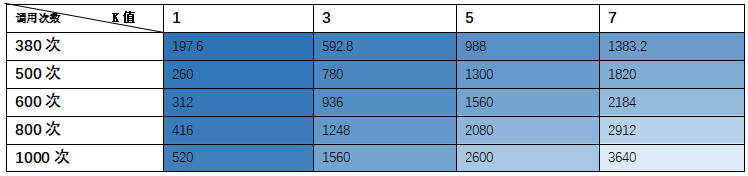

一次调频是山西省独立储能收益中占比最高的项目,收益最为可观。一次调频收益与K值(性能指标)、调频单价、调用次数有直接关系;其中,K值不仅决定着市场主体参与一次调频的资格,还决定了其中标排序价格,对调频收益更有着直接影响。当K值上升为7、日调用次数达到1000次时候,调频收益为3640万元,IRR上升到9.93%,经济性大幅提升。

表4 k值和调用次数对调频收入的影响(万元/年)

数据来源:EESA数据库

一次调频市场存在需求上限,山西省一次调频交易细则中提到,一次调频市场总需求量为运行日新能源装机最大出力的10%,故独立储能只能预留部分容量做调频用。山西是我国新能源装机大省,其十四五发展规划指出2025年山西新能源装机占比将达到50%,2030年达到60%,届时对一次调频资源的需求量将会更大,预计一次调频政策将长期稳定实施。

4.3 容量租赁收益分析

山西省《2023年全省电力市场交易工作方案》指出,容量租赁相关交易细则将在2023年研究出台,故容量租赁已是确定性收入。但山西对租赁价格与租赁期限未有明确规定,根据调研情况,市场租赁价格和时长实际情况不容乐观,笔者依据调研状况设定容量租赁价格为120元/kWh/年,租期3年,租赁比例下降5%/3年,不过受供需影响未来价格仍有下降空间,预计在100元/kWh/年左右。因此,建设方在建设电站前与新能源场站确定租赁事宜尤为重要。

05.未来展望

新型储能是支撑新型电力系统的重要技术和基础装备,电源测配储在提升新能源消纳、改善电网波动方面发挥着关键作用。电源侧配储是我国储能装机中占比最高的一项,但源侧配储始终存在利用率低、盈利模式单一等问题。2022年1月,独立储能的独立市场主体地位被确定,“共享储能”概念首次走进大众视野,山西、山东、蒙西、广东等多个地区关于独立储能已有明确的盈利模式。但据EESA访谈,即便理论上可实现经济性,多数从业者对仍独立储能项目投资持谨慎态度。究其原因,首先,独立储能初始投资过高、回收周期过长(一般为15年-20年),相对于工商业储能,更高的风险却没有得到更高的回报;其次,独立储能盈利模式受政策限制多,存在一定政策风险;最后,现货市场套利难度大,收益不确定性较高,投资回收机制未得实践验证。

那未来独立储能盈利之路走向如何呢?首先,持续加大政策保障力度,推进电力交易市场化,可逐步拉大峰谷价差、实现多充多放,以促进独立储能稳定收益;其次,逐步完善辅助服务市场化机制;最后,推进示范应用加快落地。站在企业的角度上看,开展现货市场交易员培训,加快建立大数据和量化交易平台,科学参与电力现货市场,或可在独立储能盈利之路上实现弯道超车。

来源:EESA储能云 ,作者:EESA张焕婷