上下而求索!破局新能源头顶的“三座大山”

发布日期:2023/10/15

在全球应对气候变化的大背景下,国内针对绿色发展和绿色消费的政策越发严格,欧盟碳关税和国际绿色供应链带来的压力也与日俱增。国内企业关注和购买绿电的热情逐步高涨,绿电和绿证的环境溢价有潜力成为新能源额外收益的重要来源。但随着新能源发展带来的系统成本增加,政策逐步要求新能源承担更多的义务,包括配置储能、分摊辅助服务费用、降低保障小时数等;叠加新能源参与电力市场面临的价格风险,开发过程中的非系统成本等因素,新能源的收益风险快速增加。如何做好绿电的大文章,促进新能源长远发展,需要更多的政策创新与保障。

一、新能源头顶的“三座大山”

当前,正处于新能源从保障消纳走向市场交易的过渡阶段,各地新能源消纳矛盾程度不同,电力市场进度不一,政策执行也存在较大差异,使新能源企业感觉经营压力陡增的同时,也存在很多困惑。影响新能源收益的因素很多,笔者粗略整理认为主要可分为以下三类:

(一)系统成本显著增加

由于新能源在功率调节、频率支撑和电压稳定等方面的劣势,必然带来系统成本的增加。新能源渗透率达到一定值,让新能源承担系统成本的责任是公平合理的。但当前要求新能源按比例配置储能的同时,仅将新能源作为单纯的成本被动分摊者而非主动参与者,将带来辅助服务机制运转低效和不透明的问题,给新能源企业带来更重的负担。

1.新能源强配储能政策带来低效与浪费

尽管国家发改委、能源局基于增强新能源调节能力出发,鼓励新能源配置储能,但并没有出台新能源按比例配置新型储能的强制政策。但大部分省份都出台了新能源配储要求,而且储能配置比例和政策强度有加强趋势。山东、河南等省甚至要求新能源场站实际配建或租赁储能容量不足的,按照未完成储能容量对应新能源容量规模的2倍停运。

笔者曾提出新能源强制配储带来的是“双输”局面!一方面增加了新能源的成本,光伏项目按照10%装机、2小时时长配置储能,将增加约6分钱的度电成本。仅将储能作为新能源并网的“路条”使利用效率低下,根据中电联的调研报告,新能源配储等效利用系数仅6.1%,配置储能对新能源来说是“规模越大,伤害越大”。对储能而言,由于没有针对实际运行的监督机制,为了降低成本的考虑,新能源配置的储能电站难以保证设备、工程和运行质量,反而不利于储能行业的整体发展。

随着电网运行压力的增大,要求新能源具备一定的调节能力无可厚非,但提升调节能力的方式应由市场决定。相对成本昂贵的储能,新能源应有更多的自由度去购买需求响应、煤电深调等灵活性资源或者采用自身功率管理行为,其成本压力可能更小。

2.辅助服务成本快速增加

新能源强制配储 “大干快上”的同时,由新能源承担的辅助服务成本也在快速增加,使新能源承担了双倍的成本。当前新能源发展带来的首要问题是调峰压力,在现货市场未连续运行的省份,调峰辅助服务市场(或固定补偿方式)是解决调峰问题的重要手段,但也给新能源带来较重的分摊负担。据了解河南等省份,仅调峰辅助服务一项,新能源场站的分摊费用就占到了月度收入的10%左右,部分新能源场站分摊费用甚至超过20%,而与此同时河南要求新能源项目按功率配置10%-20%,时长2小时的储能。

新能源承担调峰费用是天经地义,但很多调峰市场规则也有优化的空间。以河南、新疆为例,第二档调峰辅助服务报价可以高至0.5-0.7元/kWh,已大幅高于新能源的上网电价,市场消纳新能源付出的成本已高于其总收益。按照费用分摊规则,火电厂进入深调时段,主要是新能源发电计入分摊基数,而此时的调峰辅助服务成本费用也较高,大幅增加了此时发电的新能源场站分摊费用,分摊费用甚至可能高于其发电收入。

一方面要求新能源配置储能,另一方面又没有向新能源开放调峰市场,新能源只能在不透明的市场环境下被动分摊成本。如果允许新能源以配置的储能,甚至以弃风弃光的方式参与辅助服务市场,将使辅助服务的最高成本控制在上网电价上下。再退一步,即便新能源不参与辅助服务市场,仅向新能源场站发布调峰市场交易出清结果与时段,就能指引新能源合理安排储能运行,降低调峰辅助服务分摊成本。

未来随着现货市场的完善,调峰辅助服务市场将融合进现货市场,新能源的调峰成本将反映在现货市场价格波动中,调峰成本的发现将更加完善、透明,有利于降低调峰承担费用。但是新能源承担的调频、备用、爬坡等其他辅助服务成本也将增加,当前山西等现货市场分担费用即包括上述名目,大幅降低了新能源的收益。

(二)电力市场带来价格风险

有序推进新能源参与现货市场交易,是实现其更大规模发展的必由之路,根据全国统一电力市场建设要求,2030年新能源将全面参与电力市场。尽管新能源入市之路不会一蹴而就,但电力市场带来的价格风险已充分显现。

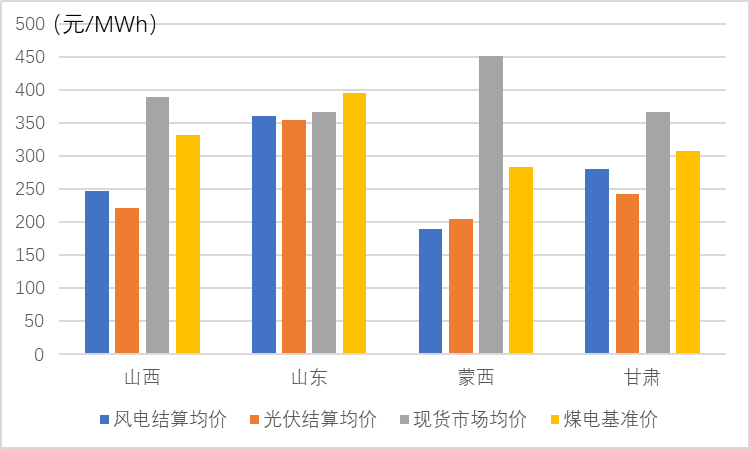

图1 2022年新能源现货市场成交均价

图1是初步统计的2022年新能源现货市场成交均价,图中显示新能源平均交易价格不但大幅低于现货市场平均价格,也低于当地煤电基准价。在山西、蒙西现货市场中,风电、光伏现货市场均价比煤电基准价降低约25%-33%。而在2022年国网省间现货市场中,风电平均成交价约为0.39元/kWh,光伏均价则低至约0.2元/kWh,均大幅低于省间现货全电量0.87元/kWh的均价。

更让新能源雪上加霜的是,三北各省级行政区自行降低了最低保障收购小时,大部分地区的保障小时已不及国家发布的一半,违背了《关于促进新时代新能源高质量发展的实施方案》中的要求。这大大加快了这些地区的新能源入市步伐,可能导致新能源在电力市场上的“硬着陆”。

风电、光伏在时间上扎堆发电,空间上也在资源条件好的地区富集,随着新能源比例的增长,新能源大发时段现货市场价格的持续下降可以预期,所以市场化被新能源运营商视作洪水猛兽。尽管理论上可将中长期金融合同作为避险工具,但新能源的不可预测、不可调节性,可能带来中长期合约的偏差风险,现货市场平均价格向中长期的传导也决定了新能源中长期合约难以获得较高电价。市场化带来的价格风险,给新能源收益带来巨大的不确定性,导致新能源投资决策和资产评估的困难,可能给长期投资带来一定阻碍。

(三)不合理投资成本

新能源项目具备开发建设周期短,运营期用工量少,运行前几年应缴税收低,就业、税收、产业等带动力度有限,导致地方政府利用稀缺的新能源场址资源,对新能源开发商提出附带条件,以带动当地经济发展。近期,国家能源局发布《<关于促进新时代新能源高质量发展的实施方案>案例解读》,再次点名地方政府以各类名义增加新能源企业的投资成本,违背了《实施方案》中“不得以任何名义增加新能源企业的不合理投资或成本”的明确要求。可见,各地政府对新能源项目投资提出各种附带条件仍比较普遍,包括拉动装备制造业在当地建厂、投资修路、捐助帮扶等,较大程度推高了新能源项目的开发成本。

二、绿电如何撬动新能源的长远发展?

国内越来越倡导绿色发展和绿色消费,欧盟碳关税和国际绿色供应链带来的压力也与日俱增。国内企业关注和购买绿电的热情逐步高涨,尽管当前绿电和绿证的环境溢价规模很小,但依托政策创新,新能源的绿色价值有潜力成为撬动新能源发展的主要着力点。

(一)绿电交易仍存阻碍

在刚发布的一季度新能源发展数据中,光伏新增33.6GW,风电新增10.4GW,同比均实现了大幅增长,但头顶“三座大山”给新能源带来沉重的发展压力。除了通过技术、企业让利等降成本措施外,各界寄厚望于近年来兴起的绿电(绿证)市场。

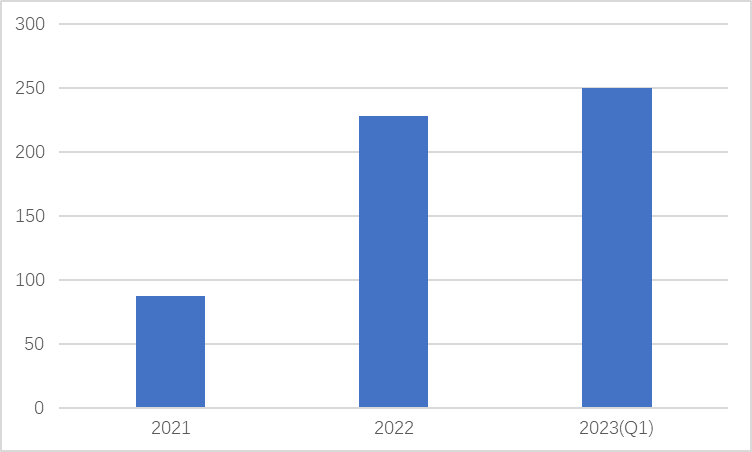

根据相关数据,绿电交易处于快速增长阶段,2023年一季度交易量已超过2022年总和,但仍仅占同期全社会市场化电量2%左右。绿电作为中长期交易品种,由于现阶段存在最低限价要求,平均溢价为20.5-105.5元/MWh,对于增厚新能源收益效果明显。但上述溢价是以煤电基准价为基点的计算结果,实际上真实的环境溢价需要减去2021年以来电能量价格上涨带来的影响,其值很难精准估计。而2022年绿证(证电分离)交易量约145万张,交易均价为28.1元/张(MWh),以此推论绿电纯粹的环境溢价应在0.028元/kWh左右。

图2 绿电交易电量情况(亿千瓦时)

考虑到当前交易量限制和环境溢价的不明确,其附加收益对于推动新能源发展仍是杯水车薪。未来,要实现绿电交易总量大幅增长仍需面对以下问题:

1.绿电采购动力缺失,环境溢价难兑现。当前电价上涨和经济失速的情况下,企业为绿电支付环境溢价的动力下降。尤其国内碳市场建设滞后,用电企业尚未纳入碳市场,环境价值缺少兑现场所,社会也没有形成为绿色产品支付超额费用的理念,导致绿电采购缺少经济驱动力。尽管国际绿色产业链对绿电提出了要求,但由于国内信息批露机制差异以及对补贴项目的承认,国内绿证要获得国际社会认可也存在疑问。即便国内绿证受到国际认可,参考国际I-REC绿证价格仅6元/MWh,对于新能源的价值支持也较低。

2.绿电交易存在省间壁垒。根据〔2023〕75号文,享受补贴的绿电项目也可参与绿电交易,加大了绿电的供给。但用户仍更倾向于平价绿电,东西部绿电供需不平衡仍客观存在。由于当前跨省跨区绿电交易仍需省级交易中心代理,存在较高的交易门槛;同时西部地区为优先完成消纳责任权重考虑,“惜售”绿电的情况较普遍,更加制约了绿电的省间流动。

3.绿电交易与其他市场品种的融合。当前规则赋予绿电交易优先执行、优先结算地位,但随着交易量的增加,绿电交易与其他市场品种的衔接问题将出现,其优先原则以及溢价要求也难以保证。在与现货市场的衔接中也存在困难,因为绿电交易是双边合约,绿电归属比较明确。但现货市场中是集中竞价模式,所有人的交易对手方都是统一市场,谁最终消费了绿电难以确定,也就无法分辨绿证的归属。

(二)关于促进新能源长远发展的建议

稳定新能源的价值,是促进新能源产业长远健康发展的前提条件。在新能源绿色属性方面做文章,通过配额强制、碳排放政策激励和碳市场联动等多管齐下,是增强新能源市场需求和稳定其价值的可行方案:

1.进一步完善可再生能源消纳责任权重的分配。逐步分解消纳责任权重至用户侧,市场化用户通过主动采购绿电,并以绿证作为完成消纳责任权重的凭证。这样通过强制性责任措施保证了绿电的需求,将给新能源发电的基本价格进行托底。责任权重分解至市场主体后,适度减轻对省级政府责任权重考核,以减少绿电的省间交易障碍。

2.加快构建碳排放双控目标导向。国家提出实现能耗双控向碳排放双控转变,但由于全社会的碳核算体系的建立仍需时日,先期可以在能耗总量和强度考核中不计入可再生能源的量,将推动企业积极购买绿电来克服能耗双控对生产规模的束缚,拉动绿电价格进一步增长。

3.充分认可绿证的交易和金融属性。允许绿证的再次交易,用户超额消纳新能源后可通过出售绿证进行获利,更好激励用户购买绿电的积极性。在绿电合同中,建议约定发用电曲线,基于发用电曲线的匹配度作为绿电实际执行和发放绿证的依据,就能促进发用电侧主动调整曲线,更好实现新能源电力的有效消纳。

4.碳市场应成为调节新能源竞争力的强大工具。碳市场作为最重要的环境市场,通过“总量+交易”的方式调节碳成本,能在推动能源低碳转型过程中发挥重要作用。国际上通过碳市场的调节促进能源低碳转型已有成功经验,欧盟碳市场通过高昂的碳价实现了可再生能源对化石能源的成本优势,抬升了整体电价水平,使可再生能源不论在长期PPA合约还是短期市场中均能获得比较好的电价。建议尽快实现碳市场扩围并促进绿电市场与碳市场的联动:在碳市场中早日纳入冶金、钢铁等具有较大终端用电需求的行业;完善碳排放监测核查体系,在用户碳排放核算中将绿色电力相关碳排放量予以扣减,从而使碳成本传导至绿电市场提升环境溢价定价合理性。在新能源的不同发展阶段,通过碳市场不断收紧配额总量,通过碳价的调整提升绿电环境价值,保证新能源在与化石能源电力竞争中具有一定优势。

来源:零点能源智库 作者:王康