储事回望!2023中国储能产业十大发展趋势

发布日期:2024/1/3

时光荏苒,岁月如歌,转眼间2023年即将成为过去。

回首这一年,我国储能产业在“冰”与“火”之间极度“拉扯”。

一方面,自年初以来,一场场人气爆满的线下展会及各种论坛串联起了储能行业的“加速度”:工商业储能起势、资本纷纷跨界、政府频频招商、百万年薪抢人等现象,似乎都在向世人展示着储能的狂热。

另一方面,今年下半年以来,整个储能行业一直被种种悲观情绪裹挟,诸如产业虚火、产能过剩、低价竞标、订单退货、安全事故等负面言论不绝于耳。

如此魔幻的两极分化似乎表明了2023年储能行业以及储能市场一直处于动态变化中。而没有人能对抗变化,只有拥抱变化,才是2024年的最优应对策略。

作为行业媒体,为大家盘点了2023年储能行业十大发展趋势,希望通过这些关键词,复盘整个储能行业全年的激情、困惑、反思和启示。以期帮您更好地规划未来的增长路径。

市场高启 趋于理性

随着可再生能源装机规模快速增长,电力系统对各类调节性电源需求亦迅速增长,新型储能项目加速落地,装机规模持续快速提升。

国家能源局最新数据显示,2023年上半年,我国已建成投运新型储能项目累计装机规模超过1733万千瓦/3580万千瓦时,1-6月,新投运装机规模约863万千瓦/1772万千瓦时,相当于此前历年累计装机规模总和。

已投运项目数量同样体现出我国新型储能的快速增长。根据央视最新道,今年上半年,我国新型储能已投运项目数量达850个,是2022年同期的两倍多。

不过,在市场规模突飞猛进的同时,亦有不少权威专家呼吁理性看待储能市场的火热。中国工程院院士刘吉臻在储能产学研融合发展论坛上谈到,储能不是万能的,风光配储肯定不是正确的路径。

同时,他还强调“在电力系统大规模新能源的消纳过程中,新型储能基本上没发挥显著作用,相当于弄了几个矿泉水桶装长江水”。

几乎就在同一时间,中国科学院院士欧阳明高也提到,氢储能会是今后的主流储能方式,因为储能的规模和周期都是压缩空气和抽水蓄能无法相比的,电化学储能更不行。

储能作为一种新兴行业,在趋于成熟之前,产业的跌宕起伏在所难免。而且在经历过各种乱象与野蛮生长之后产业洗牌和趋于理性发展也是每个新兴产业规模化发展的必经之路。

工商业储能起势

随着峰谷电价差的进一步拉大、电力市场化脚步的加快、再叠加政策和补贴以及用电刚需,工商业储能凭借峰谷套利的盈利模式,成为诸多企业高速发展的新契机,同时也为整个储能产业带来了新一轮的机遇和无限的想象。

具体到项目层面,备案总规模也呈持续上升趋势。根据相关报道,今年7-10月,仅浙江省备案工商业储能项目就多达439个,总规模超787.1MW/2073.9MWh,涉及总投资金额达41亿元。

而工商业储能的爆发与用电需求、政策刺激以及盈利的商业模式密不可分。

首先从需求来分析。今年全国的用电量预计要达到9万亿KWh,其中工商业的用能占比将超过80%。这导致23个省份有可能会出现电力的供应紧张。这对工商业储能而言,是一个巨大的供需市场。

其次,从政策引导来看。今年以来,各省市区地区相继推出多项利好储能的政策和文件。其中,仅补贴政策就多达数十个。通过梳理,2023年1月-8月,全国22座城市发布了36条储能补贴政策,内容涉及容量补贴、放电补贴、投资补贴三大类型。

此外,一个行业能否健康可持续发展,关键还要看是否有具有盈利的商业模型。每度电7毛的价差是业内普遍认定的工商业储能实现经济性的门槛,当前全国已经有20多个省份的峰谷价差超过了7毛,甚至有些省份达到了1.4元。未来峰谷电价差可能还会进一步扩大,工商业储能的经济性也会持续提升。

不过,虽然工商业储能风口已至,但从政策的稳定性到性能和回报率,再到安全和运维,都存在一些潜在的问题。并且工商业储能市场正处于从0到1的阶段,格局尚未形成。

开启人才抢夺战

储能作为支撑实现双碳目标的关键技术,是双碳领域里对人才需求量最大,最迫切的赛道。

根据《能源技术革命创新行动计划(2016-2030年)》和《中国能源展望2030》,预计到2030年储能专业人才需求将达到300多万。

这让不少企业在过去一两年时间里开启了“抢人大战”。其中用高薪岗位争抢相关专业人才是储能企业常用的“战术”。前段时间,一家体量中等的储能企业公开招聘储能总经理,给出的年薪待遇范围达到150万—180万。

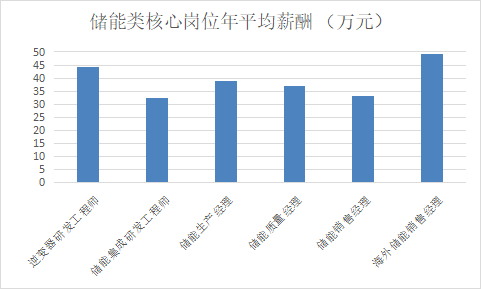

高管之外的其他储能类岗位的薪资也普遍较高。根据各大招聘网站公开数据及日常访问数据,储能类岗位薪资,尤其是逆变器和海外储能销售平均工资超过40万,生产和质量类岗位也水涨船高。

数据来源:新能源人才服务

与直接赤裸裸的高薪“诱惑”不同的是,很多甲方公司还用大平台和广阔的发展前景来吸引人才。

行业猎头表示:出现这种抢人的局面,主要在于储能行业成长太快,短时间内人才供给不上。而这背后折射出的是储能相关的“产学研”一直处于初级阶段。

2020年,西安交通大学发布本科招生计划,开设“储能科学与工程(试验班)”成为全国首个开设储能专业的高校。虽然后续两年内,全国各大院校纷纷设置了独立的储能专业,截止目前,已有85所高校开设储能专业。但现实情况却是第一批储能专业的学生还尚未毕业。

可以预见的是,随着双碳目标的进一步践行和储能市场的高速发展,储能领域在未来10-15年内都将处于上升阶段,相关专业人才短期内仍然会是各大企业争抢的“香饽饽”。尤其是高级人才严重匮乏,未来商业互挖、分分合合的故事还将继续在储能江湖上演。

国企入局 巨头垄断

“十四五”期间,国内新能源项目大多数由五大六小等央企和地方国企等投资建设,储能项目大部分亦由他们配套招标,叠加南网和国网,大储的客户资源由大型电力央国企牢牢掌握话语权。

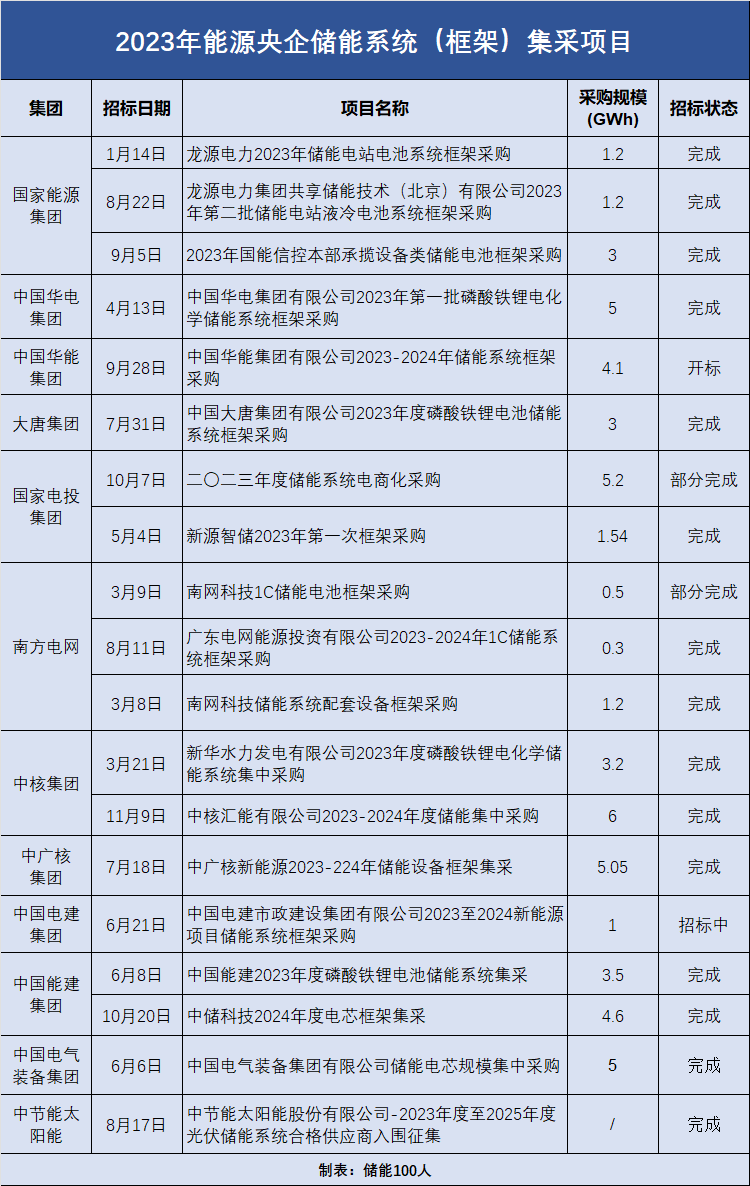

2023年以来,各大央企加大了集采力度。根据不完全统计,国家能源集团、华电集团、华能集团、大唐集团、国家电投、南方电网、中核集团、中广核集团、中国能建、中国电建、中国电气装备、中节能太阳能等12大能源央企及下属单位陆续启动储能系统(电芯框架)集采,总规模超54.59GWh。

通过梳理发现,国家能源集团、国家电投、中国中车、中石油、中国能建等央国企正在加速进入设备制造和系统集成领域。得益于业主关系、品牌效应、规模门槛、量价联动等,巨头垄断趋势进一步强化。比亚迪、宁德时代、阳光电源、中车株洲所等依旧牢牢占据市场主导位置,品牌认知趋向固化。在这个高度同质化的生态圈里,拼规模成本、拼资金实力、拼资源决定了大储只是巨头的战场。

价格持续走低

随着各大央企加大了集采力度,让大储领域的竞争变得更加白热化。一方面,几十家投标企业蜂拥而至的集采,每个标段中标候选人一般却只有3-5家;另一方面,巨大的过剩产能无处消化,各环节企业纷纷加入储能系统集成赛道,直接推动投标价不断走低。

根据「储能100人」统计,进入第四季度以来,储能系统报价屡创新低。10月底,在中国华能集团储能系统框架集采中,0.724元/Wh的报价一度令市场哗然。但是,这一报价才成为历史新低没几天,便被国电投集采中所报的0.644元/Wh打破了,而后续中核汇能集采中又出现了0.638元/Wh的报价,不过最终还是被黄河水电项目的0.568元/Wh刷新了记录。

“没有最低,只有更低”成了储能系统集采的最真实的写照,而这同样适用于储能电芯的集采。从年初至今,储能电芯价格已跌近50%。市场数据显示,储能电芯(LFP磷酸铁锂)最低报价为0.41元/Wh,甚至业内还流传着有个别厂家的报价低至0.3元/Wh。

如此低的报价,令储能企业纷纷叫苦不迭。智光储能总裁姜新宇曾指出,2023上半年,系统集成商的毛利率最多7%,另外还有各类费用需要摊销。

这意味着,如果储能沦为只是电力系统的一个配件,其“多面手”的价值难以发挥,上述低毛利趋势在短时间内将难以改变。

进入产能过剩时代

如今我国已在全球储能市场占据优势地位。比如中国已在2022年超过美国成为全球最大的储能市场;中国储能电池出货量占全球比例达87%;在亚太地区,中国BESS集成商共占据86%的市场份额等等。

但同时,当前的一系列数据也都在证明,中国储能强势崛起的背后,也有风险在加速聚集。尤其在全球经济下行、增速放缓的大背景下,新能源产业内部也在发生剧烈变化,比如 “疯狂扩张与严重产能过剩,供需博弈与原材料价格剧烈波动,全球化发展与贸易保护盛行” 等诸多因素都在加剧产业分化进程。其中,几乎可以确定,储能产业已步入新一轮残酷竞争与洗牌周期。

首先看一组高工产研统计的数据:2022年储能电池相关扩产项目达26个,投资额超3000亿元,产能达到820GWh。

储能系统集成商也在迅速扩建,根据不完全统计,我国储能系统集成商现有产能232GWh规划总产能超845GWh。今年1-8月,100多家储能相关企业推出项目规划,计划投资金额超5700亿元,储能电池及系统集成项目规划建设产能超1.5TWh。

相比之下,今年前三季度储能锂电池累计出货量仅127GWh。第三季度,储能锂电池行业产能利用率普遍低于50%,适用于源网侧储能的方形储能锂电池产能利用率已低于50%,用于户储的方形储能锂电池(50Ah)产能利用率仅40%。

截止目前,在动力电池、储能电池核心赛道上,已知的企业产能规划均远超2025年第三方研究机构对市场需求的预测上限,未来三年内出现严重产能过剩似乎已经不可避免。

中国企业纷纷出海

国内储能市场已经形成“僧多粥少”,少数企业切大蛋糕、一部分企业切小蛋糕、大部分企业没有蛋糕的局面。

“行业拥挤、利润稀薄”激发更多企业“走出去”的动力,全球化布局势在必行。最早一批储能的先行者阳光电源、比亚迪在海外深耕多年,并取得显著成绩。据伍德麦肯兹最新研究报告显示,2022年,阳光电源以16%的全球市场出货量份额排名全球第一,华为和比亚迪分别位列第四、第五。

后来者双一力、南都电源、库博能源、科陆电子也逐渐在海外取得突破,宁德时代、亿纬锂能、瑞浦兰钧、远景动力等电池巨头纷纷与国外企业达成合作协议,中国储能企业“出海”的先行者与后来者开始在世界舞台汇合。

不过,中国企业出海也绝非一片坦途。比如早在2019年,宁德时代就开始在德国图灵根州建设第一座海外工厂,直到2023年年初,该工厂才宣布投产。以宁德时代的扩产经验与技术实力,仍历时四年之久,其中困难,可见一斑。

此外,中国企业会因为国内发达和成熟的产业链具备优势,但在海外却有可能面对产业链不通畅带来的问题。比如,美国2022年仅占全球锂产量的0.6%,供应保障能力明显不足,若从海外引入则放大了风险性,其本土缺乏供应链的完整度,对出海企业的海外运营能力和成本控制提出了挑战。

中信建投证券在今年的调研中指出,并网要经过当地配电网经营公司/独立系统运营商/区域输电组织/联邦能源委员会等不同的机构,电网改造费用高昂,统一化运营更是难以达成共识,这会导致行业需求释放被拖慢,影响企业业绩。

在国内,成熟的市场方案人人掌握,带来巨大的竞争。但转移到海外,谁手握的业务武器多、能量大,反而能强化企业的吸引力。当这么多储能企业集体对外输出时,它们也会把从海外市场吸收的经验反哺国内。

于是,出海变成了一场国际话语权增强+产业质量提升的双重战役。不管最终要经历怎样的深度竞争过程,储能产业的发展水平,都在出海之旅中得到了实打实的提升,这属于长期利好。

技术迭代迅猛

近期采访了多位行业专家、学者、资深从业者等,围绕我国新型储能技术发展现状和问题,进行了深入交流与探讨。大部分人都表示最大的感受就是:“技术迭代太快了,去年一些主流技术今年就面临淘汰了”。

具体来看,风冷系统快步跑向液冷。截止目前,宁德时代、阳光电源、远景能源、海辰储能、中车株洲所、瑞浦兰钧、欣旺达、中创新航、航天锂电、双一力、科华数能、 明美新能源、正泰电源等企业已先后发布了20尺5MWh液冷储能系统产品。

超300Ah的储能电芯已成风向标。截至目前,几乎所有电池厂商都推出了300Ah+的储能电芯,不过市场上的产品呈现出各种容量:314Ah、315Ah、320Ah、325Ah、560Ah、580Ah、1130 Ah......

可以说,上到电池研发,下到工程应用,当前的电化学储能尤其是锂电储能技术正在进入飞快的迭代周期。大电芯、高电压、液冷等新产品新技术不断推陈出新,储能系统向大容量方向持续演进。而无法快速更新迭代的设备企业,面临着严峻的甚至是活下去的压力。

不过,亦有系统集成商透露出其对技术更新迭代太快产生的担忧。他表示,如今的电池厂商一年一更的所谓技术创新会把前面的问题掩盖掉,因为一款新品应用到项目,需要一定时间去验证和发现问题以便更好的改进和更新,但现在电池厂商每年都推出新品,之前的产品还没有得到论证,新的产品就出来将其覆盖了。

所以有些技术慢一点没关系,但要做稳定、做可靠、做扎实。

以“锂”为主 百花齐放

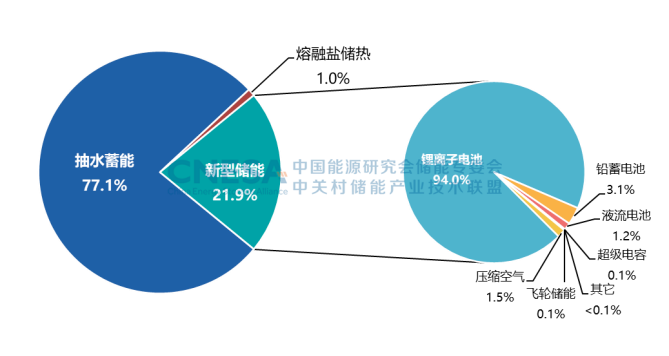

无论从中国还是全球来看,锂离子电池在电化学储能产业中依然优势明显,其所占据的主导地位也是其他技术路线短期内不可撼动的。

中关村储能联盟《储能白皮书2023》中数据显示,锂离子电池占比高达94%以上,多家主流厂商为储能开发了专用300Ah以上大容量电芯,大量锂电企业布局钠电技术,GWh产线正式投产,固态电池储能产品发布。

图片来源:中关村储能联盟《储能白皮书2023》

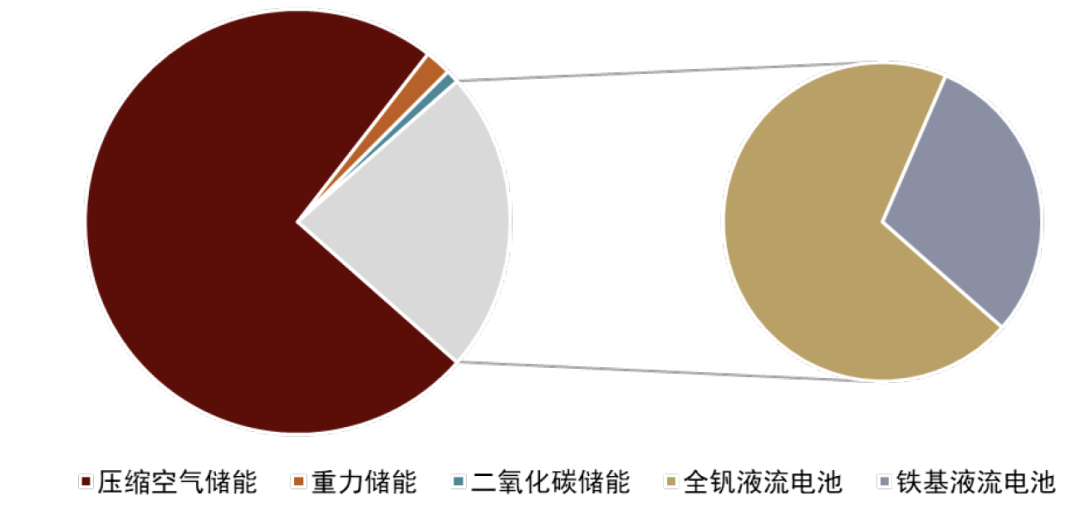

不过,虽然锂离子电池占据主导地位,但其他技术也存在百花齐放的趋势,尤其长时储能商业化进程不断加快。其中,液流电池、压缩空气国内新签约项目占比较高。2023年上半年长时储能签约项目中(不考虑抽水蓄能),压缩空气储能项目达17个,装机规模超7GW,占比达74%,储能时长最长为5小时;液流电池储能项目达14个,全钒液流电池和铁基液流电池为主要技术路线,装机规模占比达23%。

资料来源:ESPlaza,中金公司研究部

此外,飞轮等短时高频技术的应用需求持续增加,已有300MW+的项目处于规划在建中。

其它技术包括水系钠盐电池、超级电容、锂电容、液态金属等技术纷纷取得新突破。本体技术外,高压级联、分布式、模块化集成技术,各类液冷储能解决方案等新产品或新方案纷纷发布,为储能在新型电力系统的规模化应用提供了关键技术支撑。

安全隐患挥之不去

最后,是老生常谈的安全问题。随着储能行业蓬勃发展,安全事故也频频见诸报端。近年来,全球累计报告储能事故超过80起,仅2022年就已经发生了17起以上的储能着火事故。而安全问题就像一把利剑始终悬在快速发展的储能产业头上。

根据公开信息发现,2023年以来全球也发生了10余起储能安全事故,多数发生在国外:今年9月,美国加州山谷中心(Valley Center)储能设施起火;同月,澳大利亚昆士兰州Bouldercombe电池储能项目中,特斯拉Megapack 2.0储能系统发生火灾,出现火焰和燃烧塑料的气味;8月,法国西南部Saucats的一个锂电池储能柜发生火灾;5月,纽约州东汉普顿Cove Hollow Road变电站的5MW东汉普顿储能中心锂离子电池储能系统起火……

图为澳大利亚昆士兰州Bouldercombe电池储能项目起火

其中,中国也有明确被报道的储能安全事故。比如,今年8月,香洲区屏北二路广通物流园内储能柜突然起火;7月,台中市龙井区路旁集装箱储能站发生火灾。以及被业内疯传,被比亚迪报警辟谣,但至今仍无定论的“某宁夏储能电站起火事故”。

实际上,新国标的实施正推动储能消防标准进入PACK级灭火阶段,储能出现安全问题的概率会越来越小。

根据报道,今年发生的储能安全事故并未造成人员伤亡及严重的社会影响,但却让整个行业再次认识到,安全是产业发展的前提。同时,也让市场对储能企业及产品的要求更加清晰:安全是不容置辩的底线。