万物一体!GGII:2023年液流储能电池,走到“聚光灯”下

发布日期:2024/1/11

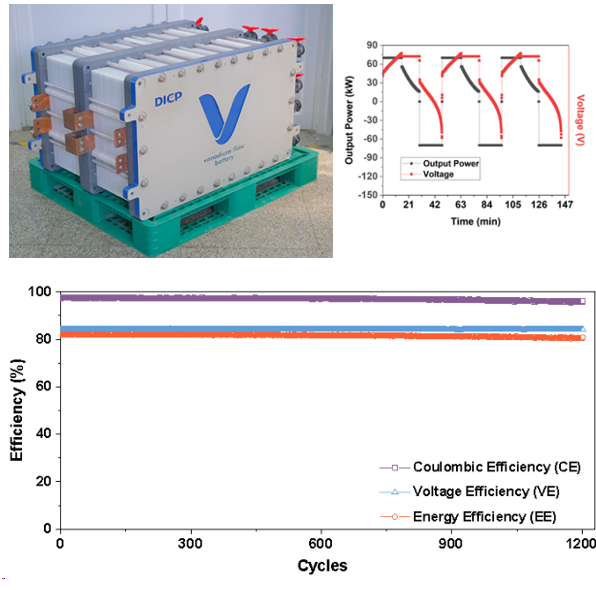

近日,中国科学院大连化学物理研究所储能技术研究部研究员李先锋团队,采用自主开发的新一代高选择性可焊接多孔复合膜和可焊接高导电双极板,研制出了70kW级高功率密度全钒液流电池单体电堆。

在体积保持不变的条件下,功率由30kW提高至70kW,成本较目前的30kW级电堆降低40%。使用该电堆,可将一个20尺的250kW储能单元模块升级为500kW储能单元模块,大幅缩减功率单元体积的同时还降低了系统配套设施的成本。该电堆技术的开发,有望进一步提升全钒液流电池的经济性和可靠性。

资料来源:中国科学院大连化物所官网,高工产业研究院(GGII)整理,2024年1月

2023年是液流电池乘势而起,利时而成的一年。

01 需求驱动

双碳背景下,可再生能源占比迅速提升,电网调节压力增大,相比2小时短时储能,长时储能更有利于减少弃风弃光率,且更具性价比,当储能系统持续时长达到4~8小时,电网弃风弃光率可得到有效控制。

政策上,配储由最初的鼓励引导到成为并网标配,比例从10%-20%逐步上升至15%-30%,配储时长从1-2小时提升至4-5小时。据统计,截至2023年底,河北、西藏、内蒙古、上海、新疆等10个多省份明确提出配置4小时以上长时储能,部分示范项目达到6-8小时。

锂电储能普遍配储时长为2小时,其在4小时以下储能中更具成本优势。作为长时储能最具竞争优势的技术,液流电池迎来春天。

2022-2023年以来各省/市/区4小时以上配储政策(部分)

资料来源:公开资料,高工产业研究院(GGII)整理,2023年12月

02 项目不断

安全性、经济性是储能发展的关键指标。2023年3月,国家能源局发布的《防止电力生产事故的二十五项重点要求(2023版)》中再一次强调了对中大型电化学储能电站的安全性要求。相比锂电储能,液流电池具有本征安全、循环寿命更长、全生命周期成本低等特点,项目招标不断加速推进中。

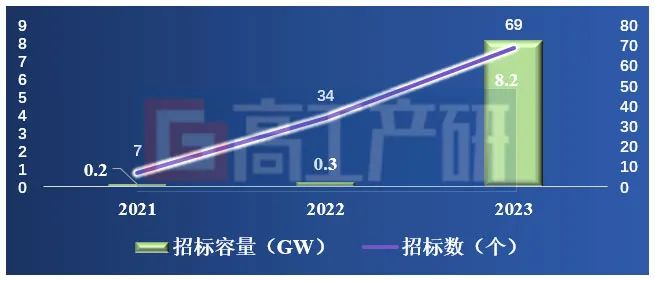

根据高工产业研究院(GGII)数据显示,2023年1-11月,公开的液流电池招投标数量为69个,招标容量达8.2GW,是2022年液流电池招标容量27倍。较大增长需求推动液流电池市场规模不断发展。

2021-2023年11月液流电池招标情况(GW,个)

资料来源:高工产业研究院(GGII)整理,2023年12月

03 市场空间

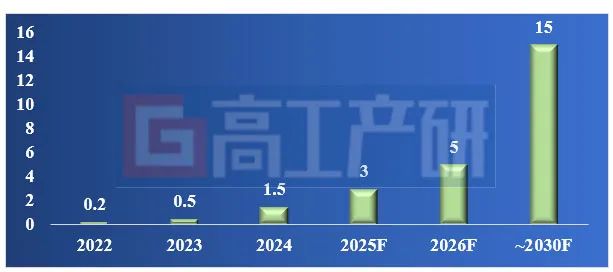

在多时间尺度、多应用场景下的市场多样化需求下,液流电池进入产能、技术高速发展期,步入GW级时代。GGII数据显示,截至2023年底,中国液流电池出货规模约500MW

2022-2030年国内液流电池出货规模(GW)

资料来源:高工产业研究院(GGII)整理,2023年12月

04 产能扩张

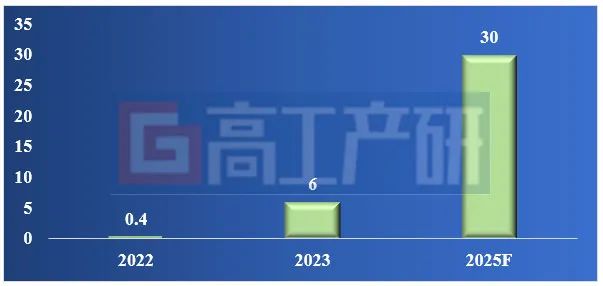

液流电池行业产能供不应求,现已进入产能爆发增长期。对比2023年液流电池招标容量,其产能不能满足招标需求量。2023年,已有十余家液流电池生产商在紧密推进液流电池扩产计划,随着纬景储能、北京普能、星辰新能等企业相继投产,2023年液流电池产能达6GW(含爬坡产能),2025年有望跃升至30GW,未来两年液流电池行业将迎来一轮增资扩产热潮。

2022-2025年液流电池产能情况(GW)

资料来源:高工产业研究院(GGII)整理,2023年12月

05 投资火热

2023年液流电池太火。某主流液流电池企业表示,“2023年接待的投资机构几十家,根本接见不过来”,某投资机构表示,“企业本轮已经融资完,下一轮也被预定完”。据GGII统计数据显示,2023年,主流液流电池企业获得近30亿元融资,其中融科储能作为液流电池领域的明星企业,4月获得超10亿元B+轮融资。从融资目的看,多数融资活动主要为扩产,以缓解行业产能不足。

2023年主流液流电池项目投融资情况

资料来源:高工产业研究院(GGII)整理,2023年12月

06 成本下降

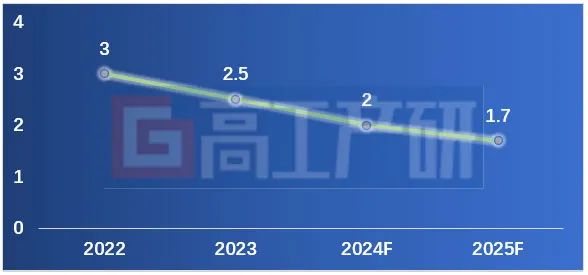

整体来看,2023年液流电池项目招投标仍以全钒液流电池为主。GGII数据显示,近年来全钒液流电池的系统价格持续维持下降趋势,2023年4h储能系统成交价范围2.3-2.8元/Wh,平均成交价约2.5元/Wh左右。主要为电解液和电堆方面的价格在持续降低。预计2024年全年有望下降至2-2.2元/Wh,“十四五”期末可实现1.7元/Wh的水平。

2022-2025年中国全钒液流电池系统价格变动趋势(元/Wh)

资料来源:高工产业研究院(GGII)整理,2023年12月

液流电池正逐步走到聚光灯下。

但与此同时,液流电池在聚光灯照射下仍有些许光影斑驳。

07 初装成本过高

液流电池全生命周期成本虽然较低,但对于投资者来说,项目启动门槛过高。国内投资项目一般回收期在5~8年,而液流电池计算其成本优势需要将时间拉长至20年甚至更多。在当下储能技术百花齐放,各技术路线成本不断下降,如2023年锂电池储能电芯价格范围降至0.4-0.5元/Wh,系统价格在0.7-0.8元/Wh,液流电池的高初装成本让投资者望而却步。

08 各环节需降本

液流电池降成本主要是电解液和电堆成本的下降。电解液方面,目前电解液利用率不高,导致V2O5的用量居高不下,需进一步完善电解液添加剂的研发,降本主要在降低单kWh V2O5用量、规模化降低材料成本、电解液租赁等方面降低成本。

电堆方面,主要通过国产替代降低离子交换膜价格或开发其他类型的离子交换膜。现市场主流产品为美国Nafion膜,国产替代方面,东岳未来、科润新材料等厂商正在积极开发病取得量产进展。其他类型的离子交换膜方面,以中科院大连化物所的张华民团队研发的非氟多孔膜正在小批量试用中

09 性能待升

液流电池最大的劣势是能量密度远低于锂电池,锂电池能量密度高达300-400Wh/kg,是全钒液流电池的10-15倍。较低的能量密度导致液流电池如想达到同等储电量,则需要体积更大。因此如何提高能量密度、提升电解液利用率成为行业的共同目标。

10 与锂之“争”

体来看,液流电池储能和锂电池储能并非绝对的零和博弈。

锂电池储能产业链条完善、技术成熟度高、成本不断下降、规模效益明显,叠加锂电池储能占地面积相对小,建设运输灵活,在表后市场仍将会是市场主流技术路线。

而在表前市场大规模、长时储能领域,液流电池储能将直接与锂电储能竞争。既是如此,两者也不会是替代关系,而会是交叉叠加需求互补。

彼出于是,是亦因彼。

来源: 高工产研