“氢”军万马赴未来!氢能驶向新万亿级赛道

发布日期:2024/3/13

2024年两会《政府工作报告》指出:“加快前沿新兴氢能、新材料、创新药等产业发展,积极打造生物制造、商业航天、低空经济等新增长引擎。”这是中央在全国年度经济发展规划方面首次指出要加快氢能产业的发展。

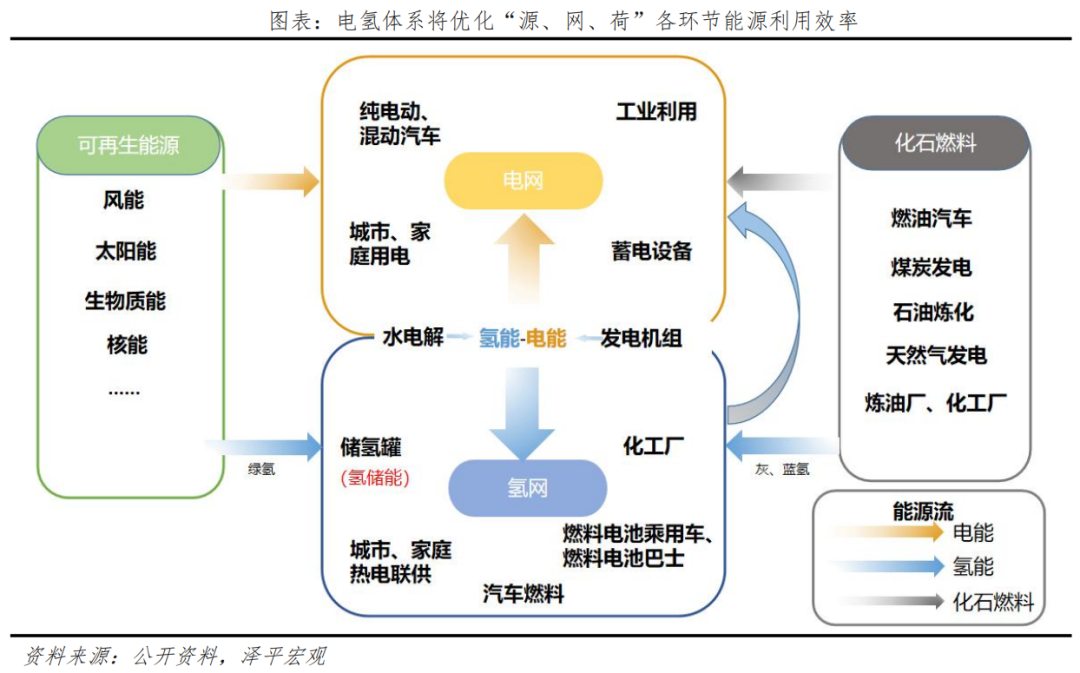

之前我们曾多次提出“发展氢能意义巨大,推动氢基建应适度超前”。“氢能、储能、智能驾驶是新万亿级赛道。”现在,氢能已成为国家构建新型能源体系的重点发展产业。截止2023年底,我国可再生能源制氢项目达到58个,覆盖21个省份,合计项目规模654.5兆瓦。未来“电+氢”,构成全新能源系统。现在政策发力,将氢作为独立能源来发展:引导产业打通上下游关键环节,建设全链条的能源体系和各项标准。

氢能产业发展意义重大:1、我国风光资源的空间分布不均匀,能源需求大多在胡焕庸线以东南。氢能可以实现能源尤其是新能源的“西氢东送”。2、传统锂离子储能限制较多,氢储能优势突出,结构性替换需求明显。3、绿氢替代传统灰氢,绿色氢能应用空间巨大,包括氢化工、氢冶金、氢交通全面替代成环保的绿氢,涉及经济活动范围和需求潜力十分庞大。

当下,氢能的经济性是产业发展核心。需进一步提高电解水制氢效率、完善氢基础设施建设、突破储运技术。建议增强以下产业政策覆盖:1、直接支持上游制氢。包括设备项目研发、可再生能源制氢项目试点铺开、扩大示范规模,从生产端探索降低氢气制备成本方法。2、完善中游和中下游两套氢基建设施建设。中游储氢罐、输氢管网、运氢罐车结合实现远距离、大规模运输,中下游毛细输氢管网+加氢站建设助力短距离、应用端输氢,加速终端渗透、保障需求,能极大降低输氢和用氢成本。3、考虑对下游应用场景直接补贴。提升氢气消费经济型,带动终端需求跟进。参考科技部与山东省联合实施的“氢进万家”大规模推广应用示范,对氢燃料电池车辆购置和使用场景进行直接补贴。

一、政策发力,支持氢能产业突破发展

政策发力支持氢能行业加快发展。截止2023年末总计发布氢能政策438项,其中发展规划类政策180项,财政支持类98项,管理办法类67项,氢能安全类8项,标准体系类2项。多项国家级政策集中在近两年出台。从认知层面将氢作为独立能源来发展,打通上下游关键环节,建设全链条的能源体系和各项标准。

2024年两会《政府工作报告》指出:“加快前沿新兴氢能、新材料、创新药等产业发展,积极打造生物制造、商业航天、低空经济等新增长引擎。”这是中央在全国年度经济发展规划方面首次指出要加快氢能产业的发展。

2024年3月1日,工信部、国家发改委等七部门印发《关于加快推动制造业绿色化发展的指导意见》,谋划布局氢能、储能产业发展;提高氢能技术经济性和产业链完备性。围绕石化化工、钢铁、交通、储能、发电等领域用氢需求,构建氢能制、储、输、用等全产业链技术装备体系。同日,山东省《对氢能车辆暂免收取高速公路通行费通知》正式施行,是国内首个从氢能应用层面直接施行鼓励的省级地方政策,标志着地方氢能发展已经具备从产业化到应用化开启的基本条件。

2023年8月,国家发改委等六部门印发《氢能产业标准体系建设指南(2023版)》,提出到2025年,基本建立支撑氢能制、储、输、用全链条发展的标准体系,制修订30项以上氢能国家标准和行业标准。重点加快制修订氢品质检测、氢安全、储氢、氢液化相关装备、氢加运、燃料电池和汽车等方面的标准。

2023年6月,国家能源局发布《新型电力系统发展蓝皮书》,主要是推动可再生能源制氢,开展大规模氢能制备和综合利用示范应用。研发先进固态储氢材料,制氢方面要攻坚突破大容量、低成本、高效率电氢转换技术装备。

2022年3月,国家发改委和能源局发布《氢能产业发展中长期规划》,提出了氢能产业各阶段目标:到2025年,基本掌握氢能产业链相关核心技术和制造工艺,可再生能源制氢量达到10-20万吨/年,部署建设一批加氢站,争取燃料电池车辆保有量约达到5万辆,实现二氧化碳减排100-200万吨/年。到2030年,形成较为完备的氢能产业技术创新体系、清洁能源制氢及供应体系,有力支撑碳达峰目标实现。到2035年,形成氢能多元应用生态,可再生能源制氢在终端能源消费中的比例明显提升。

2023年,我国氢能产业链各环节都取得了较大进展,商业化步伐加快。根据调研情况,我国氢能产业发展已从实验室走向产业化,应用示范项目在三北和山东地区快速铺开,国央企氢能产业项目试点和招投标建设力度大幅提升,氢能产业生态正在形成。

产业发展早期,氢能相关的政策支持至关重要:一是优化氢气的管理标准,将氢气从危化品管理转变为能源管理,改变公众对氢能的认识。二是制定重点细分产业的发展政策,如在制氢装备领域,突破电解水制氢效率难题,鼓励新型制氢项目试点铺开。三是有必要直接补贴产业链中游氢基建、下游燃料电池等应用潜力大的场景,带动终端氢能消费、推动绿氢替代进程。

二、氢能应用潜力需求巨大,场景丰富

氢能产业发展可以解决新能源时代的难题。一是我国风光资源的空间分布不均匀,能源需求大多在胡焕庸线以东南。氢能可以实现能源尤其是新能源的“西氢东送”。第二,绿氢替代传统灰氢,绿色氢能应用空间巨大,包括氢化工、氢冶金、氢交通全面替代成环保的绿氢,涉及经济活动范围和需求潜力也十分庞大。

先看第一点:

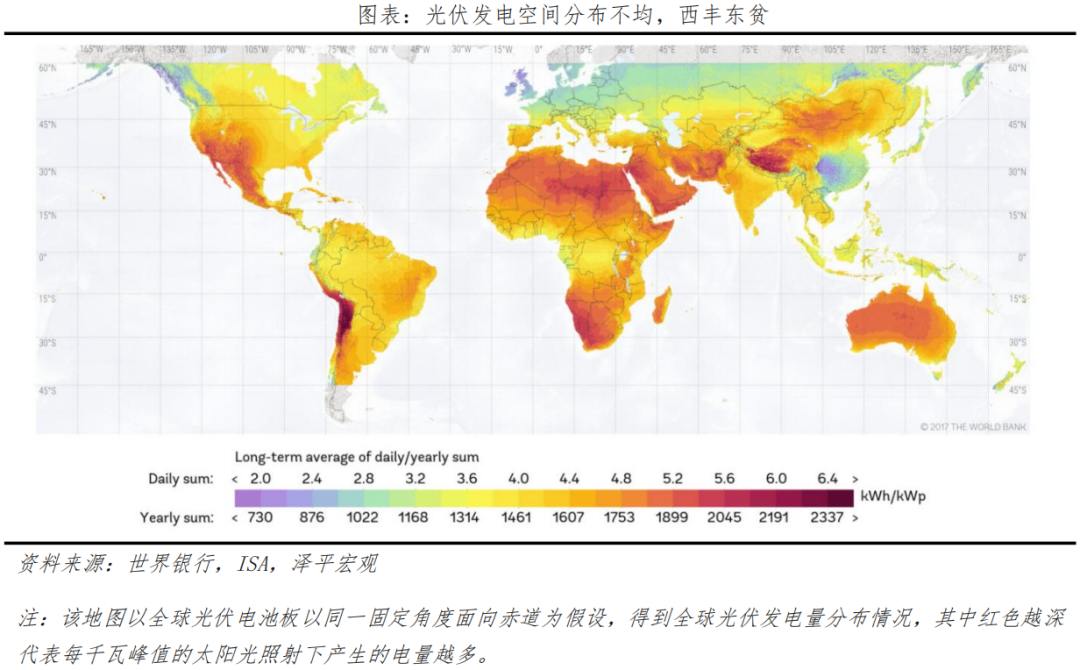

必须承认的是,中国可再生能源资源丰富,但风光伏等绿电资源存在着供给和消费的区域错配,新能源供给多在西部、需求多在东部。供给端:大型风光基地主要集中在三北,比如内蒙古、甘肃、青海、新疆、陕西等省份。其中,光伏资源分布“高原大于平原、西部大于东部”,“西丰东贫”。其中,青藏高原最为丰富,年总辐射量超过1800kWh/m2,部分地区甚至超过2000kWh/m2。三北地区是2023年陆风装机的重点区域。内蒙古、河北、新疆装机居前列,吉林、甘肃、内蒙古新增并网装机位列前三。需求端:以“胡焕庸线”为分界,我国东南部能源消费占全国70%。2023年全社会用电量前5大省均位于东部沿海。

现在,用光伏、风电等可再生能源制氢、储氢,就可以解决新能源供需错配的问题。传统电化学(锂离子)储能的劣势在于锂资源开采本质上是高能耗产业,而氢气储能可以做到完全零碳无污染,在长期清洁能源体系建设中意义举足轻重。氢气储能的单位能量密度更高,容储限制更少、存储时间更长、移动和部署灵活,对地理环境和空间的要求更少,适合作为国家战略级能源储备形态。

再看第二点:

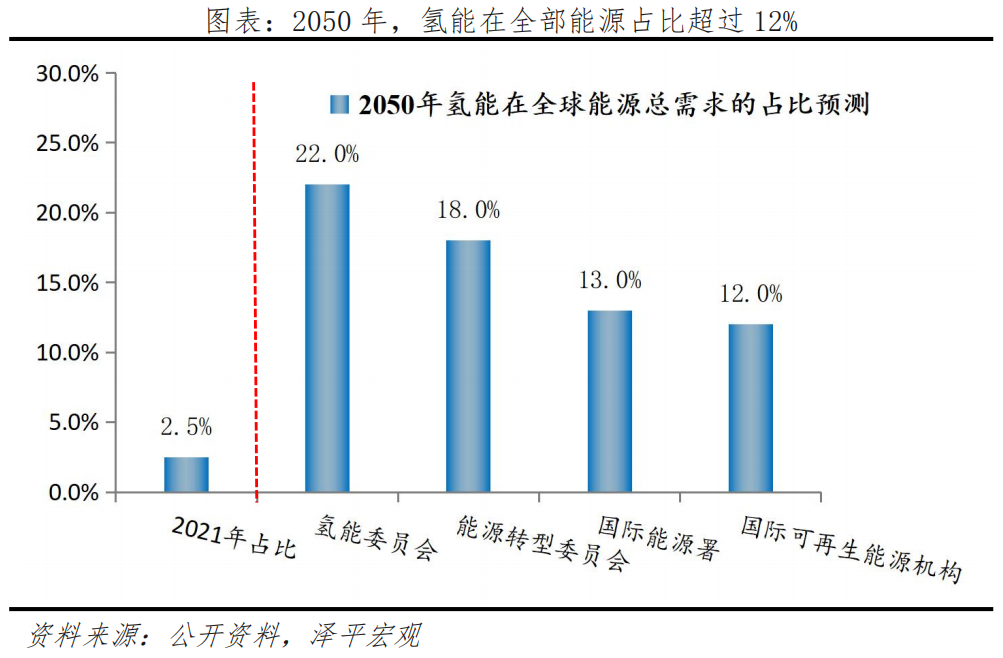

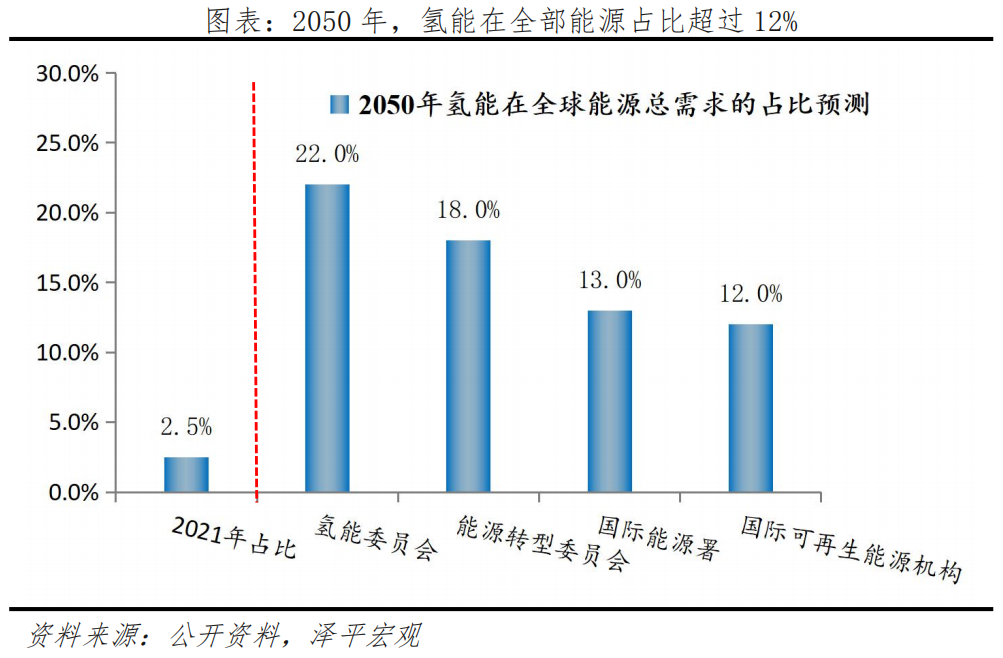

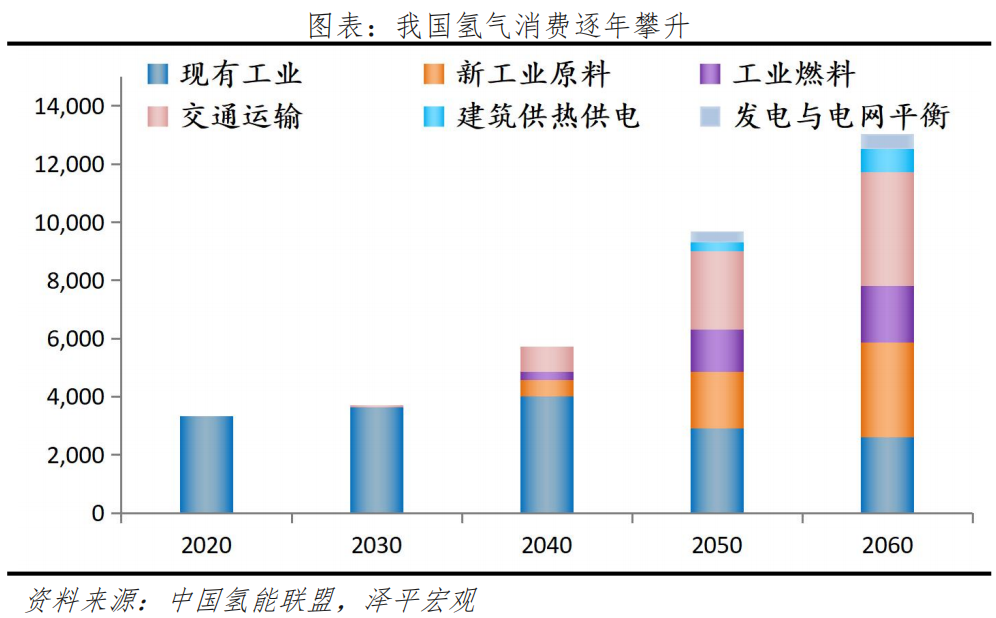

氢能未来最大增量还是在于对传统能源的替代。从全球来看,氢气年消费量也达到9400万吨,逐步增长。2020和2021年两年均增幅超过1.6%,在全球终端能源消费总量中占比达到约2.5%。国际能源机构普遍认为2050年氢能在全球能源终端总需求中的占比将达到12%以上。我国氢气消费也逐年攀升,从2017年不足2000万吨增长至2020年的3342万吨,年复合增速超过19%。根据碳达峰愿景测算,2030、2060年我国氢气年需求量将达到3715万吨和13030万吨以上,在终端能源中的消费占比分别达到5%和20%以上。

因此,未来用绿氢替代灰氢,应用需求巨大,场景众多。氢能直接应用包括氢化工、氢冶金、氢建筑、氢交通。包括氢汽车、氢轨道交通、船舶等,降低长距离交通对石油能源依赖。间接应用涵盖氢内燃机发电、氢燃料电池再发电、氢能转电能可适用于所有用电场所,替代化石能源。通过氢储能,可以分布式和集中式发电,为家庭住宅、商业建筑等供电。

三、提高制氢效率,让氢的价格市场化

氢能产业发展的根本是解决供需错配、匹配下游应用,下一步就是让氢气价格市场化。氢气定价的基本框架为:氢气需求端价格=氢气生产端成本+氢气中游储运成本-政策直接补贴。由此可知,完善氢运输基础设施建设和储运技术突破降本直接利于氢能的市场化发展。截止2023年底,生产侧,氢气指数全国平均水平从2022年的年均3.159元/标方下降至2023年年均的3.062元/标方,消费侧,氢气指数全国平均水平从2022年的年均5.251元/标方下降至2023年的年均5.135元/标方。

未来有没有一种可能?氢气成本降低到与传统能源相当的水平。参考日本氢燃料电池战略委员会在2019提出的规划,氢气的长期目标成本价格为2050年20日元/标方,及人民币1元/标方。考虑到两国能源使用基础成本不同,如果以天然气价格测算,在不考虑环境价值,不考虑处理碳排放的额外成本的情况下换算,氢气目标价格应该在人民币0.7元/标方。

未来要提高可再生能源制氢效率和占比,突破电解槽技术瓶颈,上游电解水制氢技术和效率突破。

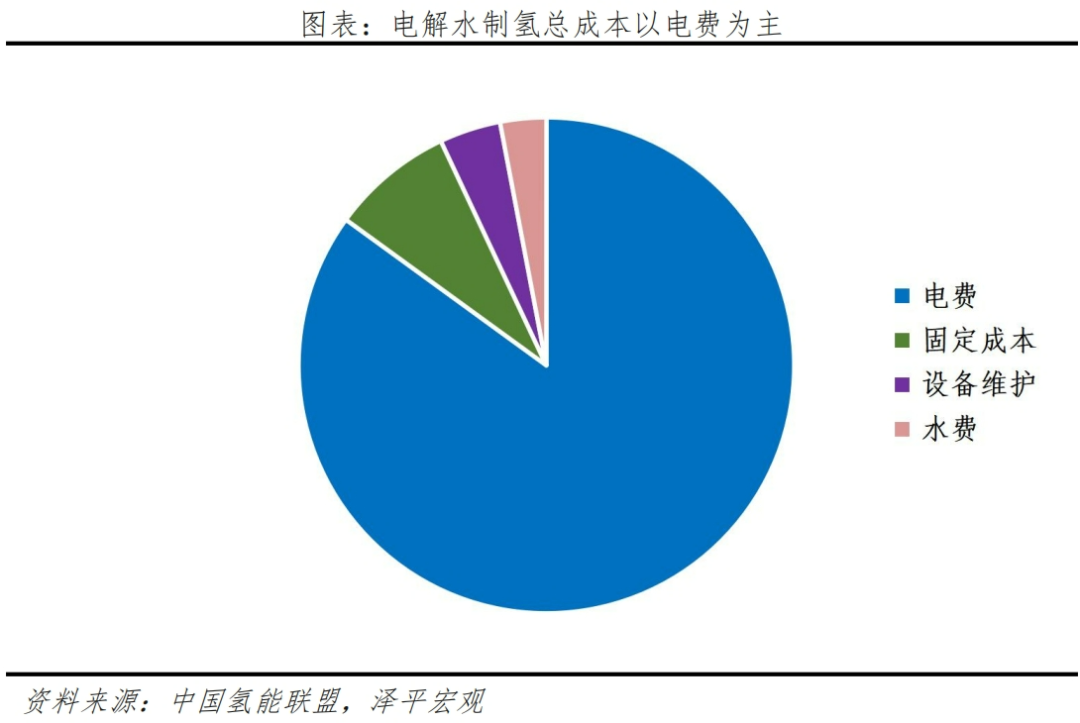

发展制氢技术,降低单位电耗才能降成本。单位电耗,即制一立方氢气耗多少电,直接决定单位制氢成本。当下电力成本占电解水制氢约70%,根据调研情况,标杆企业在1000标方的电解槽内能做到每标方综合耗能4.8度电。在理论100%转换效率下为3.5度电,在90%转换效率的假设下仍有18.7%的优化空间。电流密度关系着电解槽能量转换效率,间接影响制氢成本。业内领先企业能做到3500A~4000A/m2,目标值能达到9000A/m2,有近125%的提升空间。

发展制氢设备,电解槽是电解水制氢的核心,关键看电极、隔膜、管理系统等零部件。电极是与水发生电化学反应分解出氢气的材料,在该方面我国自主化技术已较为成熟。隔膜是分离氢、氧气体的材料,目前自主技术较国外仍有差距,以进口为主。管理系统负责将多个电解槽连接,实现同步管理,提高综合效率。在未来,电解槽结构的优化与电极、隔膜效率的提高是制氢技术的发展方向。

当前绿氢应用在商业盈利上的主要挑战一是度电成本过高,在风电、光伏新增装机量快速大幅提升的环境正在逐步解决。二是“碳税”较低。碳税较低是因为我国碳交易机制起步较晚,碳交易市场在2021年启动,碳税制度与统一碳排放市场还未正式建立。相比之下,欧美国家在碳税制度上布局全面,具备先发优势,有针对进口碳密集型产品的“碳关税”和交易碳配额的“EU ETS”制度。

上游制氢环节盈利,会进一步促进氢能产业发展。当制氢环节技术与设备成熟了,成本降低,制氢企业实现可观盈利,绿氢的应用才会更经济、便捷。当绿氢的市场价格逐步趋近甚至倒挂蓝氢、灰氢,以及其他能源价格时,绿氢的下游产业将迎来全面高速的增长。

四、发展氢基建,突破储运技术

要实现氢能产业链闭环,就是要发展“氢基建”,发展成熟的氢能基础设施、储运技术,进行提前建设布局,包括氢气运输管道、加氢站、液氢基础设施用。目前氢能产业链还处于爆发早期,如果没有氢能供应体系,氢能产业就像电动车没有充电桩一样无法壮大。提前布局氢能产业链基础设施建设,可以改善氢能储运难、成本高的问题,氢能供给的经济性得到保障。类比当年,提前进行大规模的充电桩建设,对发展中国的新能源车产业意义巨大。2024年初中国新能源汽车保有量超2000万辆、充电桩超820万台,车桩比2.45:1,远高于同期欧美。有必要提前建设布局合理、适度超前、供需匹配、安全有序的加氢站供给网络。

发展氢储运,有独特优势:实现大规模、长周期、长距离运输。主要是氢气化学性质稳定,基本没有刚性的储存容量限制。方便跨区域流动,氢气的运输也突破了配电网络的限制,帮助绿电跨区域、长距离、不定向的转移。储运氢,以气态和液态两种为主。

我国液氢储运规模存量小、发展空间较大。国外以北美为代表的国家液氢发展快,得益于民间应用。2022年美国1/3加氢站为液氢储氢,其中33%用于化工,37%用于电子、冶金,10%用于燃料电池汽车加氢,仅有18%的液氢用于航空航天和科研试验。

对于长距离海上运输,氢气需要转换成能量密度更大的液态储运才能具备更强的经济性。为保障我国在液氢储运领域弯道超车,需提前布局液氢基础设施的建设。目前,全球已经有数十座液氢工厂,欧美等地区液氢应用于民用领域的技术已经相对成熟,美国垄断了全球85%的液氢生产和应用。2021年日本首次实现将液氢作为能源进口的形式,通过液氢货船进行液氢运输。标志着未来有望形成以液氢为主要载体全球氢能供应链。我国沿海地区具有建设LNG接收站条件的地区可以考虑建设液氢港口,充分利用LNG气化过程中产生的大量冷量,可在解决LNG冷能利用问题的同时,有效降低氢液化的能源需求和资本成本,保障我国未来氢能产业的国际竞争优势。

我国气氢储运发展较快。截止2023年底,全国已建成加氢站428座,2023年新增70座。已建成加氢站中274座处于运营状态,占比64.0%,其中35Mpa加氢站数量为237座,占比达到了86.5%。但在加注压力上还有较大提升空间,欧、美、日等加氢站多采用70MPa压力,但我国示范性加氢站、车载供氢系统多是35MPa。

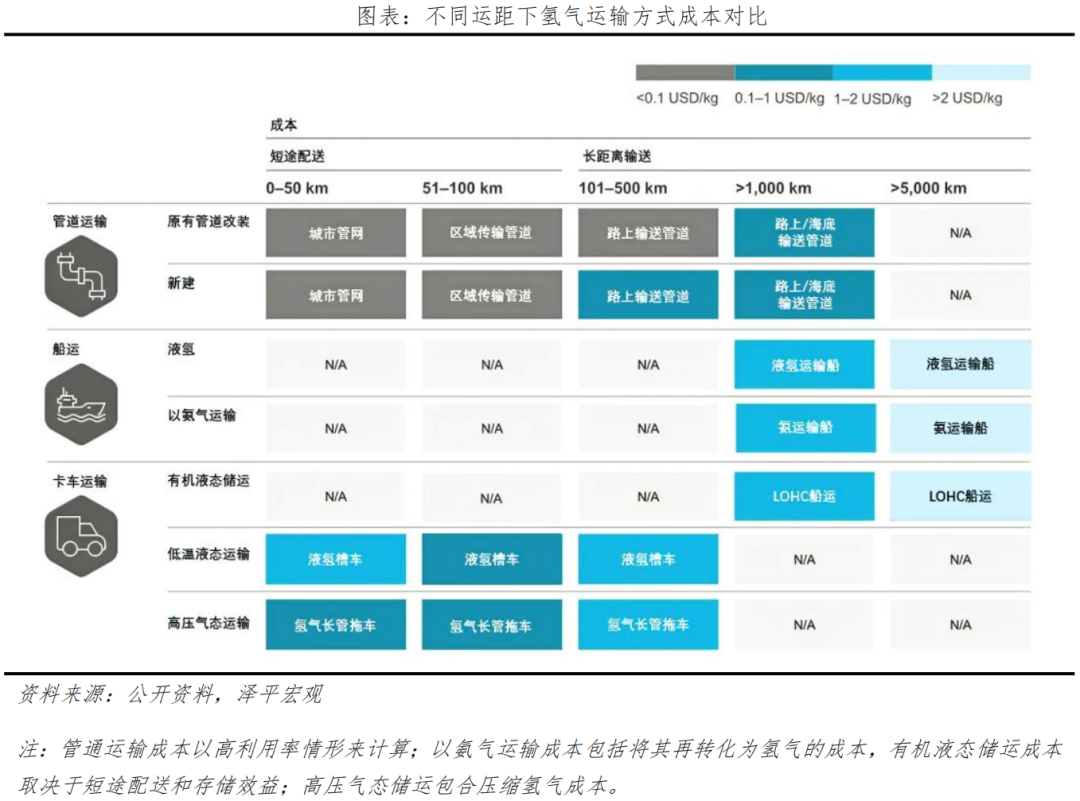

未来要把三北的绿氢“远距离+低成本”地运输到东部,输氢管网的建设必不可少。长短结合:短距离氢管道:主要用于氢气站与各个用户之间的氢气配送,输氢压力较低,管道直径较小,作为输氢网络的“毛细血管”。长距离氢管道:主要用于制氢工厂与氢气站之间的长距离运输,输氢压力较高、管道直径较大,形成输氢网络的“主动脉”。目前全球氢气输送管道总里程已超过5000公里,美国输氢管道总里程已超过2700公里排名第一,欧洲氢气输送管道长度也达到1770公里以上。我国输氢管道运输研究起步相对较晚,以掺氢管道为主,纯输氢管道规模较小,在用管道总里程数较短,且在化工园区内应用为主。如中国石化建有的金陵—扬子氢气管道、巴陵—长岭氢气输送管线以及济源—洛阳氢气管道等。

长距离的输氢管道、纯氢管道建设也是重点,规模效应明显:当运距从50公里提升至500公里时,长管拖车的人工费用和油费将急速提升,成本将会从4.3元/kg提升至17.9元/kg,经济性将变得相当低,相比之下,输送距离为100km时,管道输送运氢成本就降至1.43元/kg,远低于高压长管拖车及低温液态输氢。

来源:泽平宏观 作者:任泽平