增收不增利!7大整机商业绩出炉

发布日期:2024/8/31

时至今日,整机企业仍未完全走出“增收不增利”怪圈。

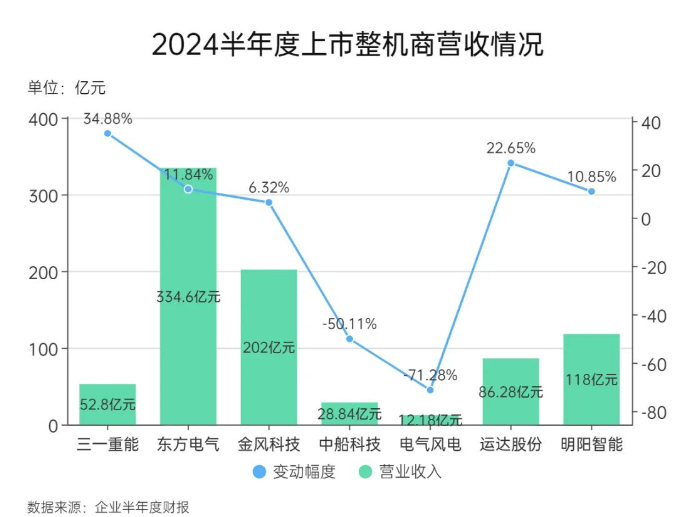

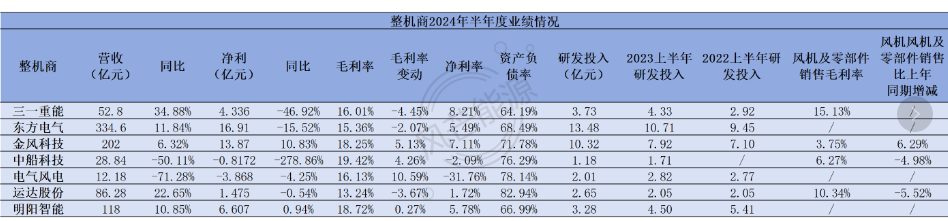

2024年上半年,风电整机制造上市公司营收规模普遍增长,但净利润却多有下滑。从营收来看,在2024上半年披露业绩的7家整机商中,有3家营收超百亿,分别为金风科技、东方电气和明阳智能,其中东方电气实现超334亿元营收。同时,多数企业营收规模扩大。其中,三一重能营收同比增长34.88%,增幅最高;运达其次,为22.65%;东方电气同比增长幅度为11.84%,排名第三;明阳智能紧随其后,为10.85%。

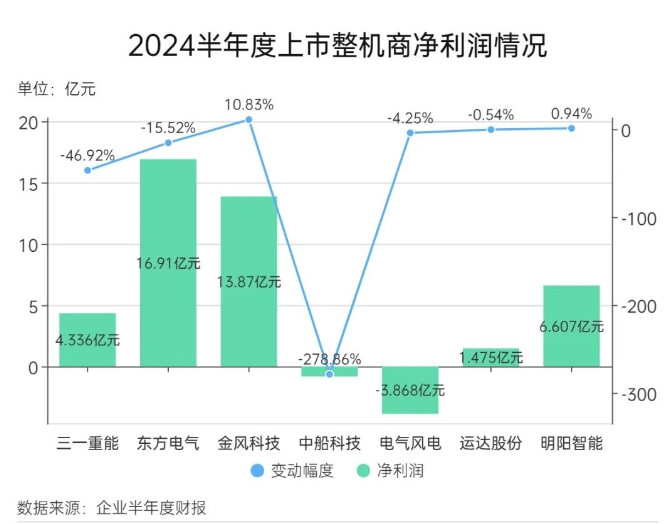

从净利润层面来看,整机商业绩整体却不太乐观。2024年上半年,仅有两家整机企业净利润实现正向增长。其中,金风科技增幅最高,达到10.83%;明阳智能净利润也略有提升。其余企业净利润均同比下滑。其中,运达股份净利润下滑幅度最小,为0.54%。

整机商营收增长趋势与净利润趋势的背离,是由行业景气度的持续和有待回温的机组价格共同决定的。

根据风芒能源统计(详见2023年107GW整机中标盘点、盘点 | 2024上半年整机中标清单),2023年及2024年上半年,整机商新增中标规模分别为106.9GW、70.84GW,同比增长23%、45.76%。

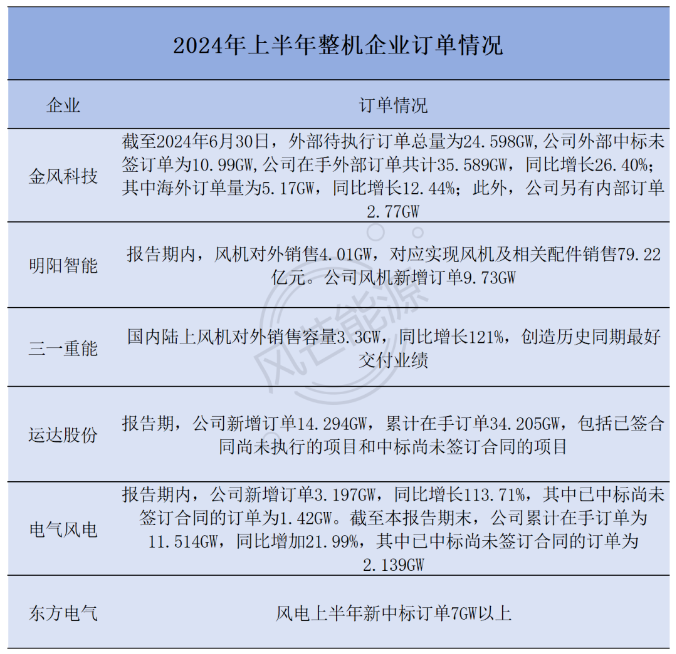

在此背景下,2024年上半年,整机商市场规模扩大,风电整机商销售容量整体提升,在手订单较为充足。

随着风电行业的迅速发展,行业竞争日趋激烈。根据CWEA统计数据,2023年国内风电整机企业前十名合计市占率为98.4%,前五名合计市占率为73.6%,前五名市占率仍有进一步扩大的空间。

有整机商在半年报中明确表示,在激烈的市场竞争格局下,往往伴随着产品价格的下降,公司可能会面临毛利率下降的风险;同时,若公司无法较好面对市场竞争环境,则将面临市场占有率下滑的风险。

据风芒能源统计,2024年上半年,风机价格多次刷新价格新低。

2月,唐山乐亭月坨岛304MW海上风电场一期工程风力发电机组设备采购刷新机组(不含塔筒)低价记录,该项目拟采购30台单机10MW风机和1台单机4MW风机,预中标方报价为2797/kW;

4月,新疆华电天山北麓基地610万千瓦新能源项目风力发电机组(含塔架)采购(4.2GW)开标,含塔筒最低折合单价为1219元/kW,按照350元/kW左右保守估算塔筒价格,裸机报价已跌至869元/kW;

5月,华能山东半岛北L场址海上风电项目风机采购又刷新机组(含塔筒)低价记录。彼时,该项目预中标方折合单价为3039元/kW。该项目招标公告显示,要求风机单机容量12MW及以上,14MW及以下且为IEC IIC类及以上安全等级抗台型。

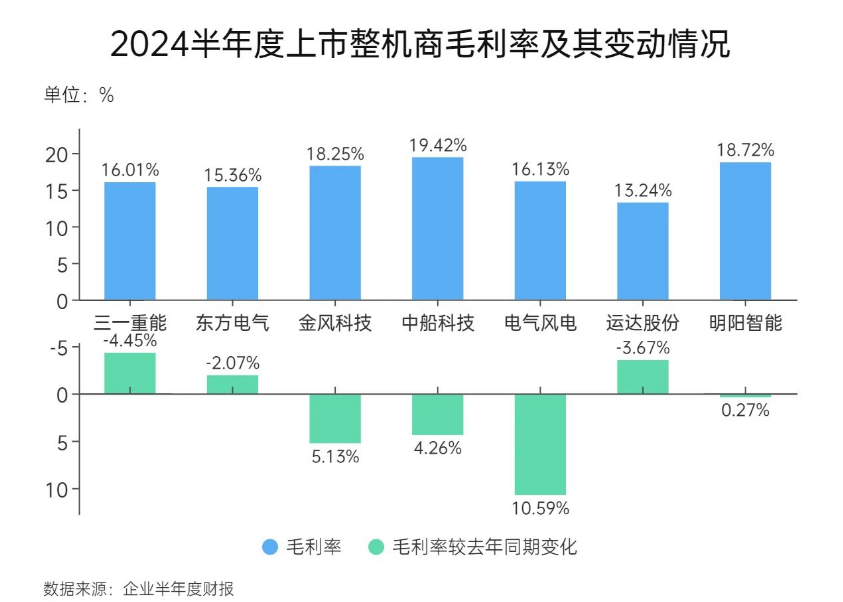

与此同时,2024年整机企业毛利率完全告别“20”时代。2024年上半年,整机企业综合毛利率最低已下滑至13.24%,最高为19.42%。

值得注意的是,从毛利率变动来看,风电业绩下降通道或开始筑底。2024年上半年,4家整机企业毛利空间增加,其中电气风电毛利率同比增长10.59%,达到16.13%。

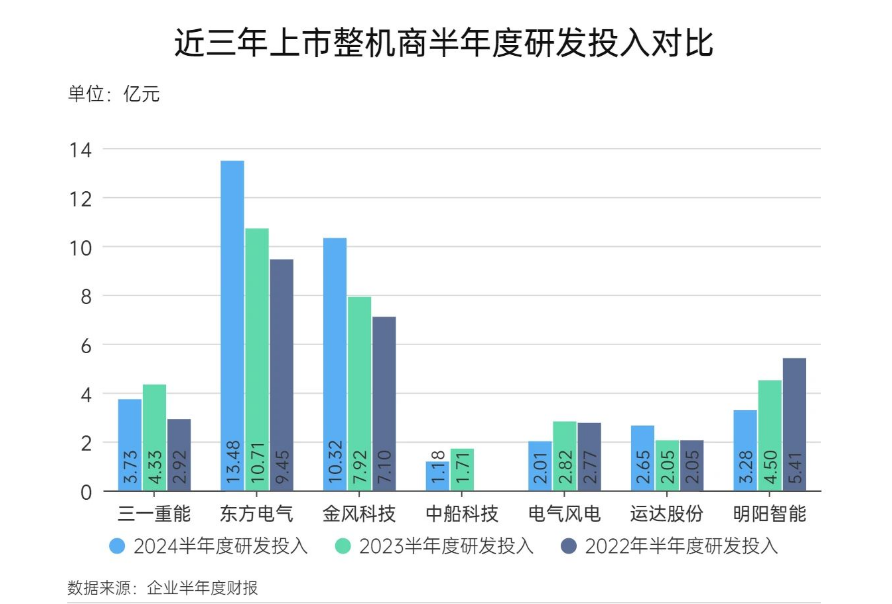

更重要的是,即便面对内卷厮杀,整机制造板块利润被压缩,整机商仍秉持长期主义,坚持在技术深扎根。对比企业在2022-2024半年度的研发投入,东方电气、金风科技在遥遥领先基础上,每年还在增加额度。明阳智能、三一重能这三年上半年基本稳定在3-5亿元左右。运达股份、电气风电在2-3亿元左右。

附7大整机商业绩统计总表:

来源:风芒能源