国能投、国家电投、华电、华能领衔“十四五”500GW光伏指标榜单

发布日期:2024/9/30

截止到今年三季度,已经有16个省市下发了2024年以及2023年未完成的光伏指标分配清单,总规模约140GW左右,结合部分省市近期即将确定的优选情况来看,2024年累计下发光伏指标将超过150GW。“十四五”后半段,各省新能源指标的下发仍旧火热。

仅就普通地面电站而言,“十四五”前三年累计下发规模约430GW左右,叠加今年的指标规模,总规模已逼近500GW,涉及开发企业近500家左右。

从历年各投资商获取的指标规模来看,尽管以央国企为主的投资格局已经确定,但不同企业在具体的投资趋势上呈现出典型变化,这也带来光伏下游投资格局的进一步变动。另一方面,随着各省用地、消纳、电价政策等的变化,风、光指标的倾向开始发生变化,投资企业的开发也开始有所改变。

2024年140GW指标分配情况:华能、华电领衔

2024年以来,江苏、四川、云南、内蒙、山西、山东、安徽、西藏、河南、河北、广西、贵州甘肃、上海等省市均确定一批光伏指标清单,但与以往不同的是,市场化与保障性项目基本已不再明确分类,均提出了一定比例的配储或调峰要求。

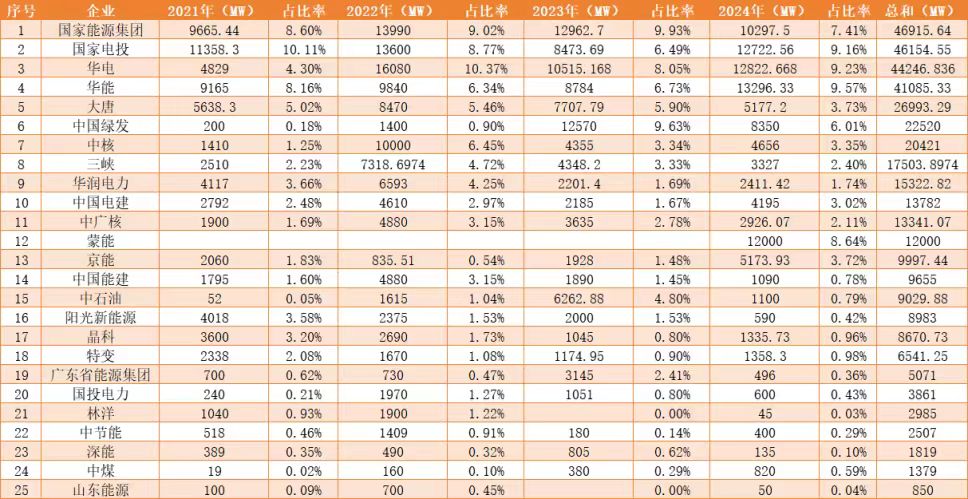

备注:上述统计有部分联合开发或合资公司,本表均以央企为主导进行计算,仅供参考;部分省份未公开指标竞配情况,不在此表格统计范围内。

从业主端来看,在已知清单中,华能、华电、国家电投、蒙能、国家能源集团所获指标均超10GW,中国绿发、大唐、京能等则均超5GW。对比2023年普通地面电站竞配数据来看,获10GW级以上指标的企业数量增加。从总体占比来看,TOP 30企业占据年度总额的百分比持续增加,从2021年的70%逐渐增长至当下的83%左右。

从各省市的规模情况来看,仅内蒙古、新疆便占据了约50%的已知指标总额。这两个省份,主要以GW级的大基地项目为主,尤其是内蒙古,项目基本以光伏治沙为主,市场化项目要求自带80%以上负荷。

但另一方面,部分省市相比以往的光伏指标规模呈现出大幅减少的趋势。例如河北、甘肃、湖北、广西等省,过去两年,上述省份新能源指标基本以光伏为主,占据年度指标份额的60~80%左右,而今年随着电力市场化的推进、分时电价影响以及可利用土地、消纳的受限,上述省份全年光伏指标总额最高的也仅为3GW左右,占比最低的则不到10%,这些省份的指标大比例的开始偏向于风电。

“十四五”已经下发500GW光伏指标,格局加速演变

央企集中度提高,国企加大开发力度,民企逐步收缩的光伏开发格局于“十四五”初期便初现端倪,随着“十四五”的即将收官,光伏下游原有的开发格局更加深化,但聚焦于企业则又呈现出明显的差异性。

光伏們统计了近四年普通地面光伏电站指标的分配情况,从央企、国企以及民营企业均筛选出一部分代表性企业,通过数据来观察光伏下游投资企业的变化。

总体来看,国家能源集团、国家电投、华能、华电目前已经是光伏电站绝对的投资主力,近四年获得常规地面光伏电站指标均超40GW,大唐集团则相对较低,仅为27GW左右。

但从“十四五”期间,上述央企历年的指标获取情况来看,进入后期,各电力央企的新能源开发节奏变化明显。

其中,国家能源集团在风电投资领域独占鳌头,但在光伏投资领域增长规模相对较慢,进入“十四五”后,其光伏开发规模则逐年增长,先后两年领跑光伏指标获取榜单,尽管今年有所下降,但总体仍以47GW的规模领跑所有央企。

国家电投作为全球第一大光伏电站装机企业,“十四五”期间保持了较为稳定的发展趋势,年均新增规模保持在11GW以上,指标占比也在8%~9%之间。但进入2024年,国家电投的节奏开始有所放缓,新能源资产开发重点放在了优质资产,更看重资产收益,同时也启动了部分不良资产的处理。

华能、华电在光伏开发领域发展则相对迅猛,今年更是首次引领央企光伏指标开发榜单。细分来看,华能在进入“十四五”后光伏基本保持了10GW/年的开发趋势,今年更是以13GW+的规模领跑。华电近年来在光伏开发领域呈逐年增长的态势,2021年获取指标规模尚不足5GW,但自2022年以后则均保持到10GW/年的开发速度,今年指标占有率则达到9.23%,其中大基地开发规模增速显著。

同属“五大”的大唐集团在光伏投资领域则相对缓慢,保持约5GW/年的指标开发,但今年则是“十四五”以来规模最低的一年,指标占比从5%左右下降在3.7%。有知情人士表示,大唐集团内部决策流程相对较长,其不同规模的项目过会等级也不尽相同,在项目审批、开工方面审查较为严格,尽管增长速度较慢,但资产则相对较优。

在“五大”之外的电力央企其投资格局同样发生了显著变化。从“六小”来看,三峡、华润集团此前年度指标占比曾达到4%~5%左右,但近两年指标开发规模呈现逐年下降的趋势,今年则已落至2%~3%之间,年均指标开发规模保持在3~4GW左右。中核、中广核光伏指标开发规模相对稳定,占比常年保持在2%~3%之间,国投电力、中节能则一直稳定在1%左右。

在上述电力央企之外,中国绿发则呈现了迅猛的增长态势,近两年获取的光伏指标达到20GW,但其指标主要分布在新疆,有明显的地域差异。中国电建同样在加大光伏指标开发,光伏指标占比达到历年最高的3%以上;中国能建则呈现了下降趋势,几乎是历年最低,不足1%。

此外,央企之外地方能源国企的变化同样值得关注,蒙能集团今年一举以12GW的指标规模超越部分电力央企,主要系内蒙古自治区的资源优势。京能在光伏开发方面同样在加紧布局,今年以5GW的规模、3.7%占比率解锁历年最高“成就”,其光伏项目同样以内蒙古自治区为主。

需要强调的是,地方能源国企在光伏电站开发领域正逐渐加大布局,从今年各省市指标分配情况来看,各省市能源国企、城投公司以及建投公司所获规模较去年有明显增长,这意味着地方国资对光伏的开发力度正在加强。

光伏們此前曾统计了31省市能源集团的发展情况,一些省能源集团紧追在“六小”央企之后,并持续布局可再生能源。除上述的蒙能、京能之外,浙能、广东能源、广州发展新能源、赣能、深能、广西能源、云南能投、山东能源等均是未来不可忽视的光伏投资商。

央国企之外的民营企业,光伏指标获取规模则持续萎缩,尽管阳光新能源、晶科、特变等仍是民营开发领域的代表,但从指标占比率来看,已经从“十四五”初期的3%以上逐步降至今年的不足1%。

需要指出的是,随着消纳受限的加剧以及地方产业配套要求的不断严苛,自带负荷或产业正逐渐成为光伏项目开发中的必选项,而央国企在手续合规方面是无法落地产业的,往往通过与民企联合开发的形式进行,因此其开发总规模或许高于公开数据。

尽管民营企业仍具备光伏项目的开发能力,但可以预见的是,在地面光伏电站开发领域,民营企业的参与难度越来越高。

总体来看,央国企主导,民企辅助参与的光伏开发格局已经完全成型,但随着光伏装机规模增长下的消纳受限、新能源入市带来的电价降低等,光伏收益风险逐渐加剧,部分央国企对光伏投资态度悄然转变,大格局下的小变化仍在持续演变中。

来源:光伏們 作者: 孙琦懿