借道中东!美国再挥关税大棒,中国光伏军团如何巧妙突围?

发布日期:2024/10/10

拜登政府对华光伏关税政策调整,在近期接连“靴子落地”。美国对中国光伏产品的贸易壁垒也越筑越高。

当地时间9月27日,根据此前美国贸易代表办公室(USTR)发布的行政命令,美国正式对中国产地的光伏电池和组件加征50%的301关税。此外,新增的多晶硅与单晶硅片的关税,也将于2025年1月1日开始实施。

随后,美国商务部于10月2日正式公布了对来自东南亚四国(柬埔寨、马来西亚、泰国和越南)的晶体光伏电池(无论是否组装成组件)的反补贴税(CVD)调查的初步裁定。

反补贴初裁的税率从不到1%到近300%不等,预计终裁关税率可能进一步提高。这其中,天合光能的泰国工厂税率最低,仅0.14%;晶澳越南工厂、晶科马来西亚工厂分别为2.85%、3.47%;而HT Solar Vietnam Limited Company等四家公司的税率则高达292.61%。

图说:反补贴税(CVD)调查初步裁定结果来源:InfoLink

早在2012年、2015年,美国两次对中国光伏发起双反调查。中国生产的晶硅电池、组件(无论是否用别国生产电池),以及别国利用中国晶硅电池生产的组件,均被列入制裁范围,面临高额的惩罚性反倾销税和反补贴税,不同企业通过复审,具体税率不同。

随后,美国又针对进口光伏产品展开多次贸易救济,主要包括根据《1974年贸易法》第201条、301条展开的贸易保护和关税征收以及涉疆法案。

今年新一轮的东南亚四国双反调查,则起源于七家美国太阳能制造商于4月24日提交的请愿书。不久之后,美国商务部于5月15日应美国太阳能制造联盟贸易委员会的申请开启了双反调查。

这些公司既包括美国本土的光伏制造商First Solar、Swift Solar和Mission Solar,也包括挪威REC Silicon、瑞士Meyer Burger和总部位于韩国的Qcells,以及拟在美国建立电池片产能的可再生能源开发商Convalt Energy。

他们在请愿书中指责在东南亚四国设有工厂的中国公司向美国市场大量供应价格低于生产成本的太阳能电池板。他们表示,这导致价格暴跌超过 50%,威胁到这些公司在美国制造的产品。

图说:美国太阳能制造商寻求对亚洲进口太阳能电池板征收额外关税来源:彭博社

此次对华光伏产品的进口关税上调前,美国对中国产地光伏电池与组件已经设立了多重贸易壁垒,多项税率的叠加,使得近年来中国直接出口至美国的电池与组件量已经大幅下降。

2023 年中国对美出口光伏电池仅 2.61 亿美元,占行业出口0.51%;而据彭博数据显示,2023 年美国进口组件中,中国大陆仅占 0.08%。因此,此次301关税的上调对美国市场影响有限,对国内光伏企业整体影响也较小。

而根据InfoLink的分析,将于2025年1月1日开始实施的多晶硅关税影响预计要到 2026 年后才会逐渐显现。至于新增的硅片关税,则可能会推动美国硅片进口来源从中国转向东南亚地区。预计当前东南亚硅片产能仍能满足美国 2025 年的电池厂采购硅片需求。

事实上,对于美国光伏贸易壁垒,我国企业已形成较为成熟的应对策略体系。为规避 301 关税影响,我国光伏企业前瞻性布局东南亚产能,已陆续实现了硅片-电池-组件一体化产能布局,并打通了绕道东南亚出口美国的绿色通道。

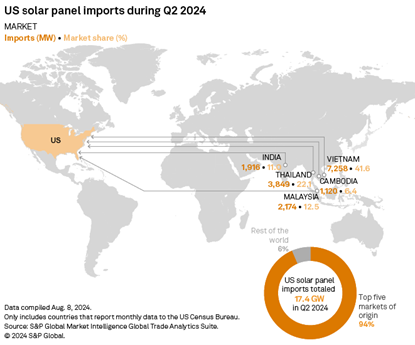

图说:2024年第二季度美国太阳能电池板进口情况来源:S&P Global

与之对应的是,自2018年起,美国进口组件中来自东南亚的占比迅速上升,2023年美国光伏组件进口中,东南亚四国的占比超过了75%。这一数字在2024年进一步上升,根据标普全球市场情报的数据,美国第二季度进口的17.4 吉瓦的太阳能电池板中,东南亚四国的占比高达82.6%,其中越南和泰国占据主导地位。

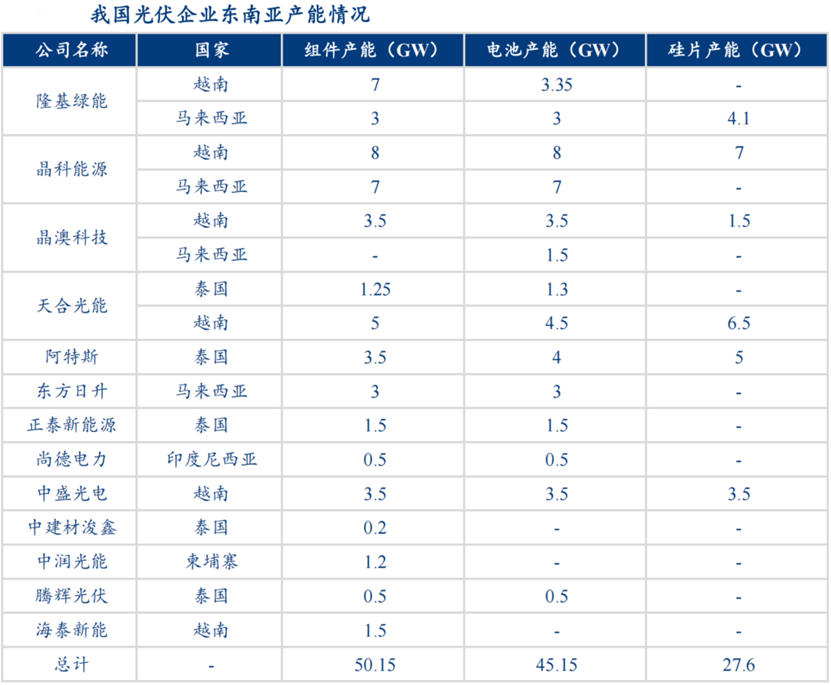

这背后离不开中国光伏企业的贡献。据索比光伏统计,截至2024年一季度,东南亚多晶硅、硅片、电池片、组件产能分别达到8.2万吨、34.2GW、69.6GW、93.2GW。其中,中国光伏企业硅片、电池片、组件产能分别为27GW、45GW、50GW,在东南亚产能中占据显著地位。

图说:我国光伏企业东南亚产能情况来源:公司公告,索比光伏网,华创证券

鉴于此,近期美国针对光伏产品关税政策组合拳中,东南亚四国双反调查对中国企业的影响比301关税要大。不过具体到此次反补贴税调查的初步裁定结果,晶澳、晶科的税率均在4%以下,天合光能的泰国工厂更是仅加征0.14%的关税,应该影响有限。

总体来看,在电池供给不足、本次双反税率较低的乐观预期下,预期美国仍有机会进口东南亚四国生产的电池,以满足当地的终端需求。

对此,一位头部光伏企业人士在接受时代周报采访时也指出:“从行业角度来看,就算把关税提高,如果出口过去依然有利可图的话,那么也不会有太大影响,只是利润可能少一些,毕竟美国本身就是高溢价市场。”

而美国分析师表示,初步税率普遍低于预期。KeyBanc Capital Markets 在一份研究报告中就表示,对于天合光能和晶澳等中国光伏制造商来说,初步税率“低到毫无意义”。KeyBanc还表示,这一结果可能会进一步拖累 First Solar 的股价,因为它一直是双反调查主要的潜在受益者。

不过Wiley Rein LLP 合伙人兼原告首席律师 Tim Brightbill 表示,最终税率可能会高于最初评估的税率,就像过去的太阳能贸易案件一样,而且美国商务部最近才开始调查几起新提出的补贴指控。

出于对东南亚重启“双反”调查未雨绸缪考虑,中国头部光伏厂商近年来正在加速推进美国本土建厂计划。同时,一体化龙头公司们将美国的产能布局,逐渐从组件向电池环节延伸,而这样的产能布局延伸有望帮助龙头厂商们持续兑现高盈利。

图说:头部光伏厂商积极推美国外本土产能建设来源:国海证券

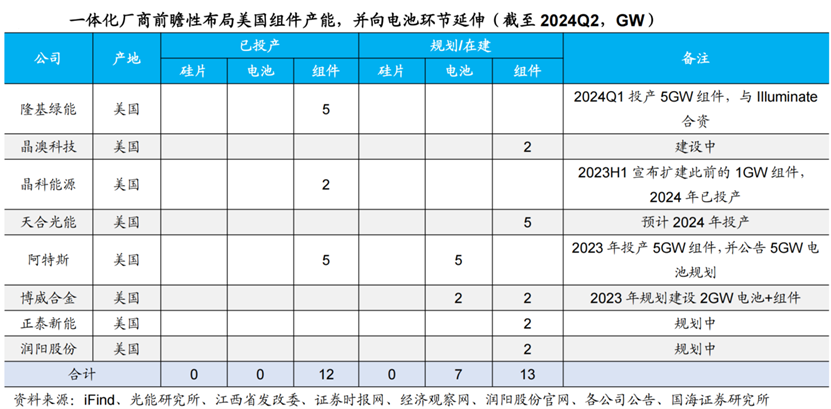

根据国海证券统计,截止2024年二季度,国内光伏企业在美国已有 13GW 组件产能投产,分别有 7GW 电池、12GW 组件产能规划或在建。

其中一体化龙头厂商阿特斯、隆基绿能投产进展领先,分别有 5GW 组件产能目前已投产并开始出货。另一龙头晶科能源也将在原有的 1GW 产能基础上扩建 1GW。天合光能也在今年上半年表示,其5GW美国组件产能已经在建设,预计将于2024年四季度开始逐步投产。

而在电池产能建设上,阿特斯规划更为领先,在 2023 年即宣布了在美国印第安纳州的 5GW 的 N 型电池扩产计划,并将于 2025 年底前投产。

图说:阿特斯美国工厂来源:CSI Solar

在能够带来超额盈利的东南亚绿色通道面临关闭之际,也有不少厂商把目光瞄向了中东,光伏产能出海中东或将成为出口美国的新通道。

今年以来,这一趋势明显加速。今年6月3日,中国多晶硅龙头企业协鑫科技发布公告称,其将与穆巴达拉主权基金探索合作机会,在阿联酋当地建立具有全球及地区重要性的综合硅生态系统。早在去年9月,就有外媒报道称协鑫将赴沙特建设多晶硅项目,年产能预计达12万吨。

7月16日三家光伏巨头集中官宣了“出海”中东项目,其中晶科能源、TCL中环宣布计划在沙特投建新项目,投资金额分别约为9.85亿美元和20.8亿美元。此外,阳光电源表示,与沙特ALGIHAZ成功签约全球最大储能项目。

据TrendForce不完全统计,截至 2024 年 8 月,我国企业在中东阿联酋、阿曼、沙特阿拉伯等地均有产能布局,涉及硅料、硅片、电池片、组件及支架环节。

光伏企业密集公告产能出海中东,除了中东自身 2030 愿景中对光伏发电的支持、中东光照条件对发展光伏产业的先天优势外,更重要的还是以中东作为东南亚的替代,出口美国高溢价市场获得超额收益。

图说:我国光伏企业在中东产能布局来源:川财证券

美国政府此次密集发出的多项关税政策调整,一方面旨在保护美国本土光伏制造,另一方面则是意图打压中国光伏产业。

但鉴于美国需求及本土供应间的缺口,即使东南亚绿色通道面临关闭,中国光伏企业仍可布局中东通过转移出口国来登陆美国,或者直接在美国本土进行产能布局继续占领高溢价市场获得超额收益。

与此同时,美国商务部仍在对来自目标国家的太阳能进口产品进行反倾销调查;预计将于11月公布该案的初步调查结果,而反倾销税率的影响或将更为显著。以 2022年6月美国的双反调查为例,该调查终判的反倾销税率最高可达 238.95%,而反补贴税率则为 15.24%。

来源: 环球零碳