迎战“十五五”!广东新型储能的跃迁之路与破壁之战

发布日期:2026/2/11

广东作为全国新型储能产业的先行布局者,已于2023年明确提出将新型储能产业打造成为广东“制造业当家”的战略性支柱产业。“十四五”时期,广东省凭借“1+N+N”新型储能产业政策体系的强力推动,其政策密度、产业规模和装机数量均居前列。

一方面,广东省新型储能产业已形成较完备、具韧性的产业链。在广东储能产业向储能电池产业延申的同时,锂电池出口在全球价格承压的背景下仍在提速。2025年1-12月,广东省是我国锂离子电池出口产品的最大来源地,出口金额为198.65亿美元,占我国锂离子电池出口额的25.9%。

另一方面,依托本地用电规模,广东新型储能装机规模和应用实现跨越式增长。截至2025年12月底,广东新型储能装机规模超500万千瓦,提前实现2027年装机400万千瓦目标。其中,2025年广东新增储能装机以独立储能和用户侧储能为主。

然而,随着广东省新型储能强势发展,储能产业政策“强推”与电力政策“弱拉”之间的错位问题也逐渐显现:产业扩张与市场应用之间的矛盾日益突出,盈利模式不清晰、“申报热、建设冷”等问题,仍制约本地释放对于新型储能的需求。广东已批复储能项目的均等效利用小时从2023年的1429小时下滑至2024年的1305小时,降幅约8.68%。此外,截至2025年3月底,广东已批复接入系统方案总规模合计7.85GW/15.63GWh,但实际并网仅约1.19GW/2.39GWh。

广东作为负荷大省和外送受电大省,也是全国新型储能供应链企业所在地,在“十五五”新型储能向市场化转型升级的窗口期,科学研判本地储能应用规模,推动储能电站规模化落地,精准衔接制造端与需求端,将是进一步巩固广东在全国新型储能产业链引领优势、把握这一转型机遇的关键。

立足广东用电特性,“十五五”期间广东新型储能需至少新增装机3.5-4GW

在广东构建新型电力系统过程中,新型储能的核心使命是提升系统调节能力、支撑新能源电力消纳,其投资与布局必须与新能源装机增长和灵活性调节资源供给相协调。当前,新能源出力波动性增强、分布式渗透率快速提升、源荷类型日益多样化,广东电力系统调节面临更大的不确定性。因而,从系统安全与运行稳定的角度出发,全面评估广东省内新能源增长趋势与灵活调节资源情况,成为确定储能发展定位与潜力的关键前提。

从供给侧看,广东正迎来新一轮新能源装机高峰。考虑到近年来新能源单位装机成本下降及新一轮国家自主贡献(NDC)目标的提升,广东风光装机预计从2024年的近6000万千瓦增长至2030年的约1亿千瓦,新能源出力波动带来的调节压力将显著上升,对储能的需求也将同步扩大。

从调节能力看,广东目前拥有一定的煤电、气电、抽水蓄能,调节资源总体充裕,但仍存在结构性不足的问题。煤电灵活性改造进度滞后、气电受燃料成本约束经济性不足、抽水蓄能建设周期长且选址受限,导致短周期调节能力缺口与局部新能源富集区域消纳瓶颈并存。

在此背景下,新型储能凭借响应速度快、布局灵活、功能精准等独特优势,能够在短周期调节、局部支撑及应急保障等方面,弥补现有调节体系的结构性短板,在适应高比例可再生能源的新型电力系统中发挥着不可替代的支撑作用。

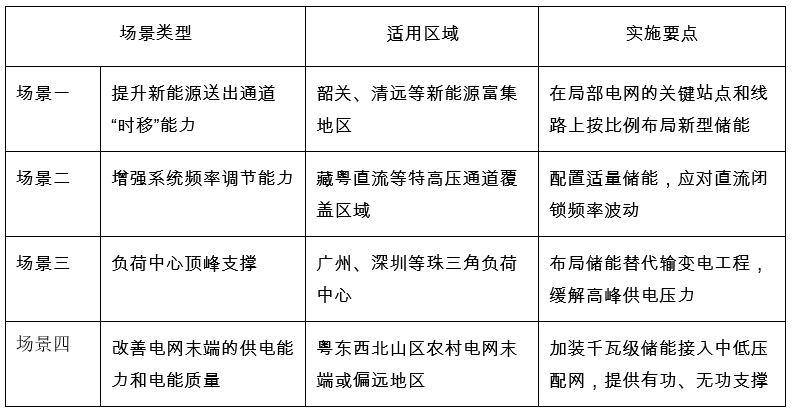

基于以上系统需求,若仅满足以下适用不同区域的四类场景的“硬需求”(见表1),保守估计“十五五”期间广东新型储能需新增装机3.5-4GW;若定价机制加快完善、投资收益预期等市场化发展得到合理保障,则可进一步释放约一半规模的“软需求”,新增装机有望达到5-6GW。

综合测算,在不同情景下,广东新型储能装机“十五五”年均增长率预计在11-18%之间。需要注意的是,保守预测情景下对于储能的需求,主要源于电源结构变化和电网安全运行的现实约束,体现的是电力系统在高比例新能源条件下对可靠性与灵活性的底线要求,其应用空间仍有待在市场机制完善过程中进一步拓展。(增速推算方法:截至2024年,全国风光装机总规模已达1400GW,而根据最新NDC目标,到2035年这一规模将力争达到3600GW,折合年均增长率约9%。)

表1:“十五五“广东新型储能四类“硬需求”场景

绿色和平整理

打造万亿元级产业,广东储能产业发展需解决系列市场堵点

尽管广东本土新型储能在“十五五”期间的建设规模将持续扩大,但用户侧潜力尚未有效释放、盈利空间待提升、成本回收机制需明确等问题,既制约着广东储能产业从 “规模扩张” 向 “价值提升” 转型,也难以支撑起打造万亿元级产业的发展目标。

用户侧市场潜力有待进一步释放。广东储能应用场景较为单一,现阶段主流应用及预测中的四类场景“硬需求”,仍以电源侧配套和电网侧调峰为主。尽管2025年广东用户侧储能表现活跃,新增装机规模紧跟独立储能之后,但是用户侧尤其是工商业储能多样化、高附加值应用场景尚待形成系统性规模。广东省2024年规模以上工业营收为194052.1亿元,排名全国第一,工商业储能应用潜力广阔,但推广不及预期。

究其原因,一方面,当前广东用户侧储能仍依靠“固定价差套利”获利,但随着分时电价逐步向市场价格靠拢,工商业储能依靠峰谷价差套利的空间将被压缩,其商业模式需要向“波动的市场价差套利+需量管理+需求响应”转变,这也对储能运营商的专业能力与风险管理能力提出更高要求。

另一方面,负荷聚合商、虚拟电厂等新型市场主体整合用户侧分布式储能资源时,仍面临准入机制不明确、调度指令不贯通、价值评估体系缺失等制度性障碍,既制约了用户侧储能参与电力系统调节的通道与能力,也难以形成可复制、可盈利的成熟推广模式。

其次,新型储能在电力市场盈利模式尚待完善。从“136号文”取消强制配储,导致此前基于租赁的商业模式被打破,到“114号文”提出建立电网侧独立新型储能容量电价机制,稳定项目投资预期,均标志储能正在从政策驱动向市场驱动过渡。在这一关键时期,广东省作为全国电力市场改革的“先行区”需要提前做好容量电价政策与容量市场建设的衔接探索,建立科学公平的可靠容量折算方法,保障新型储能与煤电等传统资源公平竞争,激励其在尖峰负荷时段提供有效容量。

此外,随着更多储能主体进入现货及调频辅助服务市场,竞争加剧导致收益进一步收窄,电力市场需要进一步设计多样的交易品种,为新型储能产业营造多元化的收益渠道。虽然现阶段调频收益尚可,早期项目已收回成本,但是广东调频市场需求有限,新增项目将加速容量饱和,2024 年南方区域调频市场 “量增价减”,平均出清价格同比下降 11.9%。

最后,电网替代型储能成本收益机制未明确。在电网替代型储能设施成本收益纳入输配电价政策推进滞后、输配电相关储能资产界定及纳入范围不明确的背景下,需推动价格主管部门与电网企业等多方协同,制定电网替代型储能认定标准与流程,力争在第四监管周期输配电定价成本监审中,将广东全省或重点区域纳入输配电价回收试点,打通成本疏导关键环节。

总体来看,广东新型储能发展已进入多元驱动的新阶段,其增长曲线将由新能源占比提升、电力调节资源需求上升及市场机制成熟度共同塑造。未来,通过创新储能应用场景、优化成本回收机制、完善电力市场机制以拓宽收益路径,可有效缓解广东储能产业政策“强推”与电力政策“弱拉”之间的错位问题,缓解产业扩张与市场应用之间的矛盾,通过充分释放本土储能需求潜力,为万亿级新能源产业集群建设提供坚实支撑。

来源:储能100人