风电行业2019展望: 开启竞价上网新纪元

发布日期:2018/12/21

2018年是中国风电行业重要的一年,因为政府最终决定2019年正式取代标杆电价,走向竞价机制,这意味着风电行业向平价上网迈进了一大步。 2019年,我们展望1)在鼓励国家可再生能源消耗的政策帮助下,平均限电率进一步缩减并接近5%; 2)随着运营商加速建设已审批的项目以避免电价不确定性风险,中国风电装机将有所增加; 3)由于陆上新建风电项目增长较慢,运营商将继续加大海上风电项的投资; 4)竞价上网会从小规模开始,但市场化交易将继续对平均电价构成压力; 5)待启动的可再生能源配额制(“RPS”)将增加全国可再生能源消耗,而绿色证书的引入有望在一定程度上增强运营商的现金流并减少可再生能源基金的缺口。同时,由于风机售价下行的压力持续,我们预计风机制造商将在2019年继续面临利润率紧缩的问题,但随着市场进一步整合,市场巨头如金风科技和远景能源等将更具防御性并能获得更多市场份额。

限电率逐渐达到十三五计划中的预定目标

在政府的利好政策,电力需求增长以及特高压线路投运的支持下,中国的风能利用率在2018年内持续改善 - 全国风电限电率在2018年第一至三季度下降3个百分点至9% (2014年以来的最低水平),风电利用小时则同比增长13%至1,565小时。

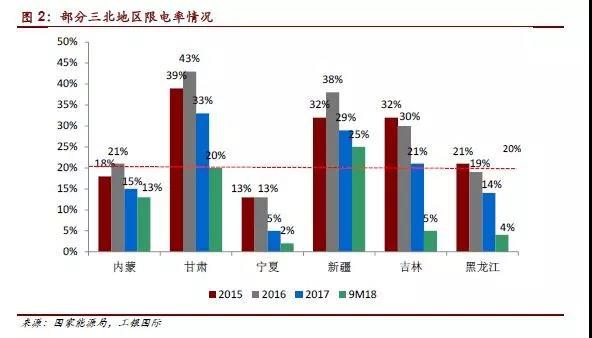

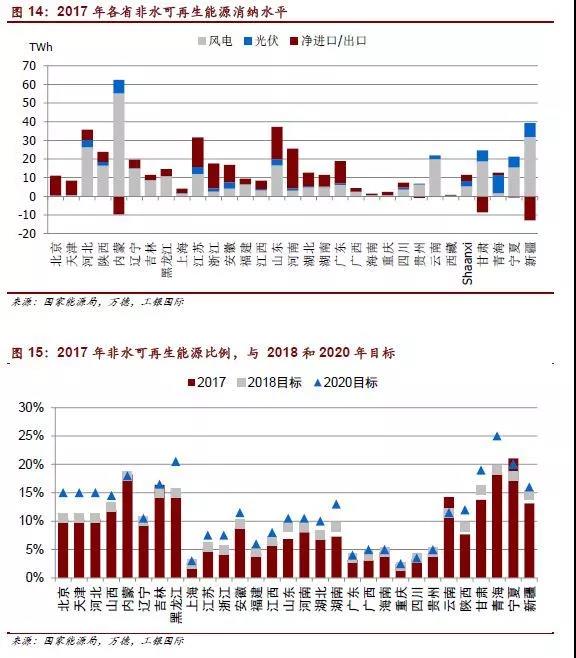

随着国家限电率接近至十三五计划中2020年目标的5%以下,我们认为2019年的利用小时增长潜力相比2018年将不会那么显着。不过,有些省份目前的限电率仍处于较高水平,相信明年仍有很大的改善空间。例如,内蒙古,甘肃和新疆在今年前三季的平均限电率为13%/ 20%/ 25%(图2)。在2019年启动可再生能源配额制后,我们预计各省的限电率将逐步得到改善(将在下文讨论)。

2018年的“红三省”,包括甘肃,新疆和吉林,我们认为吉林将有最大的机会从清单中被移除,这出于今年该地区的限电率有着最显着的改善,从2017年的21%下降至2018年第三季度的5%(图2)。我们认为这一改善主要归功于在今年1季度投运的扎鲁特-青州特高压线路。

从“红三区”清单上被移除,将会使该省恢复新项目审批以及电网连接工作。根据我们的渠道检查,吉林省目前有1.7GW已批准但尚未投入运营的项目,其中包括545MW已获得融资/在建项目。假如吉林省从“红三省”清单上被移除,这些项目将会陆续在未来1-2年投运。

中国的风电装机容量将在2019年增长25GW

根据国家能源局的数据,中国的风电并网容量在前三季度增长了12.6GW,比2017年同期增长了30%,总并网量达到了176GW。我们预计,中国2018年全年风电装机产能增加约20GW,同比增长约30%。

假设2018年的装机容量增长20GW,风电上网装机容量在年底将达到184GW。 “十三五”规划中2020年的目标为210GW,意味着中国将平均在2019年和2020年每年增加13GW。但是,我们认为最终数字可能超过目标,其原因如下:

竞价机制下争相开展项目。鉴于竞价上网的引入时间早于预期,运营商可能加速建设项目以避免电价的不确定性风险。根据我们的渠道检查,中国目前有46GW的已获得融资/在建项目。这些项目可能会在未来一至两年内投运。

离开红色预警后,区域将会恢复施工。如上所述,我们预计2019年吉林省将从“红三区”中被移除,其后将恢复该省的新项目审批和电网连接工作。根据我们的渠道检查,目前吉林省已经批准的1.7GW项目尚未投入运营,其中包括545MW已获得融资/在建项目。

储备项目逐步释放,海上风电项目快速增长。由于陆上的新建项目增长放缓,近年来运营商更加关注海上风电。中国目前有6.2GW已获得融资或在建项目,和4.4GW已审批项目,这将在未来2 - 3年内逐步投运(详见下文)。

事实上,中国的风机公开招标市场在18年前三季度同比增长12%至24GW(见图3),这也暗示了2019年将有更多的新增装机。我们估计风电装机容量在2018年将增加约20GW,在2019年增加约25GW。根据我们的预测,风力发电将占全国总发电量的5.6%(图4)。

海上风电项目保持良好增长势头

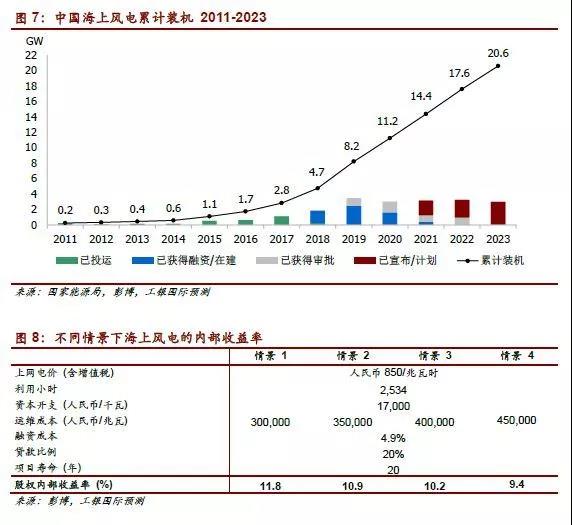

在陆上风电新建项目增长放缓的背景下,中国海上风电装机容量在过去两年中迅速增长,并在今年8月底达到了3.1GW的总装机容量。根据我们的渠道检查,中国在年底前会有另外1.6GW的海上风电项目并网。2018年底,我们预计中国的海上风电装机总容量将达到4.7GW,这与“十三五”规划中的2020年目标5GW极为接近。我们预计未来几年中国海上风电装机容量将继续保持着强劲增长,原因如下:

近年来陆上风电新建项目速度缓慢。在国内北方出现限电问题和南方严格的环境要求下,近年陆上项目发展变得更慢。开发商正在关注海上风电市场以寻求更大的产能增长。

加速建设以避免电价的不确定性风险。海上风电项目的竞价将于2019年开始。虽然已经获得政府审批项目的电价不受影响,但开发商很可能加速建设这些项目,以避免未来电价的不确定性风险。

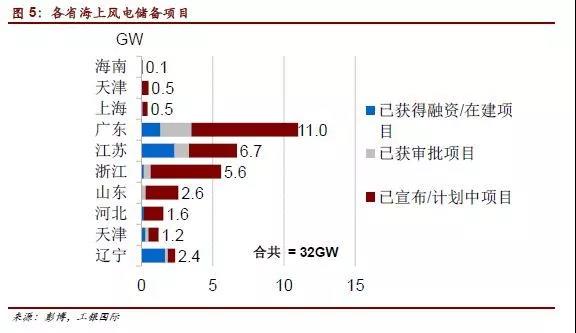

根据彭博新能源财经的数据,中国目前拥有32GW的海上未完工项目,当中包括6.2GW已获得融资或在建项目,4.4GW已批项目,和21.3GW已宣布项目。该21.3GW的已宣布的项目需要通过竞价上网获得政府审批,而其他已获批项目预计将在未来2 - 3年内投运。

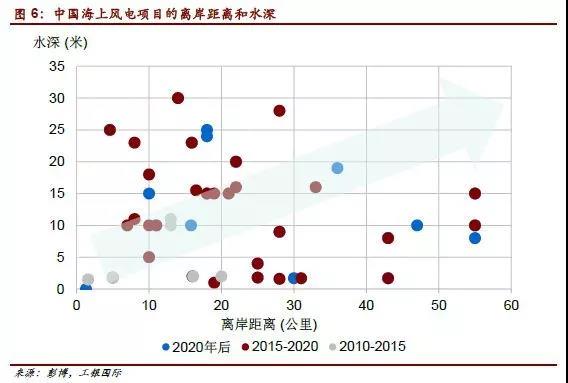

假设电价为0.85元/千瓦时,利用小时数为2,534小时,运行和维护成本为人民币0.3-0.45百万/兆瓦,我们估计海上风电项目的股权内部收益率介于9-12%之间(图8),与陆上风电项目相当。运营商现在更关注发电效率的提高,以抵消竞价带来的电价风险。我们预计未来发电效率的改善主要来自:1)配置更大型的风机- 目前大多数海上风电项目使用3-4MW的风机,但5MW或以上的大型风机将在未来几年投产, 和2)新项目会被放置在离岸更远的深水区域– 2010-2015年投运的项目与岸边的平均距离为11公里,水深4.7米,而2015年之后投运项目则与岸边的平均距离为20公里和水深11.5米(见图6)。这允许风机吸收更多海洋地带的风力资源,从而提高风电项目的利用率。

总体而言,我们预计到2018年年底中国的海上风电装机容量将同比增长68%至4.7GW (截至今年8月底:3.1GW),于2019年和2020年分别增加至8.2 和11.2GW。准备项目较多的省份包括广东(11GW) ,江苏(6.7W)和浙江(5.6GW)等(图7和9)。

竞价的影响有限,但持续增加的市场化交易将继续对平均电价构成压力

回顾2018年5月,国家能源局发出通知要求陆上和海上风电项目的审批从2019年开始通过竞价机制进行,取代现有的I-IV区标杆上网电价。虽然这标志着向平价上网迈出了重要一步,但我们预计至少在未来2 - 3年内不会出现大规模的竞价,出于以下原因:

主要营运商已经拥有大量已获取审批的项目。例如,截至2018年第3季度末,龙源和华能新能源分别拥有7.5GW和3.8GW的已审批项目,这些项目都不受竞价机制影响,并预计在未来1 - 2年内投运。我们认为这些项目已足以让他们至少在2020年之前维持其产能扩张目标。

母公司的潜在资产注入。国内主要风电场运营商是国有企业,其母公司持有丰富的可再生能源资产,未来很可能会注入上市公司(图10)。

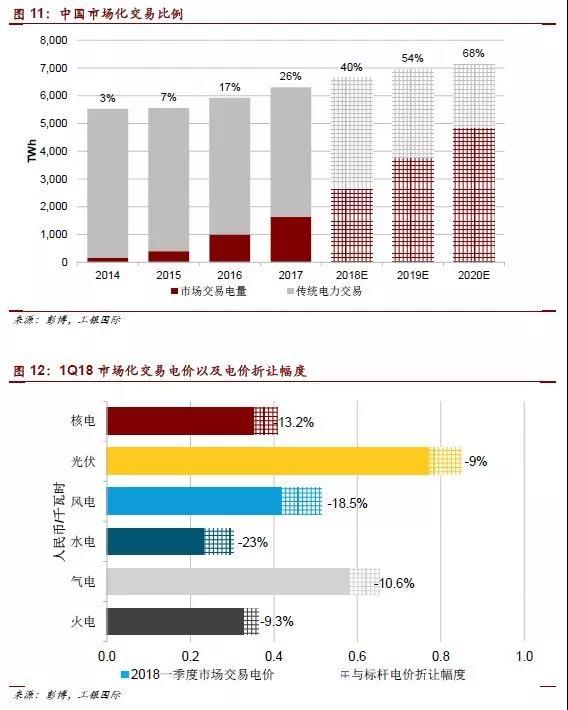

我们认为2019年开始实施的竞价对风电项目的平均电价影响不大,但由于市场化交易持续增加的关系,运营商可能会看到未来几年平均电价会有一个缓慢下降的趋势。中随着电力市场改革继续推进,我们预计市场化交易比例将从2017年的26%增加到2018年的40%。市场化交易下的平均电价通常低于标杆电价。据彭博新能源财经称,今年1季度风电市场化交易的价格一般比标杆电价折让18.5%。随着市场化交易持续增长的趋势,我们预计未来几年风电运营商的平均风电价格将逐步下降。我们在对主要运营商的财务预测中假设其平均电价每年下降2-3%。

可再生能源配额制将在年底前完成并于明年生效

国家发改委于今年9和11月公布了可再生能源配额制(“RPS”)的第2和第3稿。经过几轮咨询,我们预计可再生能源配额制将在年底前完成,特别的是该文件由国家发改委和国家能源局共同签署,而不是像第一稿中单独由能源局签署,故我们认为更新版本具有更强的执行性。总体而言,我们认为可再生能源配额制对可再生能源行业有利,原因如下:

每年每个省都设定了一个可再生能源消耗目标。三种类型的实体将负责实现目标:1)电网公司; 2)配电和售电公司; 3)从自备电厂从或市场交易中获取电力的工业公司。我们认为,该目标将激励这些公司在每个省采购更多的可再生能源,从而提高可再生能源的利用率并缓解其限电问题。

引入绿色证书用于评估可再生能源配额制中的要求。绿色证书的角色在第三稿文件有所淡化,但绿证仍然用于对不同实体进行可再生能源配额制中考核的工具,其中1分证书相当于1MWh的可再生能源。虽然目前绿色证书的价格仍然存在不确定性,但我们认为更多的绿证交易将够缩小未来可再生能源基金的缺口。

现有项目的电价保持不变,运营商的现金流状况将获改善。任何以绿色证书交易的可再生能源电价的差额将由可再生能源基金补偿。而出于绿色证书的还款时间较补贴短,我们认为这将改善运营商的现金流量状况。

上游市场的价格竞争仍在继续,削弱了风机制造商的盈利能力

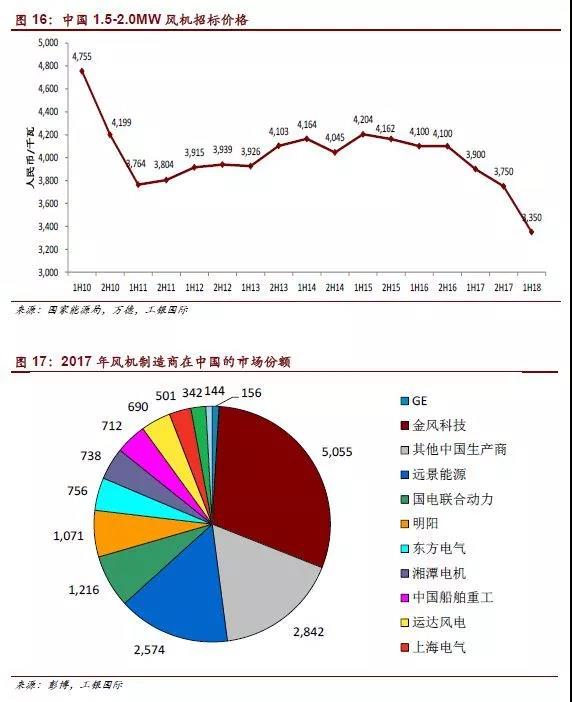

我们注意到中国1.5-2.0MW风电装机的招标价格在18年上半年急剧下滑,并于9月份下跌至接近3,000元/千瓦。招标价格的暴跌主要是由于平均电价降低导致运营商对价格和发电效率比以前更敏感,继而引发风机制造商之间的价格竞争。根据我们了解,有部分开发商更要求重新协商早期的风机订单来应对价格波动。目前价格压力在整个供应链中传递。

虽然金风科技在其第3季度业绩中表示风机招标价格已在9月份稳定下来,但由于风机销售收入在装机交付时才确认,故通常需要12-18个月的时间才能反映在其收益表中,所以我们认为制造商会在2019年承受持续的利润率挤压。

然而,从正面角度来看,如果明年价格仍维持下行趋势,我们预计市场整合会因为一些亏损的中小型企业停止生产或退出而继续。这将有利于金风,远景能源和国电联合动力等领先企业。以上企业为2017年市场份额最大的前三大企业(图17)。

来源:工银国际 微能网