“化零为整”!分散式风电的融资探索与实践

发布日期:2022/7/31

分散式风电作为我国风电行业的重要组成部分,近年来呈现稳步向上的发展态势,但在产业开发端、项目融资端仍存在诸多制约因素,本文从产业金融视角出发,研究提出适应分散式风电发展的融资模式,通过产融互促支持分散式风电行业健康发展。

分散式风电发展概述

2011年,国家能源局发布《关于印发分散式接入风电项目开发建设指导意见的通知》,分散式风电在我国正式起步。尽管分散式风电项目规模较小,但审批流程、建设模式与集中式风电没有实质差异,分散式风电发展较为缓慢。

2017年国家能源局发布《关于加快推进分散式接入风电项目建设有关要求的通知》,强调优化风电建设布局、大力推动风电就地就近利用,并明确分散式风电建设标准、规划管理、项目建设、并网接入、后期监管等工作要求,在政策上解决了部分困扰分散式风电发展的不利因素,沉寂多年的分散式风电重新受到行业重视。

分散式风电发展现状

分散式风电是集中式风电的重要补充。自2018年起,在风电行业竞价、平价、低价上网政策引导及技术进步下,分散式风电在高电价、就近消纳等优势下,产业规模明显增加。

在项目发展规模上,2021年底国内总计947个、1778.48万千瓦分散式风电项目纳入建设名单;在单体规模上,20MW以下的项目661个,装机规模748.48万千瓦,占比42.09%;在区域分布上,河南、山西、陕西三省规划容量占比分别为37.02%、18.21%、12.70%;在投资主体上,截至2021年底新核准项目中民营企业占比超过57.41%。由此可见,分散式风电呈现单体规模小、民营资本集中的典型特征。

尽管分散式风电规划容量明显增加,但其商业模式仍与集中式风电项目相差不大:

1.项目开发方面,分散式项目的各项审批手续与集中式风电基本无差别,2.5MW与100MW项目的审批流程差别不大,造成部分分散式风电项目审批效率较低。

2.工程建设方面,虽然省去了升压站投资成本,但由于单体规模过小,不具规模效应,同等条件下建设成本并未降低。尤其是在2020年,在风机设备、吊装资源紧缺加之疫情影响下,分散式项目建设成本增加、建设进度放缓。

3.项目融资及后期运营方面,受风资源波动、后期设备运维等影响,项目不具备规模平滑效应。对于金融机构而言,分散式风电信贷审批流程与集中式风电没有差别,加之项目资金额度较小、运行不确定性风险高,金融机构积极性不足。在信贷资金批复的前提下,综合考虑投入产出比,融资成本比集中式风电高50BP以上。

创新“三通”开发模式

2021年初,华能天成租赁率先提出分散式风电开发的“三通”模式,即村村通、厂厂通、路路通。这一模式从开发源头上解决了项目单体规模小、开发效率低等问题,可以有效引导村落、集团厂区、铁路公路等区域分散式风电的开发。与此同时,中国风能协会也建议在全国实施“百县千村万台工程”。

2022年5月23日中共中央办公厅、国务院办公厅印发了《乡村建设行动实施方案》,2022年6月1日国家发展改革委、国家能源局、财政部等九部门联合发布《关于印发“十四五”可再生能源发展规划的通知》,两文中均明确提出,推进“千乡万村驭风行动”,大力推进分散式风电开发建设,将分散式风电与乡村经济发展结合。

三通模式、百县千村万台工程、驭风行动等开发模式将分散式风电“化零为整”,为分散式风电项目开发提供了新思路。

在国家政策大力支持、商业模式逐步创新突破的情景下,分散式风电作为风电行业的重要细分领域,有望在“十四五”期间持续发力,助力“双碳目标”的实现。

风电项目融资模式现状分析

分散式风电项目单体项目容量小、开发主体以民营企业为主,项目融资面临主体信用不强、融资规模不具备吸引力等困难。

风电行业整体融资现状

根据《中国新能源项目金融发展白皮书》,国内风电项目融资端“以银行贷款为主、非银融资方式为补充”,银行贷款主体以国企、央企为主,占比达到79%。

2015年开始,民营企业在每年新增风电项目中的占比明显提升,该比例从2015年的23.22%提高至2020年的58.5%。民营企业主体信用无法满足银行贷款资质要求,以融资租赁为主的非银融资占比逐渐提升,相较于银行信贷重视主体“信用评估”,融资租赁更注重对资产的价值评价。

部分融资租赁公司以产业金融为战略定位、深耕新能源领域,构建起与之相适应的专业化、差异化的风控能力,聚焦把控资产形成过程,从根本上解决民营新能源企业融资难题,尤其是建设期项目融资需求不匹配问题。

分散式风电融资现状

目前,风电行业现已形成较为成熟的融资渠道与产品模式,但更多聚焦于集中式风电领域。分散式风电单体规模较小,如以单一项目推动融资则面临低效率问题,涉及立项、审查审议、合同出具、签约及商务手续办理、分笔付款、建成并网后资产管理等流程。

具体而言,分散式风电融资面临的问题包括:(1)项目单体规模小、数量多,若各环节流程按单体项目推进,融资效率低、建设期付款手续复杂;(2)单体项目发电波动性较大,项目可能因资源条件波动、机组故障检修等因素触发违约风险;(3)项目建成后,多个单体项目的电费管理、账户支付管理等工作成倍增加,资产管理难度较大;(4)受单体项目规模较小影响,项目出售及转让困难。

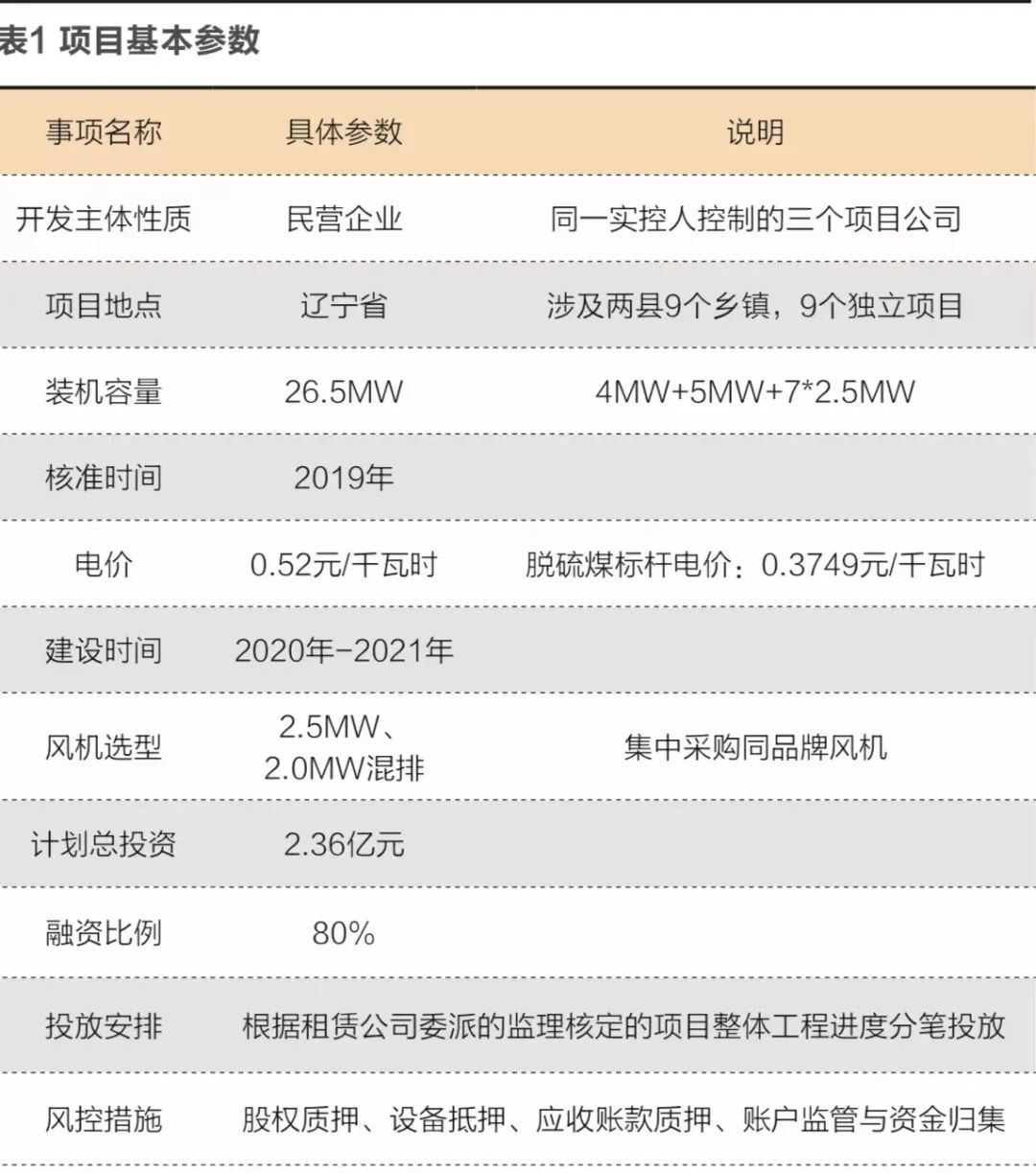

以辽宁某“村村通”分散式风电项目(以下简称“辽宁某项目”)为例,该项目由9个单独核准的分散式风电项目(共计11台风力发电机组)组成,分散在7个村落中,由3个法人主体进行项目核准,规模共计26.5MW,单体规模最小为2.5MW、最大为5MW。若按照常规项目融资模式设计,该项目整理流程、成本相当于推动3个50MW集中式风电项目,审批效率低、单一项目潜在风险较大、后期管理难度倍增。

此类项目在资金支持、工程建设方面存在诸多制约因素,常规融资模式无法满足投资主体及工程实际需求。为更好地实现分散式风电细分领域“产融结合”,需进一步探索实践“三通模式”分散式项目的融资模式。

产业金融视角下的“三通模式”

融资探索与实践

为匹配分散式风电开发模式,笔者结合 “三通模式”“百县千村万台工程”“驭风行动”等思路提出的“打包开发与运营”理念,以“打包融资与管理”为核心原则,以“三通模式”分散式项目为例,研究分析融资租赁创新模式,并结合实际案例对融资租赁方案可行性进行探讨。

“三通模式”分散式风电融资租赁模式探索

1.优化方案设计

为提高分散式项目融资效率,应避免以单一项目、法人主体对项目进行区分,而是选择同一开发主体,将零散项目组合形成“项目包”,从源头上解决分散式风电小而多的问题;同时,为确保融资交易稳定性,需对融资方案统筹设计,实现资金与项目的统一筹措与调配。

2.升维审查视角

为提升项目审批效率、缓释单一项目风险,不再局限于某一项目经济性指标等单一要素,而是着眼于项目所在区域政策及电力市场情况对项目包进行分析判断。通过对各典型区域政策要求、地方电力市场情况进行调研梳理,形成区域政策与市场画像;以项目包整体风险可控为核心风控审查理念,通过对其中各项目实际情况分层分类,实现项目包内统一测算评价,形成规模效应,有效缓解单一项目风资源波动、运行维护等原因带来的不确定性风险。

3.优化项目管理

在项目建设阶段,对建设进度及资金进行全面把控,保障项目按期并网发电。在工程进度的管理上,关注项目建设参与方(设备供应商、工程项目总承包方等)的资质与能力,并通过委派监理、建造的方式把控项目关键建设节点的设备生产、工程建设进度与质量;在项目融资资金使用上,按照核定的各项设备供货与工程建设节点需求分笔投放融资本金,并对于资金使用进行管理,在保证资金切实用于项目建设的基础上,节约财务成本,提升资金使用效率。

“三通模式”分散式风电融资案例

1.辽宁某项目融资租赁方案。

以上文提到的辽宁某项目的融资租赁方案为例,该项目为华能天成租赁基于分散式风电创新“三通模式 ”下的首单融资租赁业务试点项目,通过设备直接租赁模式,为项目提供期限14年、本金约1.86亿元的融资租赁产品方案,以满足项目建设所必须配套的资金需求。

该项目以三个法人主体形成的联合承租人为融资租赁主体,工程项目总承包方负责项目风机、塔筒等设备(价值1.86亿元)的采购与项目建设,在建设期根据项目整体建设进度分笔付款,目前项目已全容量并网并收到首笔电费。

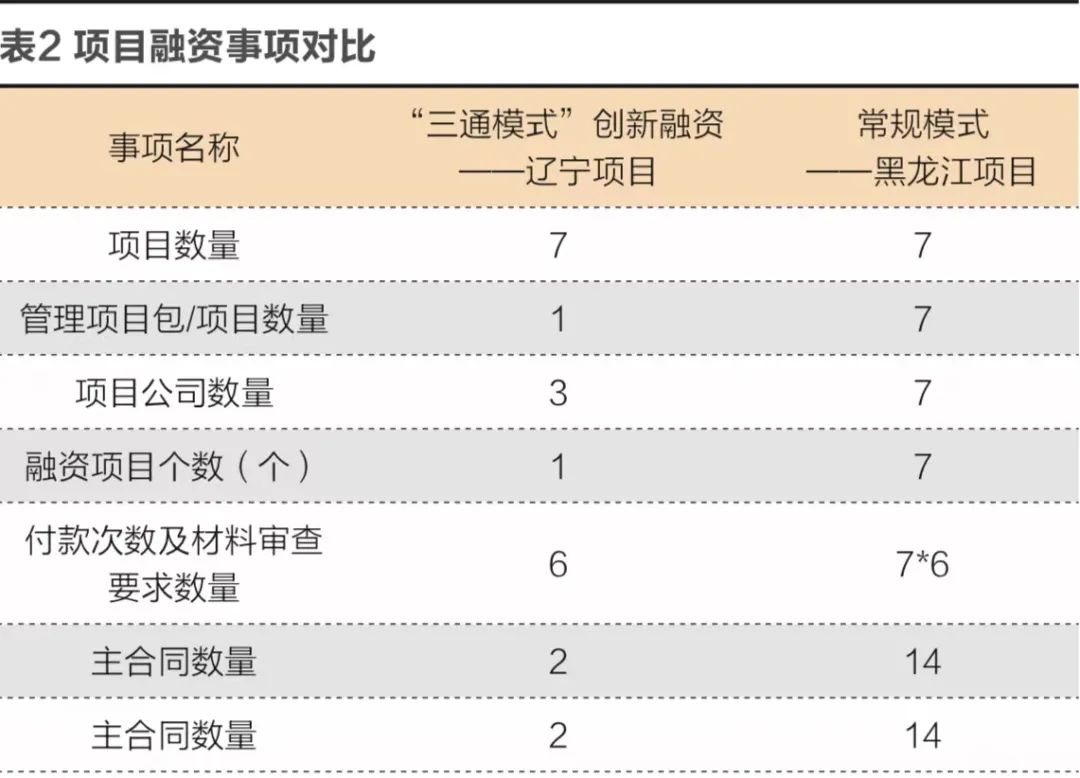

2.不同模式下融资租赁项目对比。

以同时期开展融资的黑龙江某分散式风电项目与辽宁某分散式项目进行对比,以核准文件为计算基准,两项目均由7个单体分散式项目组成。产业维度上,两个项目均为“村村通”模式开发的分散式项目;在融资维度上,分别选用创新模式及常规模式在同一租赁公司进行融资交易(不考虑两项目开发主体及资源情况本身造成的差异性),两种模式下项目融资中主要事项对比如下:

按照常规融资模式推进下,相当于同步推进7个单体项目,仅此一项就令大部分租赁公司无法支撑该项目融资。若项目审批通过,到分笔付款阶段,黑龙江项目整体若按照6笔付款,则对应实际付款笔数为42笔,相关材料录入、审核等工作占用大量人力资源。常规模式下,推进分散式项目融资对于租赁公司而言与其内部审查机制不匹配、不具经济性,实质上无法保证分散式项目融资的可持续性。

在同期推进的辽宁项目上探索“三通模式”融资方案,将多个项目主体联合打包,在源头上实现7个单体项目作为同一主体推进。该模式解决了黑龙江项目中融资机构内部人力成本过高的问题;同时,多个项目作为统一整体,有效缓解由于单个项目发电情况波动引起的电费收入存在不确定性的问题,控制潜在违约风险。使得分散式项目推进效率、融资成本均可与常规集中式风电项目基本一致。

“三通模式”创新融资项目与同类型按照常规模式推进的项目相比,在融资机构内部推进效率大幅提升,项目风险得到有效控制;同时由于风险、成本匹配及项目规模效应的原则,解决融资难的同时有效缓解融资贵问题。

结语

本文以“产业金融”视角及“产融互促”的理念,以“三通模式”分散式风电项目为例,探索形成与其特点相适应的“打包融资与管理”融资产品与服务模式。结合上文的理论研究与案例实践,以“项目包”形式整体推进项目融资的模式对于金融机构是具有可行性及吸引力的,对于拥有新能源产业背景,特别是具备资产价值评估、项目在建期工程管理、电站资产租后管理等专业能力的金融机构有较好的可推广与适用性,相信随着分散式风电行业发展与规模扩张,该模式及以其为基础的其他衍生模式将会得到更为广泛的应用,并持续为行业发展赋能并助力产业升级。

来源:能源新媒 作者:华能天成融资租赁有限公司 延平、李绘