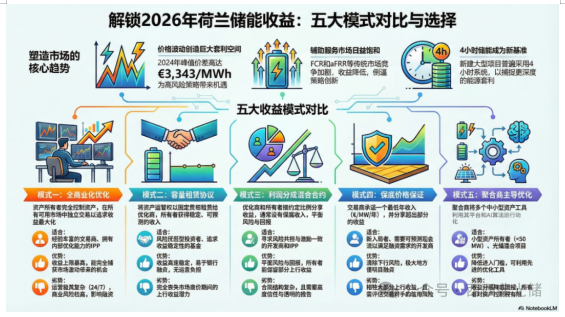

聚合致胜!解锁荷兰2026储能五大主流收益叠加模式

发布日期:2025/12/17

第一章:引言——收益模式的重置

荷兰电池储能(BESS)市场正进入一个“收益模式重置”期。2026 年,随着市场基本面变化、价格剧烈波动、优化平台升级、新电网接入机制以及结构性电网限制的共同作用,储能资产的盈利方式正在被重新定义。

本指南基于深度市场研究,详细解析了当前荷兰市场占据主导地位的五种收益叠加模式。研究范围涵盖:

套利动态与价差波动: 如双重定价,价差达到 €2,400-€3,343/MWh。

PICASSO 平台效应: 对不平衡交易市场的影响。

市场饱和趋势: FCR(频率控制储备)和 aFRR(自动频率恢复储备)市场的饱和。

电网限制: TDTR(依时传输费率)和 ATR85 等新机制及费率压力。

新兴商业模式: 如容量租赁和利润分成。

第二章:重塑市场的五大核心趋势

2026 年,以下结构性趋势决定了收益模式的演变:

价格波动飙升与极端价差

双重定价价差在 2024 年达到 €3,343/MWh 的峰值,并在 2025 年保持在 €2,400 以上,创造了极强的套利机会。

辅助服务市场日益饱和

越来越多的资产参与 FCR 和 aFRR,导致价格逐渐降低,迫使市场参与者需要更复杂的优化策略。

AI 驱动的高级交易崛起

多家荷兰优化商已采用算法调度,以分钟级精度在批发市场、日内市场和平衡市场之间进行资产再平衡。

政策与电网接入创新

TDTR 和 ATR85 机制为绕过电网拥堵提供了新路径,但电网费率负担仍然影响经济模型。

4小时时长成为新基准

受深度能源套利和多市场参与需求的驱动,大多数新建大型项目转向 4 小时系统。典型案例包括 Giga Leopard (300 MW/1200 MWh) 和 Lion Storage (350 MW/1400 MWh)。

第三章:五大主流收益叠加模式详解

模式一:全商业化优化

运作机制: 资产所有者保留完全控制权。收益来源包括批发市场套利、日内交易、FCR/aFRR 参与、事件驱动价差及算法再平衡。

适用对象: 经验丰富的交易商、拥有内部优化能力的 IPP、拥有长时灵活性资产(≥2小时,首选4小时)的投资者。

优势:

在动荡市场中实现最大上行收益。

全价值流的高度灵活性。

特别适合荷兰当前的极端价差(€2,400-€3,343/MWh)。

无收益分成,可在内部积累运营经验。

劣势:

运营极度复杂(需 24/7 优化)。

商业波动性影响融资和 IRR 稳定性。

由于“调节状态2 (regulation state 2)”的普遍性,不平衡交易风险正在增加。

2026年展望: 依然有利可图,但极度依赖强大的优化能力和稳健的风险管理。

模式二:容量租赁协议

运作机制: 资产所有者以固定的月度/年度费用将运营控制权租赁给优化商。所有者获稳定收益,优化商捕获上行收益(并承担风险)。此模式在 Eneco, Vattenfall, Dispatch 等参与的项目中很常见。

适用对象: 机构投资者、追求收益可预测性的基金、注重 IRR 稳定性的开发商、大型资产(≥50 MW)。

优势:

极强的收益稳定性,易于银行融资。

市场风险转移给优化商。

运营负担几乎为零。

劣势:

所有者在极端价差期间失去上行收益。

长期锁定降低了灵活性。

找到信誉良好的优化商至关重要。

2026年展望: 受高费率压力、监管不确定性及资方对确定性要求的推动,预计将显著增长。

模式三:利润分成混合合约

运作机制: 全商业化与租赁的混合体。优化商获得一定比例分成(如 50-70%),所有者保留一部分份额,并可选设定固定保底。

适用对象: 寻求激励机制一致的开发商、希望部分风险敞口的 IPP。

优势: 风险在双方间平衡,所有者保留部分上行收益,比租赁模式更灵活。

劣势: 合同设置复杂,上行收益低于全商业化,需高度信任及透明的优化报告。

2026年展望: 增长迅速,已出现在多笔荷兰 BESS 交易中。

模式四:保底价格/最低收益保证

运作机制: 交易商或能源公司承诺最低收益(€/MW/年),通常附带上行收益分成。

适用对象: 早期投资者、银行及保守型融资伙伴、需要可预测现金流的开发商。

优势: 消除下行风险,利于融资,适合新入局者。

劣势: 牺牲部分上行收益,需评估交易对手信用风险,定价受市场信心波动影响大。

2026年展望: 随着优化竞争加剧且价差不可预测,预计采用率将上升。

模式五:聚合商主导的多市场优化

运作机制: 聚合商汇集多个 BESS 单元或混合资产,在日内、FCR/aFRR 进行跨市场优化,利用实时 AI 调度。

适用对象: 小型资产(<40-50 MW)、新进入荷兰市场的开发商、光储混合项目。

优势: 快速进入市场,获得复杂优化工具,通过投资组合效应提高收益。

劣势: 收益分成降低回报,所有者控制权有限,合同透明度参差不齐。

2026年展望: 随着市场饱和及 AI 优化的必要性提升,预计将被强力采用。

第四章:决策矩阵

第五章:市场力量分析与未来展望

影响模式选择的五大市场力量

价格波动与套利: 极端双重定价价差(峰值 €3,343/MWh)奖励了允许快速跨市场优化的全商业化和混合模式。

辅助服务市场饱和: 风电等资产的竞争压缩了 FCR/aFRR 回报,迫使开发商转向多层次收益策略。

电网接入与费率结构: 尽管有 TDTR 和 ATR85,但 ~60 GW 的连接排队规模仍是主要障碍,迫使项目转向租赁或混合模式以确保融资。

向长时储能(4小时)转变: 长时资产适合捕捉多时段套利,租赁模式可能低估这种灵活性。

AI 优化平台的崛起: AI 增强的交易平台实现了分钟级跨市场重定位,显著提升回报。

2026-2030 年市场展望

收益叠加动态化: 混合模式将成为大型项目的默认选择。

套利机会持续强劲: 受可再生能源渗透和负电价驱动,极端波动预计持续到 2030 年。

电网接入改革缓慢: TenneT 预计 TDTR 到 2030 年仅能释放约 5 GW 的额外大型容量。60 GW 的排队仍将使得项目偏向于租赁或保底结构。

商业模式成熟化: 预计到 2030 年,合同模板标准化,优化 KPI 透明化。

4小时时长成为标准: 这将有利于更大、更成熟的开发商。

政策渐进式演变: 费率改革和容量市场讨论仍在继续,但变革将是渐进的。

来源:西西弗光储