万亿市场加速开启 远景储能业务崛起

发布日期:2022/6/2

刚刚发布的中关村储能产业技术联盟的2021年储能榜单中,出现了两个新面孔:

远景动力、远景能源分别进入中国新增投运的新型储能项目储能技术提供商和储能系统集成商排行榜前十。

这两家公司均属于远景科技集团。

远景能源是国内排名第二的风机制造商,远景动力是全球排名前十的动力电池企业。

远景储能业务的崛起,凸显了新能源产业巨头正在加大开拓储能领域,储能市场竞争格局正在变化。

巨头的新战场

过去,新能源汽车行业的动力电池厂商在储能市场中占据领先地位,其典型代表是宁德时代和比亚迪。

这主要是出于锂电池在储能系统中的关键地位。

中关村储能产业技术联盟报告显示,截至2021年底,全球累计新型储能装机25.4GW,锂电池储能占比90.9%。其中,中国累计新型储能装机5.76GW,锂电池储能占比89.7%。

得益于近年来新能源汽车快速发展,其核心零部件锂电池技术快速进步、成本降低。

彭博新能源财经数据显示,在2010年到2020年的十年间,全球锂离子电池组平均价格从1100美元/kWh降至137美元/kWh,降幅近90%,带动储能系统的成本下降了75%。

2019-2021年,动力电池龙头宁德时代连续三年位居国内新型储能市场储能电池出货量第一,2021年宁德时代是全球储能市场中储能电池出货最多的中国厂商。

2020年,比亚迪是海外市场储能电池、储能系统出货最多的中国厂商。在当年8月的储能国际峰会上,比亚迪宣布将积极参与到国内储能市场。

宁德时代和比亚迪作为国内动力电池产业的领头羊,均拥有适合在储能领域发展的磷酸铁锂电池技术、产线。两家也都很早从战略上布局储能业务:宁德时代创立之初,就确立了动力电池和储能两个战略方向;比亚迪进入储能领域的时间则在更早的2008年。

前瞻性的战略布局和在磷酸铁锂上的技术和产能优势,让宁德时代和比亚迪作为动力电池厂商的代表,很快在储能领域脱颖而出。

新能源行业进入储能领域最早的是光伏逆变器厂商。

由于逆变器和储能变流器(PCS)都是电力电子设备,功能定位都是转换交直流,技术上是相通的,逆变器厂商很自然地进入到储能变流器领域。

2021年的全球储能变流器新增排名中,前五名中国厂商有三家也是排名前列的光伏逆变器厂商,分别是阳光电源、古瑞瓦特和上能电气。

阳光电源已经连续三年是储能变流器出货量最多的中国厂商。作为全球排名前二的逆变器厂商,阳光电源2014年就开始大力发展储能业务。

远景储能的快速崛起则与其整体技术积累和业务布局相关。

远景2018年进入分布式楼宇储能领域,为分布式楼宇提供储能系统解决方案。

但直到2019年,远景才开始正式发力储能领域。

远景2019年收购了日产汽车旗下的动力电池厂商AESC,成立远景动力,并在当年开发了专用的储能电芯。

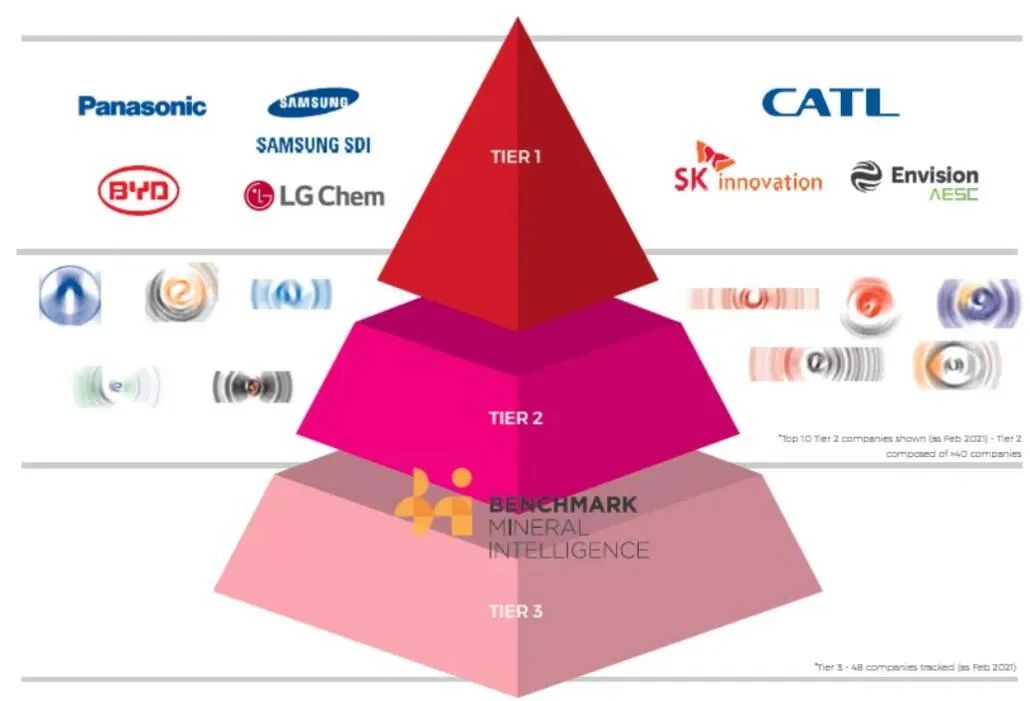

英国研究机构Benchmark发布了2021年全球汽车电池供应商评级报告,宁德时代、远景动力(Envision AESC)位列第一梯队供应商

借助与新能源开发商的密切联系,远景能源可以更好地开拓新能源配储能市场。基于业内领先的储能产品和系统解决方案,并合理调整市场策略,远景储能业务开始爆发。最终远景能源和远景动力都进入当年各自储能细分领域新增装机的前十名。

不仅是远景,排名前三的风机制造商,都在加大储能发展力度。

金风科技、明阳智能都已经涉足了储能领域,但目前排名还在十名开外,同时也都没有布局自研电芯。

金风科技的储能业务归属于全资子公司天诚同创。去年10月的储能国际峰会商,天诚同创发布了模块化储能一体机Energy Brick。

明阳智能也加大了在储能业务的投入。明阳智能旗下子公司天津瑞能电气已经自己开发了PCS、EMS、BMS等储能核心部件,在电池上和宁德时代战略合作。

光伏电池、组件生产商中,天合光能的储能业务排名前列。天合光能下属的天合储能,在2021年中国国内储能系统出货排名中位列第十。

储能的下一局

储能目前还不能独立商业化运行。

《“十四五”新型储能发展实施方案》提出,研究建立新型储能价格机制,研究合理的成本分摊和疏导机制,但目前还未完全落地。

一种可以实现的路径,是通过储能快速降本,最终实现风电/光伏+储能与煤电的平价或低价。

《“十四五”新型储能发展实施方案》明确,到2025年,新型储能由商业化初期步入规模化发展阶段,具备大规模商业化应用条件。其中,电化学储能技术性能进一步提升,系统成本降低30%以上。

中关村储能产业技术联盟预计,到2025年,磷酸铁锂度电成本可以降到0.18-0.27元/kWh之间。

预计到2025年,风电、光伏还将在已实现平价的基础上,进一步降低度电成本,届时,多数地区风电、光伏配储能将实现平价上网。

不过去年以来的电池原材料涨价,打乱了储能的降本节奏。

从2021年初到2022年5月,碳酸锂价格由6万元/吨飙升至44万元/吨,涨幅高达633%。

2021年1月到2022年5月碳酸锂价格趋势图

这直接推高储能项目的中标价格。强配储能的新能源项目面临盈利挑战,储能厂商的毛利率也在下降。

受储能价格上涨影响,今年的储能项目可能整体延期。

不管是短期还是中长期,降本都是行业的紧迫需求。

由于储能电池组占储能系统成本高达6成,储能的降本,需要储能电池的大幅降本。这意味着能够研发、生产储能电池的储能厂商,在未来的储能降本竞赛中更具优势。

储能厂商的一个趋势是构建全产业链,尤其是电池的研发、制造能力。这不仅可以在技术研发、设计制造上从全产业链进行优化,并确保性能和质量,同时也可以最大程度降低成本。

排名前十的储能厂商中,比亚迪和远景都构建了从电池、PCS、BMS、EMS到系统集成的全栈技术能力。

宁德时代的储能系统集成出货量排在十名开外,但已经掌握了大规模储能电站的统一调控、电池能量管理等系统集成技术,可以提供从电芯部件到完整储能电池系统的全系列产品。

今年5月,天合储能宣布,将在中国投资建设磷酸铁锂电池工厂,这意味着天合储能也进入到自己研发、生产储能电池的行列。

降本之外,储能的另一个趋势是增收。

储能还不能独立商业化运行,但独立商业化运行是大势所趋。

今年4月,山东公示2022年度储能示范项目。山东有意推动储能设施进入电力市场,这批示范储能电站,正是为了给储能电站试出一条独立运营的商业模式。

在第二批超3.1GW的储能示范项目中,远景能源变身投资方,获得了100MW/200MWh储能电站指标。

此外,远景能源还拿下了河北省2022年度列入省级规划电网侧独立储能示范项目100MW/400MWh指标、2022年度浙江省新型储能示范项目50MW/100MWh指标。

远景一直认为,储能的本质是交易,会交易的储能才会代表未来。

远景的目标是通过自己投资、运营储能电站,来实践其储能智能交易的技术与理念。

远景计划依靠云端的三方数据来形成充放电策略。

一是区域集控监测接入的风电、光伏以及储能设备状态的生产数据;二是远景预测的新能源发电功率;三是远景自己开发的智能交易产品EnOSTM Trading,根据负荷预测、发电预测和电网设备状态等进行的电价预测。

最优的充放电策略意味着最优收益,储能可以在电价最低时充电、电价最高时卖电。

由于电价高低反应实际电力峰谷差,最优的充放电策略,实际也可以为平抑电力峰谷差发挥最大作用,保障电力系统安全、稳定运行。

近期,国家发展改革委办公厅、国家能源局综合司印发《关于加快推进电力现货市场建设工作的通知》,要求加快推动用户侧全面参与现货市场交易,并加快推动各类型具备条件的电源参与现货市场。

这一“通知”为储能作为独立的市场主体参与现货市场扫清了政策障碍。未来,储能厂商的一个核心竞争力,将是提供最优交易策略的能力。

宁德时代也在探索各种储能商业模式,其参与的电网侧晋江储能电站是国内首个获得站发电许可证的独立储能电站。

比亚迪也已经在探索国内储能电站的独立商业运行模式。

在未来的储能市场上,作为硬件的储能电池、PCS、系统集成的成本和性能仍然非常重要。同时随着电力现货市场推进,储能电站的交易策略、运营能力等软实力也将越来越重要。

这意味着为了适应储能市场的快速发展,储能厂商需要同时具备软硬件的全面能力,才能在成本和收入两端,构建起竞争优势。

来源:储能100人