长缨在手!东方日升海外EPC有望成为新的利润支撑

发布日期:2019/10/10

公司发布2019年三季度业绩预告:预计前三季度归上利润7.65-8.15亿元,同比增长262%-286%,其中,3季度归上利润2.8-3.3亿元,同比增长217-273%,业绩高增长,再超预期。公司组件出口受益于海外市场繁荣,出货量快速增长,市占率进一步提升,同时,随公司电池、组件产能释放,盈利能力有望再上一个台阶。公司在海外市场深耕多年,海外已经实现本土化,已储备了较大体量的海外EPC/BT项目,非标环节的EPC/BT盈利情况比较高,有望成为未来新增利润点。此外,公司Hit电池片、组件项目已于今年8月开工建设。

维持“强烈推荐-A”评级,调整盈利预测并调整目标价为16-17.5元。

摘要

1.3季度业绩高增长,再超预期:公司公告:前三季度归上利润7.65-8.15亿元,较上年同期增长262%-286%,前三季度扣非利润5.25-5.75亿元,同比增长123-144%。其中,3季度归上利润2.8-3.3亿元,同比增长217-273%,扣非约2.44-2.94亿元,同比增长120-165%,再超预期。

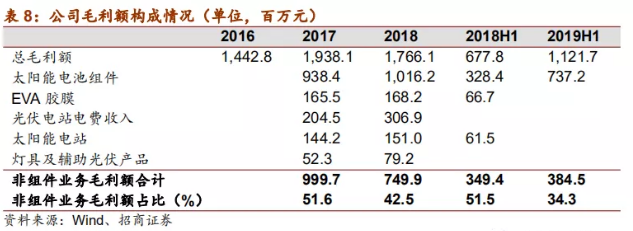

2.经营分析:公司业务构成中,运营、EVA、光伏灯具等稳健业务利润占比在40-45%左右,3季度组件、电池片盈利略有提升,主要是组件特别是海外组件业务在电池片降价时盈利能力有所提升。此外,海外市场上,组件的渠道附加值本来也在提升些。根据各板块构成分析,3季度EPC确认应比较少。

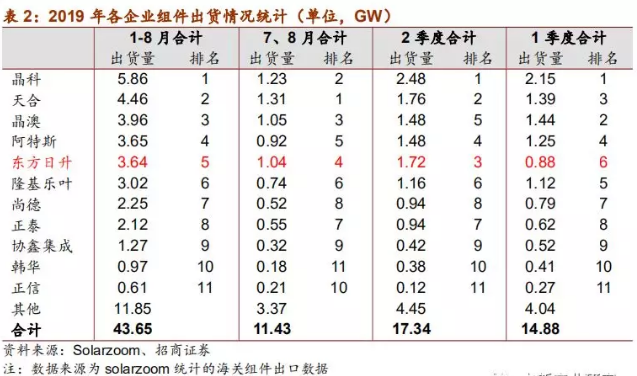

3.组件出货量快速增长,组件综合竞争力进一步提升:公司组件业务持续增长,今年前8月份,公司组件出口稳居前列,全年组件业务总规模有望超过8GW,提升至全球前5-6名。据Solarzoom统计的海关出口数据,公司2季度,7-8月份组件出口排名分别达全球第3、第4名,较1季度有明显提升。

4.海外EPC/BT业务有望逐步成为新的利润增量:公司的运营、EVA、灯具等业务比较稳定,稳中有升,未来的投入主要还是组件业务(含电池),随着上游制造端各环节超额盈利的降低,海外终端渠道的附加值将会在公司组件业务上继续展现。公司海外项目开发储备较多,且也是采用参与前期设计等非标环节的模式,尽管项目周期较长,但盈利能力也要高得多。公司现有储备如能在未来2-3年逐步投入,有望成为重要的新利润支撑。

5.投资建议:公司有较稳定的利基业务,组件业务在上升期,海外项目开发有望成带来较大业绩贡献。市场关注的HIT业务在8月份已经开工,预计HIT组件、HIT电池同期投入。维持“强烈推荐-A”评级,调整盈利预测并调整目标价为16-17.5元。

风险提示:组件与电池盈利能力不达预期,海外业务不达预期。

1.Q3业绩高增长,再超预期

Q3业绩高增长,再超预期。公司公告:前三季度归上利润7.65-8.15亿元,较上年同期增长262%-286%,前三季度扣非利润约5.25-5.75亿元,同比增长123%-144%。其中,3季度归上利润2.8-3.3亿元,同比增长217-273%,扣非约2.44-2.94亿元,同比增长120%-165%,再超预期。

组件出货量快速增长,排名综合竞争力将有望进一步提升。公司组件业务持续增长,今年前8月份,公司组件出口稳居前列,全年组件业务总规模有望超过8GW,排名提升至全球前5-6名。据Solarzoom统计的海关出口数据,公司2季度,7、8月份组件出口排名分别达全球第3、第4名,较1季度有明显提升。

经营分析。公司业务构成中,运营、EVA胶膜、光伏灯具等稳健业务利润占比在40-45%左右,3季度组件、电池片盈利略有提升,主要是组件,特别是海外组件业务在电池片降价时盈利能力有所提升。此外,海外市场上,组件的渠道附加值本来也比较高一些。

根据板块构成分析,三季度EPC确认应该比较少(可能主要在明年)。

组件产能持续投放,市占率有望继续增长。截至2018年底,公司组件产能达到近7GW,2019年金坛二期、义乌高效组件项目各2GW产能将分别达产,预计全年公司有效产能将达到9GW左右。

公司在海外市场渠道很强,目前在手订单饱满,随新产能逐步释放,预计组件的出货量、市占率会有进一步的提升。

2.海外光伏电站开发项目有望成为重要的新利润支撑

海外光伏电站项目有望成为重要的新利润支撑。公司海外项目开发储备较多(之前与阿特斯一直是海外投入和储备最大的两家企业),并且一直也是采用深度参与前期设计等非标环节的EPC模式,尽管项目周期较长,但盈利能力也要高得多。公司现有储备如能在未来2-3年逐步投入,有望成为重要的新利润支撑(不仅反应在EPC项目上,也会反哺组件业务)。而根据板块构成分析,三季度EPC确认应该比较少(可能主要在明年)。

3.电站运营、胶膜、灯具等利基业务稳中有升

电站运营、胶膜、灯具等业务稳中有升。公司业务构成中,运营、EVA胶膜、光伏灯具等稳健业务利润占比在40-45%左右,利润贡献比较稳定,发展稳中有升。

4.HIT(异质结)项目启动

公司在2018年公告拟发行可转债以投入2.5GW左右的HIT(异质结)电池项目,尽管公司可转债未获监管部门核准,公司在8月通过自筹资金方式启动了HIT项目,预计可能是HIT组件与HIT电池同期投入。

公司较早在HIT领域进行投入和布局,也是国内上市公司中第一批上规模投入HIT量产设施的企业。如果公司能在该领域形成良好的工艺know-how积累,有可能在下一轮电池片技术变革中占得先机。

来源:电新产业研究